La cultura tributaria como herramienta de política fiscal: la experiencia de Bogotá

The tax culture as a tool of fiscal policy: the experience of Bogotá

A cultura tributária como ferramenta de política fiscal: a experiência de Bogotá

Keywords:

Sistema tributario, Recaudo tributario, Cultura tributaria, Bogotá (es)Tax system, Tax collection, Tax culture, Bogotá (en)

Sistema tributário Cobrança de impostos Cultura tributária Bogotá (pt)

Downloads

La cultura tributaria como herramienta de política fiscal, con énfasis en la experiencia de Bogotá

Edna Cristina Bonilla Sebá

Universidad Nacional de Colombia. Facultad de Ciencias Económicas e Instituto de Estudios Urbanos. Correo electrónico: ecbonillas@gmail.com

Resumen

La necesidad de recaudar impuestos para satisfacer las necesidades de la colectividad ha estado presente en el desarrollo de todas las formas de Estado. Así como desde el punto de vista de la justicia, no es suficiente recaudar sin una política redistributiva clara, desde la perspectiva de la legitimidad, es necesario recaudar con una aceptación voluntaria de los impuestos por parte de los ciudadanos. La cultura tributaria es uno de los mecanismos que contribuyen a hacer más completos los sistemas tributarios. En el presente documento se analizan el concepto de cultura tributaria, se revisan algunas prácticas en Iberoamérica y se explica la forma como se ha comportado esta herramienta en Bogotá.

Palabras clave: Sistema tributario, Recaudo tributario, Cultura tributaria, Bogotá.

Introducción

Los propósitos de la hacienda pública y la necesidad de un sistema tributario equitativo y progresivo

De acuerdo con Restrepo (2012), la hacienda pública tiene cuatro propósitos fundamentales. El primero es establecer una política de recaudos y gastos públicos para el suministro de bienes colectivos, buscando satisfacer las necesidades sociales. El segundo es la redistribución; la tributación debe servir para mejorar la distribución de la riqueza. Según el tercer propósito, la hacienda pública tiene una función estabilizadora en la economía, contribuyendo a las políticas que reducen la inflación o incentivan la economía de mercado. El cuarto propósito tiene como objeto el desarrollo económico, incentivando el ahorro, contribuyendo a reducir los desequilibrios en los ciclos económicos, modificando la relación de los factores de producción y ayudando a crear condiciones que favorezcan la equidad y justicia.

Arrow y Vickrey, ambos premio Nobel de economía, consideran que la progresividad del tributo y del gasto debe tener como punto de referencia la capacidad de pago del contribuyente; y que, por tanto, siempre es una medida relativa. La idea es claramente expresada por Arrow: “Los beneficios que recibe el individuo de un determinado gasto del gobierno dependen de las características de la persona. Por esta razón, es ambigua la norma según la cual el gobierno debe tratar a los ciudadanos de la misma manera; el mismo gasto en diferentes individuos no produce beneficios iguales para todos” (Arrow 1971, p. 409).

La primera parte de la frase se refiere al gasto, porque está discutiendo su progresividad. La segunda parte enuncia el principio general (aplicable tanto al ingreso como al gasto) que debe guiar cualquier medida distributiva. La evaluación de la política fiscal (impuestos y gasto) debe tener como referencia el ingreso de la persona. En Colombia, tal y como lo muestra González (1996), los efectos distributivos de la política fiscal se han realizado más a través del gasto que de los impuestos.

Para Vickrey “... la tributación progresiva es aquella en la que la tasa varía en una proporción mayor que la base. En un sentido menos preciso pero más fundamental, la tributación progresiva, que se adecua al concepto de capacidad de pago, implica que el impuesto crezca en una proporción mayor que alguna de lasmedidas cardinales del estatus económico del individuo. Puesto que el ingreso es uno de los indicadores de capacidad de pago más fácilmente disponible, en los sistemas tributarios modernos el impuesto al ingreso es el más apropiado para la determinación de la progresividad. De esta manera, la progresión suele medirse a partir de la forma como varía la carga impositiva con el ingreso, independientemente del hecho de que en muchas circunstancias el ingreso sea una medida ambigua de la capacidad de pago” (Vickrey 1968, p. 171).

En ese sentido, diseñar un sistema tributario que respete la capacidad de pago del contribuyente y que lo invite a cumplir sus obligaciones, pero que también controle y sancione, es un reto permanente de las administraciones.

“Siguiendo las tendencias internacionales, la base de dicho fortalecimiento deben ser los dos pilares que forman la base de un sistema tributario: la atención al contribuyente (información, servicios, educación) para promover una cultura de cumplimiento voluntario, y la capacidad de detectar y responder ante aquellos que no cumplen con las leyes (control de cumplimiento con obligaciones de registro, declaración y pago, capacidad de fiscalizar, realizar la cobranza coactiva, aplicar sanciones)” (Baer, 2006: 150).

El cumplimiento de estos supuestos se hace posible en gran medida con el fortalecimiento de la cultura tributaria. En las páginas siguientes desarrollaremos la importancia de fortalecer la cultura tributaria, como herramienta de política fiscal imprescindible para el desarrollo equitativo de la sociedad.

La cultura tributaria en tanto herramienta de la hacienda pública

La cultura puede definirse como “el conjunto de los rasgos distintivos, espirituales y materiales, intelectuales y afectivos que caracterizan a una sociedad o un grupo social. Ella engloba, además de las artes y las letras, los modos de vida, los derechos fundamentales al ser humano, los sistemas de valores, las tradiciones y las creencias, (…) la cultura da al hombre la capacidad de reflexionar sobre sí mismo” (UNESCO, s.f.). En este proceso complejo de consolidación de la cultura, la política pública juega un papel fundamental. Las decisiones impositivas y sus expresiones en el gasto (educación, salud, etc.) inciden en la forma como la sociedad construye su escala de valores. La percepción que se tenga sobre la tributación se expresa en el grado de aversión hacia los impuestos. Si los ciudadanos observan que los ingresos que el Estado obtiene a través de impuestos se expresan en una mejor calidad de vida, la aversión hacia la tributación es menor.

Sin desconocer el alcance amplio que tienen la noción de cultura en la definición de Unesco, entendemos la “cultura tributaria” como el conjunto de valores y actitudes que promueven el cumplimiento oportuno y veraz de las obligaciones tributarias que a cada persona le corresponden como deber y derecho ciudadano. Con la cultura tributaria se posibilita la aceptación voluntaria del pago por parte del contribuyente; razón por la que el buen uso de los recursos públicos constituye un elemento central de la cultura tributaria.

En la definición que proponemos caben diferentes perspectivas. Incluye la necesidad de promover un conjunto de valores y actitudes que podrían definir un deber ético del ciudadano. Se busca, entonces, que la normatividad sea asimilada por los individuos y expresada en sus acciones. El contribuyente que acepta voluntariamente el pago lo hace por sí mismo y por la sociedad, más allá de si existe una sanción. De la misma manera, el cumplimiento oportuno y veraz se refiere al pago dentro de las fechas estipuladas y al rechazo ante prácticas de evasión y elusión.

Según Bromberg, la cultura tributaria se define como un “conjunto de acciones con pretensión de sistematicidad que se financian mediante presupuesto de inversión y se diseñan con objetivos directos e impactos indirectos con el fin de mejorar la disposición de un sistema político a aceptar voluntariamente la carga y los procedimientos de tributos, tasas y contribuciones que se destinan a la provisión de bienes y servicios comunes o de bienes y servicios meritorios para el mismo sistema político que decide imponérselas” (Bromberg, 2009. p. 13).

La cultura tributaria surge del problema de la justicia tributaria, “un problema social, que consiste en conseguir que la ciudadanía se convenza de la posibilidad, la necesidad y la conveniencia de una fiscalidad justa. De eso depende que tenga lugar la representación social de una imagen exitosa y la aceptación social de la persona ordenada e integra, con una cultura de cumplimiento oportuno de sus tareas, que requiera factura, archive y prepare sus rendiciones” (Rodríguez, 2011. p. 11).

De acuerdo con el estudio de CEPAL (2013) “Existe la voluntad (…), expresada por la mayoría de los hogares, de pagar más impuestos en la medida en que mejore la calidad de los servicios públicos de salud, educación y seguridad, y haya menos corrupción y más control de la evasión” (p. 41).

En este punto, cabe resaltar la importancia del estudio del ciudadano – contribuyente, pues es a través suyo que se hace posible o imposible el buen funcionamiento de la política fiscal y económica por medio del pago o no pago de sus obligaciones fiscales. (Velásquez, 2009).

Rodríguez identifica las cuatro mentalidades típicas y las redes de asociación en la cultura tributaria:

“Cuatro casos típicos entre los protagonistas de la contribución, desde el punto de vista de la justicia tributaria. El responsable tiene conciencia del déficit cuantitativo y cualitativo de la recaudación y el gasto social. Abiertamente, está de acuerdo con mejorar la fiscalidad. El resignado paga, pero en forma reactiva. El eludidor es intelectual y líder gremialista empresarial que milita contra la justicia tributaria. El evasor actúa al margen de la ley, no habla, pero todos hablan de él. Hay dos alianzas y dos polémicas. Una alianza explícita entre los resignados y los responsables que pagan contra los que evaden o eluden. Una alianza implícita tiene lugar entre los eludidores y los evasores, contra el Estado. La polémica explícita se da en el espacio público entre los responsables y los eludidores, la polémica implícita (privada) ocurre entre evasores y resignados. Finalmente, hay discrepancia entre los resignados y los eludidores y hay antagonismo entre los responsables y los evasores. La cultura tributaria está conformada por el entramado de estas mentalidades” (Rodríguez, 2011. p. 21).

En ese sentido, “es necesario desarrollar una cultura tributaria, que permita a los ciudadanos concebir las obligaciones tributarias como un deber sustantivo, acorde con los valores democráticos. Un mayor nivel de conciencia cívica respecto al cumplimiento tributario, junto a una percepción de riesgo efectivo por el incumplimiento, permitirá a los países de la región disminuir los elevados índices de evasión y contrabando existentes” (Cortázar, 2000. p. 1).

El reto de la administración tributaria está en hacer entender a la ciudadanía la relación causal que existe entre el ciclo tributario y la distribución del gasto, evitando problemas tales como: la evasión, el contrabando, el fraude fiscal y el no pago de los tributos, garantizando la correcta fiscalidad. Entonces, la lógica de la cultura tributaria está en que los ciudadanos en su calidad de contribuyentes esperan que el Estado cubra las necesidades comunes de los ciudadanos a través de una buena ejecución del gasto.

La cultura tributaria implica una labor educativa y debe hacer parte del cotidiano vivir, debe estar en la capacidad de preguntar cuál es el papel del ciudadano dentro de la sociedad, promoviendo valores, símbolos, imaginarios, creaciones, emociones, comportamientos y percepciones orientadas a la contribución tributaria progresista y con equidad.

La cultura tributaria asume el compromiso de educar fiscalmente a la ciudadanía, facilitando el cumplimiento de las responsabilidades del contribuyente y haciéndolo consciente del buen uso de los bienes públicos. La ética empresarial es fundamental en la conformación de la cultura tributaria.

Algunas experiencias iberoamericanas en materia de cultura tributaria

La cultura tributaria es vista como una política fundamental en varios países iberoamericanos. Sin embargo, el objetivo principal de los programas de cultura tributaria difiere de país a país. Para algunos lo más importante es aumentar la base de contribuyentes, mientras que para otros aumentar el recaudo. Las estrategias a las que acuden son dinámicas, casi todas enfocadas en la población más joven (futuros contribuyentes) a través de programas de educación fiscal. También hay estrategias dirigidas al contribuyente actual apuntando a la conciencia de la persona y su deber moral para con la sociedad. A continuación se presentan las estrategias de Argentina, Brasil, Chile, España, Guatemala, México y Perú. Algunas de esas experiencias pueden nutrir la tarea de Bogotá

Argentina

Fotografía tomada de :www.afip.gov.ar

La Administración Federal de Ingresos Públicos (AFIP) tiene a su cargo el programa llamado “Educación tributaria”. A través de estrategias educativas y culturales destinadas a la población infantil y juvenil, busca desarrollar la función social de los tributos. La AFIP enfoca sus actividades en tres sub programas: i) Educación formal: desarrollada principalmente en los espacios educativos. Se capacitan a docentes y estudiantes; ii) Educación no formal, las actividades se realizan en espacios educativos no convencionales con lo que se busca ampliar la tarea desarrollada en el ámbito escolar a través de acciones no curriculares. Dentro de las actividades que se desarrollan en este programa se encuentran las obras de teatro itinerante, stands con juegos en ferias, actividades recreativas y pre-deportivas; y iii) Materiales didácticos y estrategias comunicativas a través de los cuales se busca el reconocimiento de la entidad por parte de los niños. Los principales medios que se han utilizado son: juegos virtuales, página Web, material impreso, audiovisuales y publicaciones en medios infantiles.

Brasil

Fotografía tomada de:www.receita.fazenda.gov.br

En 1988 la Secretaría de Ingresos Federales de Brasil (Receita Federal), por intermedio de la Escuela de Administración Financiera (ESAF), introdujo el Programa Nacional de Educación Fiscal. Su objetivo ha sido promover e institucionalizar la educación fiscal para posibilitar la construcción de la conciencia ciudadana y resaltar el papel social de los tributos y de los presupuestos públicos. El programa también muestra los efectos lesivos de la evasión fiscal, del contrabando, de la corrupción y de la piratería. Como elemento importante, incentiva la buena aplicación de los recursos públicos a través del control ciudadano.

El proyecto coordina las Secretarías de Ingresos Federales con la de Educación, con el fin de dar cubrimiento a las escuelas de enseñanza básica, media y superior. Además se brinda formación a los funcionarios públicos de todas las instituciones y niveles de gobierno, y a la sociedad en general. La estrategia incluye la capacitación de maestros, utilizando la educación virtual; éstos socializan a sus estudiantes la totalidad del programa. También se hacen obras de teatro en cada uno de los Estados, para sensibilizar a los ciudadanos. También se ha diseñado material didáctico, incluyendo textos para cada grado educativo, historietas, discos y videos.

Chile

Fotografía tomada de www.sii.cl

El Servicio de Impuestos Internos (SII) tiene a su cargo el Programa de Educación Fiscal. Es relativamente nuevo (2007) y está diseñado bajo tres ejes: Formación en valores, Construcción de la ciudadanía y Cultura Fiscal. Los programas se trabajan de forma secuencial, para tener una idea global y significativa acerca de la Educación Fiscal y su pertinencia. Se busca que los impuestos dejen de ser un asunto únicamente de Contadores y se conviertan en un tema de interés educativo. Se da prioridad a la pedagogía y a lograr la atención estrategias novedosas como portales llamativos y juegos.

España

Fotografía tomada de: www.agenciatributaria.es/AEAT.educacion

La Agencia Estatal de Administración Tributaria en colaboración con el Instituto de Estudios Fiscales, tienen a su cargo la Educación Cívico – Tributaria en el país. Con sus estrategias, buscan proporcionar a los ciudadanos más jóvenes, unos esquemas conceptuales sobre la responsabilidad fiscal que les ayuden a incorporarse a su rol de contribuyentes en una sociedad democrática. Propenden por la formación de ciudadanos que construyan un comportamiento lógico y racional frente a los impuestos, en los que la formación de una verdadera conciencia fiscal es fundamental. Con diferentes estrategias pedagógicas, se construyen una serie de criterios justificativos de la financiación solidaria de las necesidades públicas y comunes. El principal de tales criterios es el de ciudadanía, que implica asumir las responsabilidades sociales como una contrapartida necesaria al ejercicio de los derechos cívicos.La principal herramienta pedagógica en España, es un portal de Internet diseñado para entrar bajo dos perfiles: uno para maestros y otro para estudiantes (infantes y adolescentes). En este portal se incluyen de forma didáctica algunos de los siguientes contenidos fiscales: historia de los impuestos, glosario, utilización de los recursos, correlación entre ingresos y gasto público, interiorización de las actitudes de respeto por lo que es público y por tanto, financiado con el esfuerzo de todos y utilizado en beneficio común.

Guatemala

Fotografía tomada de http://portal.sat.gob.gt/

La Superintendencia de Administración Tributaria (SAT) es la entidad encargada en este país del Programa Permanente de Cultura Tributaria. Desde el 2005 se vienen adelantando las actividades de inclusión de cultura tributaria en el programa de estudios del nivel primario, complementada por la distribución de textos escolares y juegos de mesa de educación tributaria. En una estrategia conjunta con el Ministerio de Educación, se está trabajando en la revisión del pensum educativo de los ciclos básicos y en la transformación curricular de la carrera de Perito Contador. También se realizan cursos de capacitación sobre temas tributarios, dirigidos tanto a los contribuyentes como a los Contadores y se desarrollan otras actividades lúdicas como obras de teatro y campañas publicitarias.

México

Fotografía tomada de: www.sat.gob.mx

El Servicio de Administración Tributaria (SAT) aborda la cultura tributaria como “Civismo Fiscal”. Con sus programas busca generar una cultura fiscal en la que el ciudadano es el eje de las acciones.

Las estrategias incluyen acciones educativas y formativas para fomentar valores éticos y para promover el cumplimiento voluntario de las obligaciones. Las acciones educativas se centran en los estudiantes de todos los niveles académicos.

Perú

Fotografía tomada de www.sunat.gob.pe/

La Superintendencia Nacional de Administración Tributaria (SUNAT) es la responsable del Programa de Cultura Tributaria. El desarrollo se hace a través de cuatro sub programas: Escolar, Universitario, Público Interno y Público en General.

Con el Ministerio de Educación se ha incluido una capacitación de 120 horas llamada Ciudadanía y Cultura Fiscal, dentro de los contenidos de los planes curriculares regionales. Como práctica interesante, los estudiantes al finalizar el curso, realizan una práctica visitando establecimientos de comercio bajo la supervisión de funcionarios de la SUNAT.

La Cultura tributaria en Bogotá DC

El proyecto de Cultura Tributaria nació en Bogotá en la primera administración del alcalde Antanas Mockus (1995-1997), en el marco de la llamada Cultura Ciudadana. Los gobiernos posteriores mantuvieron dicho concepto acudiendo a diferentes estrategias. Vale la pena rescatar algunos de los programas que han acompañado el desarrollo y la evolución de este concepto en la ciudad.

“La innovación del alcalde Antanas Mockus fue detectar que para resolver algunos problemas urbanos era necesario transformar rasgos culturales (comportamientos, actitudes, hábitos), y mediante un trabajo sistemático se lograron varias transformaciones. (…) En el año de 1995 el alcalde Mockus solicitó apoyo a la agencia de cooperación japonesa (JICA) para que ayudara a Bogotá en el desarrollo de un plan maestro de movilidad. Los japoneses le plantearon que, luego de las mediciones y observaciones realizadas en Bogotá, era posible determinar que por lo menos una cuarta parte de la solución a los problemas de movilidad de la ciudad no tenía nada que ver con inversiones en infraestructura e ingeniería vial; adujeron que por lo menos el 25% de la mejora en la movilidad de la ciudad se podría lograr únicamente si los ciudadanos respetaban las normas de tránsito. Esta misma situación se puede observar en muchas otras dimensiones, como la seguridad ciudadana, el medio ambiente, o problemas de salud pública. Para resolver muchos de estos problemas es indispensable la invitación a los ciudadanos para que transformen una determinada práctica social” (Murrain, s.f. p. 214).

Desde su inició, del concepto de cultura tributaria se enfatizó el sentido del deber del ciudadano de pagar impuestos para poder exigir sus derechos como tal. De acuerdo con Bromberg (2010), en el gobierno de Mockus se manejó un discurso que afirmaba “no es suficiente con generar cambios en las instituciones formales, se requiere cambiar ciertos hábitos y comportamientos de tipo cultural”.

Los programas que se ejecutaron en pro del desarrollo de la cultura tributaria se enfocaron en la sensibilización de los ciudadanos, las entidades públicas y los mismos funcionarios del distrito. Se apoyaron programas de formación de niños y jóvenes en valores tributarios, y se enfatizó la orientación hacia el ciudadano de las normas y los procedimientos tributarios.

Nuevas estrategias llegarían con los gobiernos posteriores. El alcalde Enrique Peñalosa (1998-2000) continuó con las estrategias mockusianas de cultura tributaria; su énfasis estuvo en tres puntos fundamentales: Comunicación, Pedagogía e Investigación. Se desarrollaron seminarios y conferencias con el fin de sensibilizar la ciudadanía con respecto al pago de los impuestos.

Con el segundo gobierno de Antanas Mockus (2001-2003) se implementaron nuevas estrategias para evocar la cultura tributaria, buscando luchar contra la evasión e incentivando el pago oportuno. En este periodo se creó el llamado “Aporte voluntario”, en el que el contribuyente tiene la opción de aportar el 10% adicional al valor del impuesto con el fin de financiar proyectos públicos elegidos por los ciudadanos.

El programa de gobierno del Alcalde Luis Eduardo Garzón (2004-2007) se denominó Pacto por el Tesoro y buscó fortalecer la cultura tributaria a través de estrategias educativas dirigidas a todos los ciudadanos; no sólo a los contribuyentes reales de los impuestos. Este programa incluyó campañas en los colegios, diseño de instrumentos pedagógicos (cartillas, juegos, etcétera) y, con la Secretaría de Educación se propuso incluir los conceptos básicos de la cultura tributaria en los Proyectos Educativos Institucionales (PEI) de los colegios. Además, se diseñaron y se ejecutaron programas que incentivaban la transparencia y el buen uso de los recursos públicos.

Durante la administración de los alcaldes Samuel Moreno y Clara López, hubo un retroceso en los proyectos de Cultura tributaria. No hubo diseño de nuevas estrategias, aunque el recaudo tributario se mantuvo.

La administración actual, del Alcalde Gustavo Petro, ha desarrollado un programa de gestión para fortalecer la cultura tributaria y ha retomado programas que fueron exitosos en la ciudad en años anteriores. Los proyectos incluyen actividades de sensibilización, información, formación, diseño de incentivos al cumplimiento de las obligaciones y estrategias de control a la evasión y a la elusión. En su diseño, se privilegió el componente lúdico pedagógico como facilitador. A través de la recreación, del juego o del arte se sugieren al contribuyente modelos de comportamiento y de actitud frente a la tributación. La estrategia, partió de dos ideas fundamentales: el posicionamiento de la frase “El pago de mis impuestos da frutos”, la cual resalta el pago del impuesto al tiempo que muestra la utilidad de un comportamiento tributario efectivo; y el fortalecimiento de la Administración tributaria, considerando que con esta estrategia se hace un aporte a la construcción de una sociedad más democrática. Sobre estas dos ideas fundamentales, se crearon entre otras, las siguientes actividades:

- Actividades en los colegios: a través del género musical hip–hop, el impro–teatro y los Juegos, se llega a los estudiantes y futuros contribuyentes con conceptos básicos de impuestos, de utilización de los recursos públicos y con los deberes y los derechos de los ciudadanos.

- Actividades artísticas en las localidades de Bogotá. Con estrategias como la narración, los cuenteros, la música, los videos, el teatro y el circo, se promueve la sensibilización en los ciudadanos sobre la importancia de cumplir voluntariamente con el pago de los impuestos y se hace una invitación a la vigilancia en el buen uso de los recursos públicos.

- Actividades de formación, información, control y seguimiento. Se trata de comunicaciones de varios tipos en las que se recuerda el pago de los impuestos en las fechas definidas y se da toda la información al contribuyente para facilitar el cumplimiento de sus obligaciones. Adicionalmente, se realizan conversatorios en Universidades, asociaciones gremiales y con contribuyentes particulares, en los que se discuten temas tributarios sustantivos y coyunturales.

Como se observa, salvo algunas excepciones, Bogotá ha tenido un comportamiento interesante frente a la formulación y la ejecución de estrategias que dinamicen la Cultura tributaria. Como veremos en el capítulo siguiente, estos programas han tenido buenos resultados, en términos del recaudo.

Recaudo tributario y cultura tributaria en Bogotá

El impacto de la cultura tributaria puede analizarse en mínimo tres indicadores: i) Recaudo tributario, ii) Recaudo frente a las metas y, iii) (puede incluirse en Bogotá) el comportamiento del llamado aporte voluntario. Este último es discutible, pero nos sirve para efectos analíticos.

Frente al primer indicador, Bogotá ha tenido un buen comportamiento tributario en los últimos años. La gráfica 1 muestra el recaudo a partir del año 2000. La línea continua corresponde a la tasa de crecimiento anual.

Como se observa, el crecimiento real de los ingresos tributarios ha sido en promedio del 7.8% anual; con dos excepciones:

- En el 2003 el incremento fue del 22% debido en gran medida a la reforma tributaria distrital que subió las tarifas del Impuesto de Industria, Comercio, Avisos y tableros (ICA) y a la actualización catastral de la ciudad.

- En los años 2008 y 2009 hubo una caída en el recaudo, seguramente atribuibles al comportamiento de la economía mundial y su impacto en Bogotá.

La gráfica 2 presenta un comportamiento relativamente estable, donde el ICA representa cerca del 50% del total. Sin embargo, en los últimos tres años se observa un crecimiento importante en la participación predial.

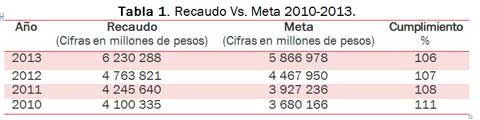

Frente al segundo indicador, observamos que históricamente Bogotá ha cumplido las metas de recaudo. Según la SHD, para 2013, por ingresos tributarios, se recaudaron $6.230.288 millones frente a una meta acumulada anual de $5.866.978 millones respecto del presupuesto aforado, es decir: el 106,19% de lo programado.

La tabla 1 muestra como durante los últimos cuatro años el recaudo total de los ingresos tributarios supera en más del 100% la meta, lo que muestra que definitivamente los contribuyentes están pagando sus impuestos.

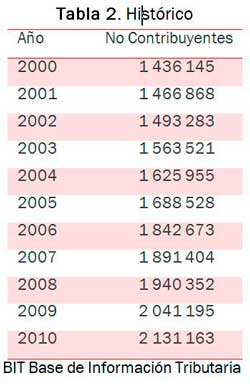

En cuanto al número de contribuyentes, la tabla 2 muestra que del año 2000 al 2010 los contribuyentes aumentaron más de un 30%. Lo anterior es un buen indicador de la cultura tributaria en la ciudad, pues posiblemente algunos contribuyentes que antes no lo hacían decidieron pagar sus impuestos bien sea por su conciencia moral de ciudadano, por su conciencia social o por los programas de fiscalización.

Sin embargo, frente al tercer indicador (Pago del Aporte Voluntario), el comportamiento no es tan satisfactorio. El número de aportantes (contribuyentes) y, en efecto, el valor recaudado han disminuido.

En los últimos 11 años se pasó de más de 63 mil contribuyentes que aportaban por este concepto $1.178 millones de pesos a un poco menos de 13 mil contribuyentes con un recaudo que está por debajo de los 500 millones de pesos, lo que evidencia una caída de más del 70% del aporte voluntario y una reducción de 50 mil contribuyentes. La tabla 3 muestra este comportamiento.

La disminución en el aporte voluntario no es un indicador de que la cultura tributaria se esté debilitando en la ciudad, pues esto se contrasta con el buen comportamiento del recaudo de impuestos en la última década. La buena dinámica de los recaudos es una expresión de una menor aversión hacia la imposición, pese a los problemas de corrupción que ha tenido la ciudad. La modernización del aparato administrativo del Distrito, expresado en la actualización de los catastros y en la mayor capacidad de gestión final, reduce la evasión y fomenta el pago puntual de los impuestos. En este contexto, los aportes voluntarios han perdido relevancia. Esta tendencia tendría dos explicaciones. Primero, los contribuyentes perciben que los impuestos obligatorios han aumentado suficientemente. Y, además, observan que la administración distrital es ineficiente en el gasto. Bogotá transmite la sensación de que las finanzas son boyantes, ya que los excedentes de Tesorería - que resultan de la débil capacidad de ejecución - son muy altos. Segundo, los llamados de la administración a la contribución voluntaria han disminuido.

De todas maneras, es claro que la buena gestión por parte de las instituciones y la transparencia en la ejecución de los recursos públicos es fundamental en el fortalecimiento de los valores de la ciudadanía. No es posible fortalecer la cultura tributaria sin una gestión transparente y eficiente por parte de la administración.

¿Hay Cultura Tributaria en Bogotá?

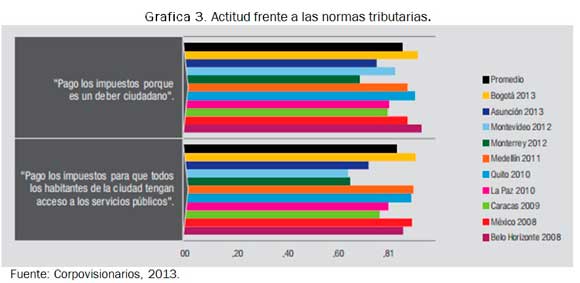

De acuerdo con la encuesta de percepción ciudadana, que realizó Corpovisionarios (2013), la proporción de ciudadanos que pagaron “lo mínimo de impuestos” bajó de 83% en 2008 a 71% en 2013; esta tendencia es positiva. Así mismo, según Corpovisionarios, Bogotá presenta buenas actitudes frente a las normas tributarias en relación con otras ciudades latinoamericanas. Como se observa en la gráfica 3, la “buena actitud” por parte de los ciudadanos bogotanos hacia el pago de tributos está por encima del promedio de las ciudades evaluadas por la Corporación.

De acuerdo con estos resultados, los bogotanos pagan los impuestos correspondiendo a un deber moral, deber como ciudadano y a un deber social, pensando en los demás y en la garantía de los bienes y servicios públicos, comunales y meritorios.

El comportamiento en el recaudo de los impuestos de la última década y los resultados de percepción ciudadana frente a las normas tributarias demuestran que en Bogotá sí hay cultura tributaria. Ello no quiere decir que las instituciones no deban trabajar en su fortalecimiento, pues problemas de confianza y mala gestión de parte de las autoridades pueden lesionar los principios y comportamientos propios de la cultura tributaria.

Si bien los aportes voluntarios no encierran en sí mismo el concepto de la Cultura tributaria desarrollado en el presente artículo, sí son in indicador de la credibilidad de las instituciones frente al ciudadano. Es importante entonces implementar y fortalecer el buen gobierno y la transparencia en las instituciones que garanticen la buena ejecución de los recursos. Al fin y al cabo, el ciudadano cumple con un deber al pagar impuestos, para luego poder exigir sus derechos.

A modo de conclusión

Los programas de cultura tributaria son un importante instrumento de política fiscal. Bogotá es un buen ejemplo. Pese a los agitados movimientos políticos de la ciudad, los bogotanos pagan sus impuestos. Las metas de los últimos años se han superado. Es importante seguir trabajando en el fortalecimiento de estrategias de cultura tributaria. En Bogotá han sido exitosas las estrategias lúdico-pedagógicas acompañadas de los programas de fortalecimiento de la administración tributaria. No es posible una democracia activa sin el pago oportuno y veraz de los impuestos por parte de sus ciudadanos.

Agradecimientos

La autora agradece la colaboración del grupo de asistentes de investigación del Instituto de Estudios Urbanos: Ivonne Castillo, Sebastián Contreras, Oscar Iván Rodríguez y Diego Ternera; y de Martha L. Sánchez y David Bonilla.

Bibliografía

Administración Federal de Ingresos Públicos. AFIP. http://www.afip.gov.ar

Agencia Estatal de Administración Tributaria http://www.agenciatributaria.es/AEAT.educacion

Arrow, Kenneth. (1971). “A Utilitarian Approach to the Concept of Equality in Public Expenditure”. En: Quarterly Journal of Economics, vol. 85, No. 3, Aug., pp. 409-415.

CEPAL. (2013). Panorama fiscal de América Latina y el Caribe. Reformas tributarias y renovación del pacto fiscal. Naciones Unidas. Santiago de Chile.

Baer, K. (2006). “Capitulo II. La administración tributaria en América Latina: algunas tendencias y desafíos”. En CEPAL (2006). Tributación en América Latina. En busca de una nueva agenda de reformas. pp. 131-160.

Bromberg, P. (2009). Cultura tributaria como política pública. Contrato 629 de 2009. Instituto de Estudios Urbanos de la Universidad Nacional de Colombia.

Cortázar, J. (2000). “Estrategias educativa para el desarrollo de una «cultura tributaria» en América Latina. Experiencias y líneas de acción”. Revista del CLAD Reforma y Democracia No. 17 (Junio).

Corpovisionarios. (2013). Informe decenal de cultura ciudadana. Bogotá.

González, Jorge. (1996). “La Política Fiscal y los Efectos Redistributivos de los Subsidios y de los Impuestos en Colombia”, En: Cuadernos de Economía, vol. 15, no. 25, pp. 69-84.

Murrain, H. (s.f.). Cultura ciudadana como política pública: entre indicadores y arte. (pp. 212-229).

Rodríguez, J. (2011). Cultura tributaria. Propuestas y argumentos para aumentar la justicia fiscal. Paraguay.

Restrepo, J. (2012). Hacienda Pública. Universidad Externado de Colombia. 9 Edición, Bogotá DC.

Secretaría Distrital de Hacienda SHD. “Informes de gestión”. En http://impuestos.shd.gov.co/portal/page/portal/portal_internet_sdh/nuestra_entidad/gestion_ins

Servicio de Impuestos Internos http://www.sii.cl

Servicio de Administración Tributaria. http://www.sat.gob.mx

Secretaría de Ingresos Federales de Brasil http://www.receita.fazenda.gov.br

Superintendencia de Administración Tributaria http://portal.sat.gob.gt/

Superintendencia Nacional de Administración Tributaria http://www.sunat.gob.pe/

UNESCO (s.f.). “Concepto de Cultura”. Extraído de: http://www.unesco.org/new/es/mexico/work-areas/culture/

Velásquez, T. (2009). “La sociología de las finanzas públicas”. En: Imaginales No. 7, pp. 11-23.

Vickrey William. (1968). “The Problem of Progression”, University of Florida Law Review, pp. 437-450.

References

Administración Federal de Ingresos Públicos. AFIP. http://www.afip.gov.ar

Agencia Estatal de Administración Tributaria http://www.agenciatributaria.es/AEAT.educacion

Arrow, Kenneth. (1971). “A Utilitarian Approach to the Concept of Equality in Public Expenditure”. En: Quarterly Journal of Economics, vol. 85, No. 3, Aug., pp. 409-415.

CEPAL. (2013). Panorama fiscal de América Latina y el Caribe. Reformas tributarias y renovación del pacto fiscal. Naciones Unidas. Santiago de Chile.

Baer, K. (2006). “Capitulo II. La administración tributaria en América Latina: algunas tendencias y desafíos”. En CEPAL (2006). Tributación en América Latina. En busca de una nueva agenda de reformas. pp. 131-160.

Bromberg, P. (2009). Cultura tributaria como política pública. Contrato 629 de 2009. Instituto de Estudios Urbanos de la Universidad Nacional de Colombia.

Cortázar, J. (2000). “Estrategias educativa para el desarrollo de una «cultura tributaria» en América Latina. Experiencias y líneas de acción”. Revista del CLAD Reforma y Democracia No. 17 (Junio).

Corpovisionarios. (2013). Informe decenal de cultura ciudadana. Bogotá.

González, Jorge. (1996). “La Política Fiscal y los Efectos Redistributivos de los Subsidios y de los Impuestos en Colombia”, En: Cuadernos de Economía, vol. 15, no. 25, pp. 69-84.

Murrain, H. (s.f.). Cultura ciudadana como política pública: entre indicadores y arte. (pp. 212-229).

Rodríguez, J. (2011). Cultura tributaria. Propuestas y argumentos para aumentar la justicia fiscal. Paraguay.

Restrepo, J. (2012). Hacienda Pública. Universidad Externado de Colombia. 9 Edición, Bogotá DC. Secretaría Distrital de Hacienda SHD. “Informes de gestión”. En http://impuestos.shd.gov.co/ portal/page/portal/portal_internet_sdh/nuestra_entidad/gestion_ins Servicio de Impuestos Internos http://www.sii.cl

Servicio de Administración Tributaria. http://www.sat.gob.mx

Secretaría de Ingresos Federales de Brasil http://www.receita.fazenda.gov.br

Superintendencia de Administración Tributaria http://portal.sat.gob.gt/

Superintendencia Nacional de Administración Tributaria http://www.sunat.gob.pe/

UNESCO (s.f.). “Concepto de Cultura”. Extraído de: http://www.unesco.org/new/es/mexico/work-areas/culture/

Velásquez, T. (2009). “La sociología de las finanzas públicas”. En: Imaginales No. 7, pp. 11-23.

Vickrey William. (1968). “The Problem of Progression”, University of Florida Law Review, pp. 437-450.

How to Cite

APA

ACM

ACS

ABNT

Chicago

Harvard

IEEE

MLA

Turabian

Vancouver

Download Citation

Article abstract page views

Downloads

License

Copyright (c) 2014 Edna Cristina Bonilla Sebá

This work is licensed under a Creative Commons Attribution 4.0 International License.