Deuda externa pública e inversión en Colombia 1994-2007: Evidencia de un modelo no-lineal TAR.

Palabras clave:

hipótesis de sobreendeudamiento, deuda externa pública, inversión, TAR, enfoque bayesiano, MCMC. (es)DEUDA EXTERNA PÚBLICA E INVERSIÓN EN COLOMBIA 1994-2007: EVIDENCIA DE UN MODELO NO-LINEAL TAR

Andrés Salamanca*

Viviana Monroy **

* Economista y se desempeña como asistente de investigación del Centro de Investigación Económica y Social de Fedesarrollo. E-mail: asalamancal@unal.edu.co. Dirección de correspondencia: Calle 138 No 108-12 Int. 22 Apto. 101 (Bogotá, Colombia).

** Economista y se desempeña como economista de macroeconomía internacional del Departamento de Investigaciones Económicas y Estrategia del Grupo Bancolombia. Email: vpmonroym@unal.edu.co. Dirección de correspondencia: Calle 137 No 49-35 Apto. 504 (Bogotá, Colombia).

Esta investigación fue publicada como documento de trabajo en Borradores de Economía No 543 del Banco de la República. Los autores agradecen la colaboración de Milena Hoyos y Norberto Rodríguez en el modelo econométrico, así como los comentarios de Enrique López, Luis Fernando Melo, Munir Jalil, Martha Misas y de los asistentes al Seminario de Economía del Banco de la República y al VI Foro de Estudiantes de Economía de la Universidad del Rosario.

Este artículo fue recibido el 16 de febrero de 2009 y su publicación aprobada el 8 de junio de 2009.

Resumen

Este documento examina la relación existente entre la deuda externa del gobierno nacional y la inversión privada en Colombia entre 1994 y 2007, a partir del modelo de series de tiempo no lineales TAR. La estimación se realizó a través de los métodos MCMC y el enfoque bayesiano. Los resultados muestran evidencia de una relación no lineal entre las variables de estudio, explicada por el modelo TAR. Además, el análisis indica la existencia de una relación inversa entre el crecimiento de la inversión privada y el crecimiento de la deuda externa del gobierno nacional.

Palabras clave: hipótesis de sobreendeudamiento, deuda externa pública, inversión, TAR, enfoque bayesiano, MCMC. JEL: C11, C32, E22, E62.

Abstract

This document analyzes the relationship between national government external debt and private investment for Colombia during the period 1994 to 2007, by means of a nonlinear TAR model. In this work MCMC methods and the Bayesian approach were used to estimate the model. The results show evidence of a nonlinear relationship between the variables studied, explained by TAR model. Moreover, the analysis indicates the existence of an inverse relationship between private investment growth and national government external debt growth.

Key words: over-indebtedness hypothesis, public external debt, investment, TAR, Bayesian approach, MCMC. JEL: C11, C32, E22, E62.

Résumé

Ce document examine la relation existante entre la dette externe du gouvernement national et l´investissement privé en Colombie entre 1994 et 2007. On utilise un modèle de séries temporelles TAR non-linéaire. L´estimation a été réalisée à travers des méthodes MCMC et de l´approche Bayesian. Les résultats montrent évidence d´une relation non-linéaire entre les variables étudiées. Cette relation est expliquée par le modèle TAR. De plus, l´analyse indique l´existence d´une relation négative entre la croissance de l´investissement privé et la croissance de la dette externe du gouvernement national.

Mot clés: hypothèse de surendettement, dette externe publique, investissement privé, TAR, approche Bayesian, MCMC. JEL : C11, C32, E22, E62.

Desde finales del siglo XX Colombia ha enfrentado períodos de persistentes y elevados déficit presupuestarios que han elevado rápidamente el valor nominal de la deuda pública. El endeudamiento externo se ha convertido en la principal fuente de financiamiento para la economía colombiana, en una situación en la cual el persistente déficit fiscal ha sido el resultado de la escasez de fondos derivados del ahorro interno. No obstante, se observa que el continuo endeudamiento externo torna insolvente al país deudor creando de esta manera expectativas sobre el desempeño general de la economía.

Como resultado de las crisis de la deuda observadas en los países pobres altamente endeudados, la teoría económica ha desarrollado numerosos estudios a cerca de la hipótesis de sobreendeudamiento de los países en desarrollo (Debt Overhang), según la cual los agentes del sector privado ven la deuda externa como un impuesto futuro sobre la rentabilidad del capital, esto debido a que el Gobierno deberá financiar los pagos del servicio de deuda incrementando los impuestos futuros, elevando el costo del capital y de este modo, el costo de oportunidad de las inversiones presentes. Como consecuencia, el mayor endeudamiento crea expectativas que desplazan los recursos de inversión (Crowding Out) hacia actividades que generan mayores niveles de rentabilidad a corto plazo.

Es sensato pensar que niveles razonables de endeudamiento contribuyen al crecimiento y que de este modo se generan expectativas positivas sobre el desempeño general de la economía que incentivan la inversión privada1, sin embargo, altos saldos de deuda acumulada conducen, como se mencionó anteriormente, a una reducción de la inversión.

Estudios realizados recientemente corroboran la existencia de una relación de tipo no lineal entre el endeudamiento externo y la inversión2. Este es el caso de la investigación empírica para Colombia realizada por Rubio, Ojeda yMontes (2003)3, en la cual se evalúa el impacto de la deuda externa sobre la inversión privada y el crecimiento. En esta investigación se emplea una especificación de dos ecuaciones estimadas simultáneamente mediante mínimos cuadrados en dos etapas con variables instrumentales y la relación entre deuda y crecimiento es de tipo curva de Laffer.

En el presente trabajo se examina si la deuda externa del Gobierno Nacional es una variable de control que afecta indirectamente la inversión. Es importante anotar que esta investigación no pretende realizar una exploración de los determinantes de la inversión en Colombia. En este sentido el objetivo central del estudio es intentar responder a la siguiente pregunta: ¿existe para Colombia evidencia de que el endeudamiento público externo influye sobre la inversión privada? Para esto se examinará la relación existente entre la deuda externa del Gobierno Nacional y la inversión en Colombia entre 1994 y 2007, empleando un modelo de series de tiempo no-lineales TAR (por sus siglas en inglés Threshold Autoregressive), el enfoque de Nieto (2005) y de Hoyos (2006), la metodología de Tong (1990) y el método Bayesiano. Cabe mencionar que este es el segundo estudio relacionado directamente con el tema; por tanto, los resultados derivados de este análisis deben ser considerados como una evidencia preliminar, sólo para el período de estudio.

El documento se encuentra dividido en cuatro secciones. En la primera, se presenta un conjunto de hechos estilizados para la deuda externa pública. En la segunda, se aborda el planteamiento teórico de la hipótesis de sobreendeudamiento y del modelo TAR. En la cuarta se explican los resultados empíricos. Finalmente, se exponen las conclusiones.

HECHOS ESTILIZADOS DE LA DEUDA EXTERNA PÚBLICA

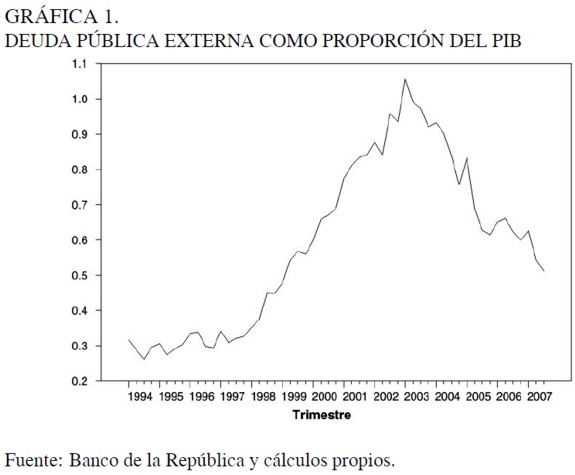

La Gráfica 1 presenta la evolución de la deuda pública externa como proporción del PIB entre 1994 y 2007. Desde 1993 hasta 1998 la deuda se incrementó de manera gradual, coincidiendo con un marco de liberalización de la economía colombiana impuesto por un proceso de apertura internacional de mercados y de un notable crecimiento del gasto privado. Entonces, en busca de financiamiento, el sector público decidió emitir bonos en el mercado interno (TES) y externo, aumentando así la participación de los TES en el valor del saldo de la deuda. Por su parte, los préstamos otorgados por la banca multilateral y bilateral se redujeron como resultado de la sustitución de la deuda externa por interna.

Como consecuencia de la crisis financiera internacional que inició a finales de 1997, los flujos de capitales hacia las economías de la región disminuyeron dramáticamente, lo cual se reflejó en un déficit de recursos principalmente para la banca privada. Por consiguiente, la deuda externa colombiana se redujo de una manera sustancial hacia 1998. No obstante, la crisis también trajo un aumento del déficit fiscal, presentándose un incremento de la deuda pública a finales de 1999, que coincidió con bajas tasas de crecimiento de la inversión privada y en particular del PIB. Cabe señalar que entre 2001 y 2002, se evidenció una leve recuperación del flujo neto de endeuda miento externo y que el saldo de la deuda externa como proporción del PIB aumentó como consecuencia de la devaluación del peso frente al dólar.

Entre 2003 y 2005 la deuda externa se redujo en US$1.523 millones, principalmente por la ejecución de prepagos de deuda externa que se llevaron a cabo durante este período. No obstante, varios hechos han influido en este comportamiento: “las reformas estructurales, la búsqueda de la calificación de la deuda externa en grado de inversión, el crecimiento económico, la alta liquidez de los mercados internacionales y las bajas tasas de interés internas y externas. Todo ello facilitó la aplicación de políticas de financiamiento activas y la ejecución de operaciones de manejo de la deuda pública” (Contraloría General de República, 2007). Para el 2004 la inversión extranjera directa aumento un 35%, lo anterior debido esencialmente a las políticas de atracción de capitales en el sector turismo y petróleo.

Para el 2006, a pesar de que se ejecutaron operaciones para el manejo de la deuda con las cuales se redujo la exposición del Gobierno, a finales de ese año se realizó un pre-financiamiento del presupuesto que incrementó nuevamente los saldos y así la proporción en el PIB. No obstante, en 2007 la deuda pública externa de Colombia se redujo y pasó a representar 16,7% del PIB, comparado con 19,3% del PIB que representó en 2006, esto debido a la mayor expansión de la economía en ese año y al notable aumento de la inversión extrajera directa (71% más que el año anterior).

EL EFECTODE LA DEUDA EXTERNA SOBRE LA INVERSIÓN

Hipótesis de sobreendeudamiento

Todo país posee la capacidad de llevar a cabo el financiamiento de sus obligaciones fiscales ante la escasez de recursos internos y asimismo realizar el reembolso de sus obligaciones externas. Este escenario es sostenible siempre que el saldo de la deuda sea compatible con los proyectos productivos a los cuales se destinan estos recursos. Sin embargo, si el saldo de la deuda alcanza niveles muy elevados es muy probable que el Gobierno comience a incumplir con la programación de sus amortizaciones, lo cual puede conducir a financiar sus obligaciones externas incrementando los impuestos futuros, mediante políticas inflacionarias y/o precipitando una devaluación de la moneda como consecuencia de la demanda de divisas.

De esta manera, la hipótesis de sobreendeudamiento (Debt Overhang) establece que los agentes del sector privado y posiblemente los potenciales inversionistas extranjeros al observar un mayor endeudamiento externo por parte del Gobierno elaboren expectativas de desincentivo con respecto a la inversión, que llevan a una reducción de la inversión privada, lo que a su vez conduce a una menor tasa de crecimiento (Borensztein, 1990). Se pierde entonces una buena parte del incentivo para realizar proyectos de inversión por parte del sector privado y programas de ajuste por parte del sector público (Rubio et al., 2003).

Adicional al efecto indirecto de la deuda sobre el crecimiento a través de la reducción de la inversión, el sobreendeudamiento tiene un impacto directo sobre el crecimiento al reducir la eficacia de la inversión, ya que los inversionistas tienden a asignar sus recursos a proyectos de corto plazo que son menos eficientes (Pattillo, Poirson y Ricci, 2002).

La literatura relacionada con la hipótesis del sobreendeudamiento está basada principalmente en dos conjeturas. En primer lugar, se encuentra la hipótesis de Krugman (1988) según la cual los altos niveles de endeudamiento externo son concebidos por el sector privado como una alta probabilidad de mayores impuestos futuros, lo cual reduce el retorno esperado del capital produciendo un desincentivo para la inversión presente. En segundo lugar, se encuentra la hipótesis de Hjertholm, Laursen y White (1998) la cual indica que un alto costo futuro del servicio de deuda, consecuencia de una elevada acumulación de saldos de deuda externa, incrementa la probabilidad de que el Gobierno lleve a cabo políticas inflacionarias con el objeto de obtener financiamiento por parte de la banca central y/o ocasione una devaluación de la moneda local resultado del exceso de demanda de divisas necesarias para cumplir con las amortizaciones de deuda.

Disponibilidad de recursos y contracción del financiamiento

Niveles elevados del servicio de la deuda pueden conducir a incrementar el gasto público en intereses y de este modo el déficit público, lo que a su vez reduciría el ahorro interno y conllevaría, posteriormente, una reducción del crédito disponible para la inversión privada (Clements, Bhattacharya y Quoc Nguyen, 2004). Por otra parte, diversos estudios a cerca de las fuentes de financiamiento de los países altamente endeudados, han encontrado que existe una relación directa y estrecha entre el endeudamiento interno y externo del Gobierno. De este modo, un alto endeudamiento externo estaría acompañado por niveles igualmente elevados de financiamiento interno, que también conducirían a una disminución de los recursos derivados del ahorro interno disponibles para los proyectos de inversión.

En Colombia durante la década del 90 e incluso hasta 2003, la relación entre el endeudamiento interno y externo del Gobierno Nacional Central fue prácticamente 1 a 1 –como se anotó anteriormente. Sólo hasta mediados de 2003 tras reformas estructurales, la búsqueda de la calificación de la deuda externa en grado de inversión y la reducción de la exposición del Gobierno mediante la modificación de la composición de la cartera, esta relación se mantuvo estable. Adicionalmente, trabajos como el desarrollado por Ocampo y Tovar (1996) han mostrado que el financiamiento externo, tanto privado como público, tuvo un rol crucial en la evolución del ahorro y la inversión en Colombia en los 90.

Por otro lado, investigaciones como las realizadas por Tenjo y López (2002), Tenjo, Martínez y López (2007) y Delgado (2003), han revelado que el acceso al crédito, las restricciones al financiamiento y la disponibilidad de los recursos de ahorro interno repercutieron de forma importante en la determinación del gasto en inversión por parte del sector privado desde los años 90 hasta la actualidad. Esto pone de manifiesto la preponderancia que posee el efecto del financiamiento externo público sobre la disponibilidad de recursos en la economía y consecuentemente sobre la inversión privada.

Curva de Laffer para la deuda externa

La curva de Laffer es una representación del valor esperado del servicio de la deuda que perciben los prestamistas o el mercado en función del sal do nominal de ésta (Gráfica 2). Cuando los saldos de la deuda externa se encuentran en niveles bajos se espera que el Gobierno cumpla con la programación de los pagos del servicio de deuda, luego la probabilidad de no pago es cero y la curva tiene pendiente positiva. Sin embargo, una vez se alcanza el punto A, el pago esperado del servicio de deuda comienza a aumentar menos que proporcionalmente con respecto al crecimiento de la deuda, de modo que la probabilidad de no pago deja de ser nula. Una vez se llega el punto máximo E, el pago esperado del servicio de deuda comienza a descender.

Teniendo en cuenta que factores como la inversión pública en infraestructura y las complementariedades entre inversión pública y privada hacen pensar que el aumento del endeudamiento externo público favorece el crecimiento de la inversión siempre y cuando permanezca en niveles razonables, y que simultáneamente la hipótesis de sobreendeudamiento señala que altos saldos de deuda acumulados podrían dificultarlo; ambos efectos implican que la relación entre el endeudamiento público externo y la inversión privada es no lineal.

Este hecho permite extender el argumento de la curva de Laffer de la Gráfica 2 al caso en el cual se examina la relación entre la deuda y el crecimiento de la inversión. En éste se emplea la deuda externa pública con respecto al PIB como un indicador del nivel de endeudamiento. Esta curva se presenta en la Gráfica 3.

A partir del punto A de la Gráfica 3 el impacto marginal del endeudamiento externo comienza a ser decreciente, es decir, el mayor endeudamiento comienza a actuar como un impuesto sobre la inversión. Este umbral corresponde al punto A en la Gráfica 2.

Como se mencionó anteriormente numerosos estudios para diferentes países han mostrado la existencia de una relación de tipo no lineal entre la deuda externa y la inversión. Estos trabajos han empleado diferentes técnicas de estimación econométrica, tales como el método de mínimos cuadrados ordinarios (OLS), mínimos cuadrados en dos etapas con variables instrumentales (Two-Stage Least Squares) y el método generalizado de los momentos (GMM). Además, se utilizan diferentes modelos para investigar la relación entre la deuda externa y la inversión, a través de especificaciones cuadráticas, pero lineales en los parámetros. Por otro lado, ese tipo de especificaciones no tienen en cuenta el carácter dinámico de las series.

En consideración a lo anterior, en este trabajo se emplea una especificación de series de tiempo no lineales, a través del modelo TAR y la estimación se lleva a cabo mediante el enfoque Bayesiano y los métodos de simulación Markov Chain Monte Carlo (MCMC)4.

Especificación del modelo TAR

El sistema dinámico representado por el modelo TAR está conformado por un proceso estocástico endógeno X y uno exógeno Z. Para el caso particular de esta investigación X es un indicador de inversión privada y Z un indicador de endeudamiento público externo. La ecuación del sistema dinámico está dada por: Xt = a (j) 0 + ∑kj i = 1 a (j) i Xt - i + h(j) εt.

Si Zt pertenece al intervalo real Bj = (rj - 1, rj) para algún j = 1, ..., l, donde r0 = - ∞ y r1 = ∞. Los números reales rj (j = 1, ..., l) son llamados los umbrales del proceso5 {Zt} y ellos definen l regímenes para el mismo. Cada conjunto se define como un régimen y determina el comportamiento dinámico de la variable X (proceso autorregresivo) sobre ese conjunto. Es decir, esta ecuación significa que la respuesta dinámica del indicador de inversión privada (su proceso autorregresivo), depende de los valores que tome el endeudamiento público externo; de modo que para ciertos valores del indicador de endeudamiento público externo, el indicador de inversión está gobernado por un proceso autorregresivo diferente.

Además, {εt} es un proceso ruido blanco Gaussiano de media cero y varianza uno, independiente de {Zt}. Los coeficientes a(j) i y h(j) (j = 1, ..., l; i = 0, 1, ..., kj ) son números reales y los números enteros no negativos k1, ..., kl denotan los órdenes autorregresivos de {Xt} en cada régimen; se empleará la notación TAR(l; k1, ..., kl). El proceso {Zt} es exógeno y sigue una cadena de Markov homogénea de orden p. Adicionalmente, se supone que la cadena de Markov {Zt} tiene una distribución estacionaria.

El análisis del modelo consta de las siguientes fases:

1. Identificación, la cual se realiza a través de la metodología propuesta por Tong (1990).

2. Estimación, para la cual se emplea el enfoque Bayesiano y los métodos de simulación MCMC (Gibbs Sampler).

3. La validación.

Identificación del modelo TAR

Identificación de los umbrales y órdenes autorregresivos

La identificación de los umbrales se realiza a través de la minimización del criterio de información NAIC de Tong (1990) y de la suma de cuadrados de los residuos, por medio de una búsqueda entre cuantiles de la distribución empírica de los datos de Z. Los umbrales deben calcularse para los posibles valores del número de regímenes, l = 2, · · · , lo considerando todas las combinaciones ordenadas de cuantiles y de los órdenes autorregresivos. Nieto (2005) recomienda para la selección del orden  máximo, ajustar diversos modelos autorregresivos lineales a los datos X y usar el criterio de información AIC para escoger entre ellos.

máximo, ajustar diversos modelos autorregresivos lineales a los datos X y usar el criterio de información AIC para escoger entre ellos.

Número de regímenes

En esta aplicación se asumirá que el número máximo de regímenes del proceso {Zt} es 2. De acuerdo con la hipótesis de la curva de Laffer para la relación entre deuda externa y las amortizaciones (Pattillo et al. 2002), su extensión al caso de la relación entre deuda externa y crecimiento de la inversión y la relación no lineal entre deuda externa e inversión determinada en parte por la hipótesis de sobreendeudamiento, es plausible asumir la existencia de máximo dos regímenes de deuda externa que determinen el comportamiento de la inversión en cada uno de ellos.

De este modo, es razonable pensar que existe un nivel de deuda (umbral) que define dos comportamiento de la inversión; el primero para el cual el endeudamiento contribuye al crecimiento, generando expectativas positivas sobre el desempeño general de la economía que incentivan la inversión privada y el segundo en el cual la acumulación de saldos de deuda conduce a un detrimento de la inversión.

Estimación del modelo TAR

La densidad condicional de interés es p(θx | x, z), donde θx es el vector de parámetros de {Xt}. Para su obtención se calculan las densidades completas de los parámetros desconocidos a(j) i y h(j)(j = 1, ..., l; i = 0, 1, ..., kj).

Una vez se tienen las densidades condicionales completas6 p(θj|θi; i ≠ j, h, θz, X, Z) y p(hj |hi; i ≠ j, θj, θz, X, Z) se emplea el muestreador de Gibbs para obtener las estimaciones de los parámetros. Se emplea la media de la muestra {h(i,j)}M i = 1 como estimador final de la varianza del término de perturbación, con h(i,j) como el valor simulado de h(j) en la iteración i y M el número de iteraciones de la simulación. Y como estimador final de los coeficientes de los órdenes autorregresivos se emplea la media de la muestra { θi j }M i=1 con θi j el valor simulado de θj en la iteración i.

Validación del modelo TAR

Para cada t = 1, ..., T, sea

|

[1] |

Si Zt ∈ Bj para algún j(j = 1, ..., l), donde Xt - Xt , t -1 = a(j) 0 + ∑kj i=1 a(j) i Xt-i es el predictor un paso delante de Xt 7.

Adicionalmente, se emplea el estadístico Q Ljung-Box para chequear autocorrelación y la prueba Jarque-Bera para examinar normalidad de los residuos8. Por último, con el fin de detectar subespecificación relacionada con no-linealidad no modelada, se emplea la adaptación para modelos TAR de la estadística de prueba propuesta por Eitrheim y Teräsvirta (1996) para modelos STAR (por sus siglas en inglés Smooth Transition Autoregressive)9, en la que se contrasta la hipótesis nula de no estructuras no-lineales adicionales contra la alternativa de componente aditivo STAR adicional, a partir de una evaluación de la no-linealidad residual.

RELACIÓN ENTRE LA DEUDA EXTERNA DEL GOBIERNO NACIONAL Y LA INVERSIÓN EN COLOMBIA 1994 - 2007

Aunque las cuentas nacionales proporcionan información útil acerca de las fuentes del crecimiento económico, no explican de forma amplia los resultados de dicho crecimiento. Por simplicidad, las tasas de crecimiento de los factores de la economía se toman como dadas, de modo que no es posible comprender la dinámica del capital o el trabajo a lo largo del tiempo. El crecimiento del acervo de capital específicamente está determinado por una multitud de factores que influyen en las decisiones de ahorro e inversión de los agentes.

Esta investigación tiene por objetivo examinar de forma algo más detallada la dinámica del proceso de crecimiento de la inversión y para ello se estudia, en particular, como afecta el crecimiento del endeudamiento externo del Gobierno al crecimiento del acervo de capital10. El análisis está basado en “la teoría del stock de capital deseado y el costo de uso ajustado” (Abel y Bernanke, 2004). La decisión sobre la cantidad de inversión que desean realizar las empresas depende en gran medida de las expectativas sobre el futuro de la economía. Cuando las empresas invierten capital, comprometen sus recursos actuales en la ampliación de su capacidad productiva con el fin de obtener mayores beneficios futuros.

Con el fin de dar cumplimiento a los objetivos de esta investigación se consideran las siguientes variables de estudio. La variable dependiente analizada es el crecimiento de la inversión privada relativa, medida a través de la Formación Bruta de Capital Fijo (FBKF) como proporción del Producto Interno Bruto (PIB), y la explicativa es el crecimiento de la Deuda Externa Pública del Gobierno Nacional Central (DEXT) como proporción del PIB11.

Para esta aplicación las variables se construyeron como se indica:

|

Las observaciones empleadas para estas variables corresponden al período 1994 - 2007, en frecuencia trimestral. Las dos series de estudio se presentan en las Gráficas 4 y 5.

|

|

Para realizar la prueba de no linealidad entre la variable endógena X (crecimiento de la inversión privada como proporción del PIB) y la variable exógena Z (crecimiento de la deuda externa del Gobierno como proporción del PIB) se emplea la estadística de prueba propuesta por Tsay (1989) para modelos de umbral, en la que se contrasta la hipótesis nula de linealidad contra la alternativa de no linealidad explicada por la presencia de umbrales, a partir de una regresión ordenada estimada por el método de mínimos cuadrados recurrentes.

La prueba de no linealidad se realizó para diferentes rezagos de la variable de umbrales Zt-d, con d = 1, ..., 8. Para determinar el orden  máximo se ajustó un modelo autorregresivo lineal a la variable X. Con base en los criterios de información AIC y BIC, el valor obtenido fue

máximo se ajustó un modelo autorregresivo lineal a la variable X. Con base en los criterios de información AIC y BIC, el valor obtenido fue  = 2. Los resultados se presentan en el Cuadro 1.

= 2. Los resultados se presentan en el Cuadro 1.

|

La hipótesis nula de linealidad es rechazada para el rezago uno al 5% para un valor de k = 1 y al 10% para un valor de k = 2. Luego el valor de d para los datos es 1, que corresponde al primer rezago de la variable de umbrales Z.

Este resultado se mantiene para valores de k > 2, así como para valores de d superiores12.

Con el propósito de explorar de forma gráfica la no-linealidad de la variable endógena X se realizaron diagramas de dispersión de Xt vs. Xt-h; h = 1, 2. Los gráficos presentados en la Gráfica 6 muestran que no existe asociación lineal entre las variables Xt vs. Xt-h. Lo anterior no significa que no haya algún tipo de relación entre las variables, sino que ésta puede ser de tipo no lineal.

|

Por lo anterior, en lo que sigue de esta aplicación la variable de entrada al sistema dinámico será  = Zt-1, correspondiente a un rezago de un trimestre13. La Gráfica 7 ilustra el crecimiento de la inversión como proporción del PIB y el crecimiento de la deuda externa del Gobierno como proporción del PIB rezagada 1 trimestre. En ésta se aprecia una alta correlación negativa entre las variables, particularmente entre 1994-2001. Además se observa poca variabilidad en el crecimiento de la inversión exceptuando el período 1998-1999 caracterizado por bajas tasas de crecimiento de la inversión privada y del PIB, y en especial por la contracción económica ocurrida en 1999. Por lo demás, el comportamiento de la inversión es bastante estable a lo largo del lapso de estudio. Así mismo, se resalta la reducción de la inversión, luego de segmentos de alto endeudamiento.

= Zt-1, correspondiente a un rezago de un trimestre13. La Gráfica 7 ilustra el crecimiento de la inversión como proporción del PIB y el crecimiento de la deuda externa del Gobierno como proporción del PIB rezagada 1 trimestre. En ésta se aprecia una alta correlación negativa entre las variables, particularmente entre 1994-2001. Además se observa poca variabilidad en el crecimiento de la inversión exceptuando el período 1998-1999 caracterizado por bajas tasas de crecimiento de la inversión privada y del PIB, y en especial por la contracción económica ocurrida en 1999. Por lo demás, el comportamiento de la inversión es bastante estable a lo largo del lapso de estudio. Así mismo, se resalta la reducción de la inversión, luego de segmentos de alto endeudamiento.

|

Para la identificación del umbral se tomaron como posibles candidatos los percentiles de la distribución empírica de Z : 20, 21, ..., 79, 80, con sus respectivos valores. Para la escogencia del umbral del modelo se realizó una búsqueda entre el conjunto de posibles candidatos; los seleccionados de acuerdo con el mínimo NAIC y RSS (Residual Sum of Squares) para las diferentes combinaciones de órdenes autorregresivos son presentados en el Cuadro 2.

|

Nótese que para todas las combinaciones de órdenes autorregresivos el umbral identificado en cada caso coincide tanto para el NAIC como para el RSS, además en la mayoría de los casos fue el que corresponde al percentil 40 de la distribución empírica de Z, es decir, Z = -0, 0056.

Para la selección de los órdenes autorregresivos se tomó el conjunto de órdenes que minimizaban el NAIC y el RSS dentro del conjunto de umbrales identificados. De acuerdo con el RSS el conjunto de órdenes autorregresivos corresponde a un AR(2) en ambos regímenes, sin embargo, empleando el criterio de información NAIC, el conjunto de órdenes autorregresivos identificados es un AR(1) en el régimen 1 y un AR(2) en el régimen 2 (Cuadro 2).

Se observa que la diferencia en la suma del cuadrado de los residuos entre el modelo TAR(2;1,2) y el modelo TAR(2;2,2) es poco significativa, por tanto, se empleó el criterio NAIC para la selección de los órdenes autorregresivos.

Los resultados anteriores muestran que el umbral identificado corresponde a un crecimiento significativamente nulo de la deuda externa del Gobierno Nacional rezagada un trimestre (Zt-1 = -0, 0056). De este modo, la caracterización de los diferentes regímenes es como sigue: crecimiento negativo de la deuda externa del Gobierno (Zt-1 < 0)14 para el primer régimen y crecimiento positivo para el segundo (Zt-1 > 0). La Gráfica 8 muestra que la mayor cantidad de observaciones del primer régimen hacen parte del período 2003-2007, mientras que la mayor parte de las observaciones del segundo régimen hacen parte del lapso 1994-2002.

|

Como se aprecia, la Gráfica 8 muestra que entre 1994:01 y 2000:01 el comportamiento de la inversión está caracterizado por múltiples cambios de régimen. Se esperaría de acuerdo con las hipótesis de sobreendeudamiento y contracción del financiamiento enunciadas anteriormente, que las observaciones identificadas en el primer régimen (crecimiento negativo de la deuda externa del Gobierno Nacional) estuviesen asociadas a crecimientos positivos de la inversión privada y viceversa para aquellas identificadas en el segundo régimen, sin embargo, se observa que algunos datos identificados en el régimen 1 poseen signo negativo, como es el caso particular de 1997:01.

Esto se explica, como se mencionó anteriormente, por el hecho que durante el período de 1993 - 1998 la política económica se orientó hacia la liberalización de la economía, conforme al proceso de apertura iniciado al inicio de la década. Este hecho estuvo acompañado de la diversificación de las fuentes de financiamiento del sector público, mediante la sustitución del crédito externo por interno, emisión de bonos en el mercado internacional de capitales y TES en el mercado interno.

A pesar de los esfuerzos del Gobierno por reducir el riesgo cambiario de sus obligaciones externas, por un lado su deuda externa en términos del tamaño de la economía se incrementó en 8 puntos porcentuales del producto, pasando de 8,1% del PIB a 13,2% del PIB entre 1995 y 2007, aunque con crecimientos heterogéneos y volátiles (Cuadro 3) que imposibilitaban la formación de expectativas adecuadas por parte de los inversionistas privados a cerca de la corriente de impuestos futuros asociados con el financiamiento del servicio de deuda; por otro lado, la tendencia creciente que la inversión venía enseñando se revirtió totalmente, hasta alcanzar tasas negativas de crecimiento del orden de -13% en 1999 (Gráfica 9). Este conjunto de hechos pudieron haber ocasionado que la relación inversa entre el endeudamiento externo y la inversión privada que sustenta las tesis de sobreendeudamiento no se satisficiera para varios de los años del período 1994 - 1998.

|

|

Posteriormente, con el inicio de las crisis financieras a finales de 1997 la economía colombiana atravesó por una disminución en los flujos de capital que redujo los niveles de financiamiento externo registrados entre 1998 y 1999. Este estancamiento de los flujos de deuda externa estuvo acompañado por la reducción de la inversión privada debida a la contracción económica ocurrida en 1999. Sin embargo, es de señalar que los flujos de endeudamiento externo se recuperaron entre 2000 y 2001. A pesar de que el aumento del endeudamiento público externo fue poco significativo, su indicador como proporción del PIB aumentó 5,8 puntos porcentuales al pasar de 18,6% en 1998 a 24,4% en 2000, consecuencia del bajo crecimiento de la economía por efecto de la recesión. En la Gráfica 8, se puede observar que durante este período los regímenes de deuda externa del Gobierno Nacional según la hipótesis de sobreendeudamiento están representando adecuadamente el comportamiento de la inversión privada.

Es de señalar que el período 2000 : 01 - 2002 : 02 está caracterizado por pertenecer al segundo régimen, sin embargo, el comportamiento de la inversión privada poco refleja el cumplimiento de la hipótesis de sobreendeudamiento. Esto se debe probablemente a que mientras el endeudamiento público externo aumentó como consecuencia del incremento en la colocación de bonos en el mercado internacional de capitales y la mayor contribución de la banca multilateral, la inversión privada creció como parte de la estabilización de la economía después de la crisis de los años anteriores.

El conjunto de hechos expuestos para el período 1994 - 2000 pone en evidencia que si bien puede establecerse para la mayoría de observaciones una relación inversa entre el endeudamiento externo del Gobierno y la inversión privada, ésta no es muy fuerte, lo cual puede deberse a que existe un régimen de transición entre niveles excesivos de endeudamiento y niveles razonables15.

Por último, la Gráfica 8 muestra que entre 2002:03 y 2007:03 el comportamiento de la inversión se ubica persistentemente en el segundo régimen. Se aprecia que la fuerte reducción del endeudamiento público externo como resultado de la ejecución de prepagos entre el 2003 y 2007, las reformas estructurales, la búsqueda de la calificación de la deuda externa en grado de inversión, el crecimiento económico, la alta liquidez de los mercados internacionales y las bajas tasa de interés internas y externas mejoraron las expectativas del sector privado sobre la capacidad de pago del servicio de deuda por parte del Gobierno y sobre el desempeño futuro de la economía, lo que a su vez redundó en el incremento de la inversión privada. Durante este período, la relación inversa entre endeudamiento público externo e inversión privada se hace fuerte y claramente explícita.

El último paso antes de realizar la validación del modelo es la estimación de los parámetros no estructurales16, es decir, aquellos que definen los efectos de la relación existente entre X y sus rezagos.

Los parámetros de las densidades a priori para θx que fueron utilizados: θ0, j = θ j ML, V -1 0, j = σ 2 ML (W´ j Wj)-1, γ0, j = nj / 2 + 2, β0, j = σ2 ML (γ0, j - 1), con j = 1, 2, donde ML hace referencia al estimador de máxima verosimilitud17.

Se realizaron 50.000 iteraciones, se descartaron 10% de las simulaciones iniciales como punto de calentamiento y se monitoreó la convergencia del muestreador vía el enfoque de estacionariedad18.

El Cuadro 4 presenta los coeficientes estimados con sus respectivos errores estándar e intervalos de credibilidad al 95%. Los resultados muestran que todos los coeficientes fueron estadísticamente significativos al 5%. Como se anotó anteriormente, ambos períodos poseen cierta homogeneidad en la estabilidad del crecimiento de la inversión. Sería de esperar que el régimen 2 caracterizado por tener varias observaciones del período de recesión tuviese una mayor variabilidad, dada la reducción súbita en las tasas de crecimiento de la inversión como consecuencia de la crisis; sin embargo, como se señaló antes, algunas observaciones de este régimen no están siendo caracterizadas adecuadamente, hecho que compensa la alta volatilidad.

|

Por otro lado, el régimen uno posee gran homogeneidad en el comportamiento de la inversión, mostrando una variabilidad estable. Más aún, se estimó la volatilidad de las observaciones en el régimen 1 (std = 4,8%) y 2 (std = 5,6%), encontrando que son estadísticamente iguales19. Esta característica se ve reflejada en el valor estimado de la varianza del término de error, el cual es similar en ambos regímenes. Por tanto, la homoscedasticidad de los datos para la inversión está siendo bien explicada por los regímenes de la deuda externa del Gobierno.

Las diferencias en la magnitud del intercepto para los diferentes regímenes confirman la evidencia gráfica a cerca de la correlación negativa entre el crecimiento de la inversión y el crecimiento de la deuda externa del Gobierno. El signo negativo del segundo régimen (niveles de crecimiento positivo de la deuda externa), muestra una tasa de crecimiento negativa para la inversión, mientras que el signo positivo del otro régimen (niveles de crecimiento negativo de la deuda externa), representa tasas de crecimiento positivas.

Observando el efecto negativo del endeudamiento externo del Gobierno sobre la inversión privada en el corto plazo, se evidencia que mientras para el régimen 1 (que corresponde a cancelación de saldos de deuda), las tasas de crecimiento promedio de la inversión son de 3, 11%, para el régimen 2 (que corresponde a crecimiento del endeudamiento), son de -0, 67%. También se aprecia, que los efectos de corto plazo del endeudamiento externo del Gobierno sobre la formación de capital son asimétricos.

Ahora bien, obtener tasas de crecimiento de la inversión privada positivas en el corto plazo no implica necesariamente que el endeudamiento no esté afectando las expectativas de inversión presente, ya que como se observa, los coeficientes de los rezagos 1 y 2 para la inversión son positivos. Esto indica que un buen desempeño de la economía en períodos anteriores puede contrarrestar el efecto de endeudamiento. Sin embargo, durante períodos de recesión se esperaría que las tasas de crecimiento tanto de la economía como de la inversión, sean en el mejor de los casos nulas, de modo que el endeudamiento externo del Gobierno agravaría la situación de recesión.

Con el fin de contrastar, de cierta forma, la robustez de los resultados frente a la posibilidad de explicar el comportamiento de la inversión sin cambios de régimen (eliminando la no linealidad) se ajustó un modelo lineal (ver el Anexo 5 para conocer los detalles de la estimación). En términos de la bondad del ajuste, se encontró que la suma de los residuos al cuadrado del modelo lineal (SSR = 0,14495) es mayor que aquella que reportó el modelo no lineal (SSR = 0,1089); así mismo, la varianza estimada del término de error en el modelo lineal resultó ser más alta (σ = 0,0533) que la estimada para el modelo no lineal en ambos regímenes (h(1) = 0,045, h(2) = 0,048). Igualmente, se realizó un contraste de ambos modelos en términos de la bondad del pronóstico mediante proyecciones fuera de muestra a través de rolling20. Los resultados se muestran en el Cuadro 5.

|

Como se aprecia, el modelo TAR resultó notablemente mejor que el modelo lineal tanto en términos de la bondad de ajuste como del error de pronóstico.

Con respecto a la validación del modelo, la estadística Ljung-Box con un valor (p-valor entre paréntesis) Q(12 - 5) = 8, 8619(0, 2627)21 indica no correlación serial en los residuos. Adicionalmente, las gráficas de CUSUM y CUSUMQ22, presentadas en las Gráficas 10 y 11, muestran que no hay evidencia de una especificación incorrecta del modelo o de heteroscedasticidad en Χ. Además, se encontró evidencia de distribución normal de los residuos según un valor del estadístico Jarque-Bera de (p-valor entre paréntesis) 2, 6733(0, 2627). Por último, el test de Eitrheim-Teräsvirta arrojó un estadístico F igual a (p-valor entre paréntesis) 1, 6987(0, 1433) que evidencia la correcta especificación en términos de la no-linealidad modelada.

|

|

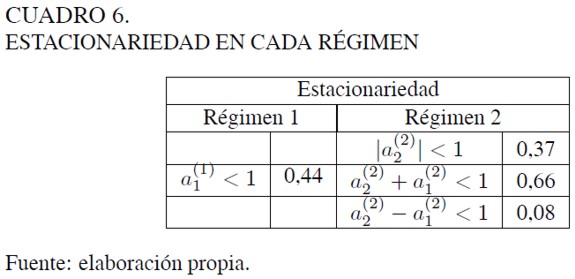

Examinando cada régimen por separado, se observa que la condición de estacionariedad se satisface en ambos (véase Cuadro 6), lo cual permite realizar análisis de largo plazo. En el Cuadro 7 se observa la media de largo para cada régimen.

|

|

Como se observa en el Cuadro 7, la media de largo plazo para el régimen de crecimiento negativo de la deuda externa del Gobierno (régimen 1) es 2%, mientras que la media para el régimen de crecimiento positivo de la deuda externa (régimen 2) es -2%. Nótese que ambas tasas promedio son en magnitud iguales, sin embargo, sus efectos sobre el crecimiento de la inversión son contrarios, lo que evidencia una vez más la relación negativa entre endeudamiento externo del Gobierno y la inversión privada. A diferencia de los efectos de corto plazo del endeudamiento público externo sobre los niveles inversión, los efectos de largo plazo son simétricos; lo que significa que en el largo plazo se espera que tanto niveles razonables como excesivos de endeudamiento externo del Gobierno afecten de igual forma (en magnitud) la formación de capital.

La Gráfica 12 presenta la respuesta de la inversión privada en cada régimen de forma independiente (esto suponiendo que la economía permanecerá indefinidamente en un régimen u otro), ante un choque negativo de la inversión igual a -13%, equivalente a la tasa más baja de crecimiento reportada durante la recesión de 1999.

|

Un shock negativo de la inversión privada afecta de manera permanente el crecimiento de la misma en el régimen 2. Este resultado es relativamente consistente con lo que cabría esperar en el largo plazo, ya que como se mencionó anteriormente, cuando la economía se encuentra en el régimen de deuda externa del Gobierno Nacional creciente, los agentes del sector privado poseen desincentivos sobre la inversión, derivados de la mayor corriente de impuestos futuros esperados sobre el capital, lo cual mantiene consistentemente los niveles de inversión bajos. Nótese que los efectos sobre las expectativas del sector privado, si bien no generaron la recesión de 1999, si perpetuaron sus consecuencias hasta varios años después de la crisis. Por otro lado, un shock negativo de la inversión privada en el régimen 1 posee poca persistencia debido, en gran parte, a las buenas expectativas de retorno sobre el capital que incentivan rápidamente las nuevas inversiones.

CONCLUSIONES

En este documento se encontró evidencia de no linealidad entre el endeudamiento externo del Gobierno y la inversión privada, explicada por el modelo TAR para el período 1994 - 2007. Además, el análisis indica la existencia de una relación inversa entre el crecimiento de la inversión y el crecimiento de la deuda externa del Gobierno Nacional. Si bien en esta investigación se emplean algunas hipótesis que pueden dar cuenta de ciertos resultados obtenidos de este estudio, no se verificó si ellas explican en realidad la relación entre el endeudamiento externo del Gobierno y la inversión privada; tan sólo se determinó si tal relación existe, si es significativa y cuáles son sus efectos de corto y largo plazo. Estos resultados ponen de manifiesto la importancia de un estudio más detallado a cerca de la vía por la cual el endeudamiento externo del Gobierno está afectando a la inversión privada.

Como se observó anteriormente la media de largo plazo para el régimen de crecimiento negativo de la deuda externa del Gobierno (régimen 1) es 2%, mientras que la media para el régimen de crecimiento positivo de la deuda externa (régimen 2) es -2%. Esto evidencia que la relación inversa de largo plazo entre el crecimiento de la inversión privada y el crecimiento del endeudamiento externo del Gobierno es simétrica.

Con respecto al análisis de corto plazo, se observa nuevamente el efecto negativo del endeudamiento externo del Gobierno sobre la inversión privada. Mientras que para el régimen 1 las tasas de crecimiento promedio de la inversión son de 3, 11%, para el régimen 2 son de -0.67%. A diferencia de los efectos de largo plazo, los efectos de corto plazo son asimétricos. Así mismo, se encontró que los efectos negativos de las recesiones económicas afectan de manera más permanente a la inversión cuando la economía presenta un endeudamiento externo excesivo del Gobierno.

Por último, es importante resaltar que estos resultados deben ser tomados como evidencia preliminar sólo para el período de estudio y que se han despreciado los efectos de otros determinantes importantes sobre la inversión privada.

NOTAS AL PIE

1 El nexo entre deuda e inversión puede verse además a través de la cuenta fiscal (Serieux y Samy, 2001). Niveles superiores de endeudamiento hacen necesario reducir parte de la inversión pública debido a la insuficiencia de recursos para cubrir los pagos del servicio de deuda. Además, se presentaría una disminución de la inversión privada, dado que ésta es complementaria a los proyectos de inversión pública.

2 Muchos de los estudios realizados alrededor de este tema se concentran en el efecto indirecto del endeudamiento externo sobre el crecimiento de los países, a través de la reducción de la inversión privada. No obstante, la relación no lineal entre endeudamiento externo e inversión privada se mantiene cuando se estudia el efecto indirecto de la deuda externa sobre la inversión, como se verificará posteriormente.

3 Primer estudio con que se analizó la relación entre deuda externa e inversión para el caso colombiano.

4 Para conocer en detalle éste y otros métodos de simulación relacionados véase Robert y Casella (2004).

5 Entiéndase por umbrales aquellos valores de la variable exógena Z que particionan el conjunto de observaciones de la misma variable.

6 Las densidades condicionales completas se describen detalladamente en el Anexo 4.

7 Nieto (2005) denomina a estos residuos, residuos pseudoestandarizados. El autor usa las gráficas CUSUM y CUSUMQ, para chequear especificación del modelo y heteroscedasticidad en {εt}.

8 Es importante resaltar que el proceso {êt} no es necesariamente un ruido blanco igual que {εt} como lo demuestra Nieto (2005).

9 Con el fin de implementar la estadística de prueba a los modelos TAR se siguen las líneas propuestas por los autores tomando un parámetro de suavisamiento (γ) lo suficientemente grande de modo que permita representar el modelo TAR a través de un modelo LSTAR (por sus siglas en inglés Logistic Smooth Transition Autoregressive) con bastante precisión.

10 Para comprender los efectos del endeudamiento privado sobre la inversión privada en Colombia, se remite al lector a los trabajos sobre estructura de capital de Tenjo, López y Zamudio (2006) y Tenjo, Martínez y López (2007).

11 Entiéndase por Deuda Externa Pública del Gobierno al endeudamiento del Sector Público No-Financiero (SPNF) que corresponde al Gobierno Nacional Central (GNC). Se emplea la Deuda Externa Pública del Gobierno, ya que: (i) dentro de la deuda total del SPNF, la deuda del GNC representa más del 60%; y (ii) la disponibilidad de información más extensa es para esta variable. De igual forma, no se considera la deuda externa total (pública + privada) ya que es el efecto del endeudamiento público lo que se desea conocer, y por las características del modelo teórico considerado, ésto no sería posible si se emplea la deuda total.Por otro lado, se emplea la deuda externa del Gobierno como proporción del PIB dado que se desea analizar el efecto del endeudamiento excesivo. Obsérvese que un mayor ingreso le permite a la nación deudora comprometer mayor cantidad de recursos en financiamientos adicionales sin comprometer su capacidad de pago; luego al considerar un aumento de saldo absoluto no se tiene en cuenta este efecto. La variable de umbrales no satisface la condición de estacionariedad exigida por el modelo, por lo cual se emplea su tasa de crecimiento (primera diferencia logarítmica).

12 Se llevaron a cabo pruebas de linealidad para un periodo más extenso (1987-2007), sin embargo, los resultados encontrados arrojaron poca evidencia estadística para rechazar la hipótesis de linealidad.

13 Este valor para el rezago coincide con el que encontraron óptimo Rubio et al. (2003) de acuerdo con los criterios de información AIC y BIC, para relacionar las dos variables de estudio.

14 Aunque la caracterización de los regímenes se realiza empleando como umbral un valor nulo de crecimiento de la deuda externa pública con el propósito de realizar una mejor interpretación económica, para efectos de las estimaciones se empleó el valor identificado del umbral. En términos de las observaciones, la diferencia entre uno y otro valor es de un dato entre regímenes.

15 Debido a que la cantidad de observaciones en cada submuestra para el caso de dos regímenes resultó pequeña, en ésta aplicación no se consideró la existencia de un tercer régimen, ya que no sería posible realizar un ejercicio de inferencia adecuado. Por otro lado, identificar el número de regímenes en este tipo de modelos es un proyecto complicado, dado que los test tradicionales no pueden ser implementados: por una parte, bajo la hipótesis nula (N número de regímenes) existen parámetros no identificados (e.g. los umbrales), y por otra, los puntajes (scores) asociados con los parámetros de interés bajo la hipótesis alternativa (N +1 regímenes) pueden ser iguales a cero bajo la nula.

16 a(j) i y h(j) con j = 1, ..., l y i = 0, 1, ..., kj.

17 Para una mejor descripción de los parámetros de las densidades a priori véase el Anexo 4. Con el objeto de analizar la sensibilidad de los parámetros estimados con respecto a la especificación de los parámetros de las densidades a priori, se llevó a cabo una estimación con densidades a priori poco informativas. Se encontró que los coeficientes estimados son robustos al cambio en las densidades.

18 Para el monitoreo de la convergencia del muestreador se empleó la función de autocorrelación, la cual decae rápidamente indicando la convergencia. Adicionalmente, se utilizaron los diagnósticos de Raftery-Lewis para determinar el punto de calentamiento, el diagnóstico de Geweke basado en análisis espectral de series de tiempo y el test Χ2 de Geweke para convergencia según medias de la muestra y el diagnóstico de Yu-Mykland.

19 De acuerdo con el modelo econométrico se supone independencia entre los parámetros de cada régimen, por tanto, el proceso generador de datos en cada uno es independiente. En otras palabras, las observaciones de cada muestra son independientes. Este hecho permitió realizar una prueba de hipótesis para diferencia entre las varianzas de ambas muestras, encontrando que no había suficiente evidencia estadística para rechazar de la hipótesis nula de igualdad de varianzas.

20 Nótese que no es posible pronosticar más de un paso adelante con el modelo no-lineal sin conocer o suponer los valores futuros de la deuda pública externa. Para realizar pronósticos con un horizonte más amplio se requiere simular el proceso generador de datos de Z o bien ajustar un modelo lineal a los datos de la deuda pública externa para pronosticar sus valores. Se empleó un modelo ARIMA para la serie de deuda pública externa con el fin de implementar un rolling con un horizonte de pronóstico más amplio, sin embargo, la evaluación de los pronósticos de la deuda pública externa mostró poca bondad en las proyecciones.

21 Estadística calculada utilizando un número de observaciones igual a T/4.

22 Los niveles de confianza usados para construir las bandas fueron del 95% para ambas pruebas.

ANEXOS

GRÁFICAS SIMULACIONES MUESTREADOR DE GIBBS

GRÁFICAS DENSIDADES APRIORI Y A POSTERIORI

DIAGNÓSTICOS DE CONVERGENCIA

DENSIDADES A PRIORI

Este apéndice tiene por objeto describir las densidades condicionales completas necesarias para implementar el muestreador de Gibbs y la forma como fueron construidos los parámetros de las densidades a priori.

Las siguientes proposiciones describen las densidades condicionales completas con las cuales se construyeron las simulaciones a través del muestreador de Gibbs.

Sea θj = (a(j) 0 , a(j) 1 , ... , a(j) ki )' , con j = 1, ..., l y h = (h(1), ..., h(l))'. De modo que θx = (θ1, . . . , θl, h).

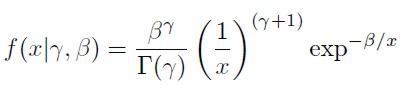

Se toma como densidades a priori para los componentes de θx las siguientes:

Donde IG denota la distribución gamma inversa y su función de densidad está dada por:

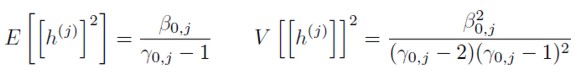

Su media y varianza son:

Además, los parámetros θ0, j, V -1 0, j, γ0, j , β 0, j se suponen conocidos.

Las densidades a posteriori se presentan en las siguientes proposiciones:

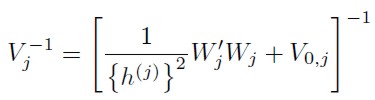

Proposición 1. Para cada j = 1, ..., l, sea t: jt = j = t(1, j), ..., tnj, j donde nj denota el número de observaciones de X en el régimen j. La distribución condicional completa de θj dado θi; i ≠ j; h; θz, x, z es multinormal con media:

y varianza

Donde

y

Demostración. Véase Hoyos (2006).

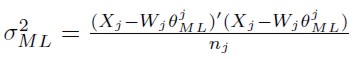

Proposición 2. La densidad completa de [h ( j ) ]-2, dado θj, θz, x, z; j = 1, . . . , l; corresponde a una distribución gamma con parámetro de forma γ0, j + nj / 2 y parámetro de escala β0, j + (1/2)(Xj -Wjθj).

Demostración. Véase Hoyos (2006).

Para el cómputo de las anteriores densidades completas se supone ex-ante independencia de los parámetros entre regímenes, entre θj y h (j) y entre θx y θz.

Como parámetros de las densidades a priori de θj se emplearon los siguientes:

Donde

Los parámetros de las densidades a priori de [h ( j ) ] 2 se determinaron igualando los momentos de las densidades a priori con los momentos del estimador de máxima verosimilitud de la varianza del error. Como [h ( j ) ]2 ~ IG (γ0, j, β 0, j), entonces su media y varianza son:

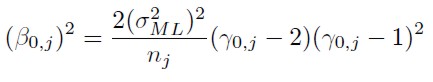

Igualando el primer momento de [h ( j ) ] 2 con el estimador demáxima verosimilitud σ2 ML se tendrá: β0,j / γ0, j-1 = σ2 ML y despejando β0, j :

Igualando el segundo momento de [h ( j ) ] 2 con el estimador de la varianza de σ2 ML se obtiene:

Igualando (β 0,j)2 y resolviendo para γ0, j se tiene que:

Resolviendo para β0, j se tiene:

Con el fin de contrastar los resultados de la inferencia obtenidos a través del enfoque bayesiano con los del enfoque clásico, se llevó a cabo la estimación del modelo empleando el método de máxima verosimilitud. Se encontró poca evidencia estadística sobre la significancia de los estimadores bajo el enfoque clásico, esto debido en gran parte a que el tamaño de la muestra se reduce considerablemente para la estimación en cada régimen. Este resultado se ve confirmado a partir de la observación de las densidades presentadas en las Gráficas A8 y A9, en las cuales se observa que las densidades a posteriori para los coeficientes autorregresivos y los interceptos son más concentradas que las densidades a priori, que están especificadas de modo que reflejen las características de los estimadores de máxima verosimilitud.

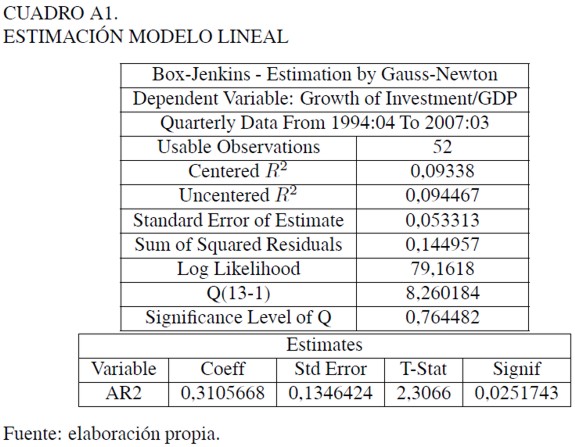

RESULTADOS ESTIMACIÓN MODELO LINEAL

Se ajustó un modelo lineal autorregresivo a la serie completa de crecimiento de la inversión como proporción del PIB. El ejercicio se realizó introduciendo distintas combinaciones de variables dummy de intervención en el período 1998:01-1999:04 con el fin de capturar el efecto de la recesión económica ocurrida durante el año 1999, sin embargo, ninguna dummy resultó estadísticamente significativa.

El modelo final se presenta en el Cuadro A1.

|

Las estadísticas sobre los residuos se presentan en el Cuadro A2:

|

REFERENCIAS BIBLIOGRÁFICAS

1. Abel, A. y Bernanke, B. (2004). Macroeconomía (4a Ed.). Madrid, España: Pearson Educación S.A.

2. Borensztein, E. (1990). Debt Overhang, debt reduction and investment: the case of the Philippines. IMF Working Paper 90/77. Washington: International Monetary Fund (IMF).

3. Clements, B., Bhattacharya, R. y Quoc Nguyen, T. (2004). External Debt, Public Investment, and Growth in Low-Income Countries. En Fondo Monetario Internacional (Ed.), Helping Countries Develop: The Role of Fiscal Policy of Economics (cap. 5). Washington: FMI.

4. Contraloría General de República. (2007, septiembre). La Situación de la deuda pública colombiana 2006. Bogotá:CGR. Extraído el 15 de diciembre de 2008 desde http://www.contraloriagen.gov.co/html/publicaciones/publicaciones_inicio.asp.

5. Delgado, C. (2003, octubre). Inversión y restricciones crediticias en la década de los 90 en Colombia. Archivos de Economía 241. Bogotá: Departamento Nacional de Planeación.

6. Eitrheim, f. y Teräsvirta T. (1996). Testing the adequacy of smooth transition autoregressive models. Journal of Econometrics, 74, 59-75.

7. Hjertholm, P. Laursen, J. y White, H. (1998). Macroeconomic Issues in Foreign Aid. Discussion Papers 00-05. Copenhagen: Department of Economics, University of Copenhagen.

8. Hoyos, N. (Junio de 2006). Una aplicación del modelo no lineal TAR en economía. Tesis de grado Master en Estadística no publicada. Universidad Nacional de Colombia, Bogotá, Colombia.

9. Krugman, P. (1988, diciembre). Financing vs. Forgiving a Debt Overhang. Journal of Development Economics, 29, 253-268.

10. Nieto, F. (2005). Modeling bivariate threshold autoregressive processes in the presence of missing data. Communications in Statistics: Theory and Methods, 34, 905-930.

11. Ocampo, J. y Tovar C. (1997, mayo). Capital flows, savings and investment in Colombia 1990-1996. Archivos de Macroeconomía, 58, Bogotá: Departamento Nacional de Planeación.

12. Pattillo, C., Poirson, H. y Ricci, L. (2002, junio). La Deuda Externa y el Crecimiento. Finanzas y Desarrollo, 39, 32-35. Extraído el 15 de diciembre de 2008 desde http://www.imf.org/external/pubind.htm.

13. Robert, C. y Casella, G. (2004). Monte Carlo Statistical Methods (2a Ed.). New York : Springer-Verlag.

14. Rubio, O., Ojeda, J. y Montes, E. (2003, 3 de diciembre). Deuda externa, inversión y crecimiento en Colombia, 1970 - 2002. Borradores de Economía 272. Bogotá: Banco de la República.

15. Serieux, J. y Samy, Y. (2001, agosto). The Debt Service Burden and Growth: Evidence From Low Income Countries. The North-South Institute Working Paper. Ottawa: The North - South Institute.

16. Tenjo, F. y López, E. (2002, agosto). Burbujas y estancamiento del crédito en Colombia. Borradores de Economía 215. Bogotá: Banco de la República.

17. Tenjo, F., López, E. y Zamudio, N. (2006, marzo). Determinantes de la estructura de capital de las empresas colombianas (1996-2002). Borradores de Economía 380. Bogotá: Banco de la República.

18. Tenjo, F., Martínez, J. y López, E. (2007, abril). Los ciclos de la inversión y su financiamiento en Colombia. Borradores de Economía 438. Bogotá: Banco de la República.

19. Tong, H. (1990). Nonlinear time series, a dynamical system approach. New York: Oxford University Press.

20. Tsay, R. (1988). Testing and modeling threshold autoregressive processes. Journal of the American Statistical Association, 84, 231-240.