La globalización y sus relaciones con la tributación, una constatación para América Latina y la OCDE

How does globalization affect taxation? An analysis for Latin America and OECD Countries

A globalizaçào e as suas relações com a tributaçào, uma constataçào para América Latina e a OCDE

DOI:

https://doi.org/10.15446/cuad.econ.v35n68.52801Palabras clave:

Globalización, tributación, competencia tributaria, precios de transferencia (es)Globalization, taxation, tax competition, transfer pricing (en)

globalizaçào, tributaçào, competência tributária, preços de transferência (pt)

En este artículo se revisan los principales retos que implica la globalización para los sistemas tributarios en el mundo y se propone un ejercicio econométrico que incluye a países de la OCDE y América Latina para identificar qué impuestos se han afectado. Se acude al índice de globalización de Dreher por ser una medición más acorde con la naturaleza multidimensional del fenómeno. Se encuentra que la recaudación de los impuestos sobre la renta personal y el comercio interna380 Cuadernos de Economía, 35(68), enero-junio de 2016 cional se asocian negativamente con el avance de la globalización, pero no ocurre así con los impuestos a la renta empresarial, al consumo o al capital, ni con la presión tributaria.

10.15446/cuad.econ.v35n68.52801

La globalización y sus relaciones con la tributación, una constatación para América Latina y la OCDE

How does globalization affect taxation? An analysis for Latin America and OECD Countries

La mondialisation et ses relations avec la fiscalité, une constatation pour l'Amérique latine et l'OCDE

A globalizaçào e as suas relações com a tributaçào, uma constataçào para América Latina e a OCDE

Víctor Mauricio Castañeda Rodrígueza

a Doctor en Ciencias Económicas. Docente de la Universidad Jorge Tadeo Lozano, Bogotá, Colombia. Correo electrónico: victorm.castanedar@utadeo.edu.co.

El autor agradece el apoyo financiero brindado por la Universidad Jorge Tadeo Lozano para el desarrollo de este trabajo y los valiosos comentarios realizados por los evaluadores anónimos.

Sugerencia de citación: Castañeda Rodríguez, V. M. (2016). La globalización y sus relaciones con la tributación, una constatación para América Latina y la OCDE. Cuadernos de Economía, 35(68), 379-406. doi: 10.15446/cuad.econ.v35n68.52801.

Resumen

En este artículo se revisan los principales retos que implica la globalización para los sistemas tributarios en el mundo y se propone un ejercicio econométrico que incluye a países de la OCDE y América Latina para identificar qué impuestos se han afectado. Se acude al índice de globalización de Dreher por ser una medición más acorde con la naturaleza multidimensional del fenómeno. Se encuentra que la recaudación de los impuestos sobre la renta personal y el comercio interna380 Cuadernos de Economía, 35(68), enero-junio de 2016 cional se asocian negativamente con el avance de la globalización, pero no ocurre así con los impuestos a la renta empresarial, al consumo o al capital, ni con la presión tributaria.

Palabras clave: globalización, tributación, competencia tributaria, precios de transferencia.

JEL: F62, F68, H0, H87.

Abstract

This paper considers the main challenges of globalization on tax systems and presents an econometric exercise that takes into account OECD and Latin American countries aiming at identifying which taxes have been particularly affected. We use the KOF index because it is a multidimensional measurement of globalization. Our findings suggest that revenue for taxes on personal income and international trade are related (negatively) to globalization; on the other hand, tax burden and taxes on corporate income, consumption and capital are not.

Keywords: Globalization, taxation, tax competition, transfer pricing.

JEL: F62, F68, H0, H87.

Résumé

Dans ce document nous examinons les principaux défis qu'implique la mondialisation pour les systèmes fiscaux dans le monde et nous proposons un exercice économétrique qui inclut des pays de l'OCDE et de l'Amérique latine pour identifier quels sont les impôts qui ont été affectés. L'indice de mondialisation de Dreher est utilisé car il s'agit d'une forme de mesure plus en accord avec la nature multidimensionnelle du phénomène. On trouve que le recouvrement des impôts sur le revenu personnel et le commerce international s'associent négativement avec la progression de la mondialisation, mais il n'en va pas de même avec les impôts sur le revenu de l'entreprise, la consommation ou le capital, ni avec la pression fiscale.

Mots-clés : mondialisation, fiscalité, concurrence fiscale, prix de transfert.

JEL : F62, F68, H0, H87.

Resumo

Neste documento, sào revistos os principais desafios que a globalizaçào para os sistemas tributários no mundo implica, e é proposto, um exercício econométrico que inclui países da OCDE e da América Latina para identificar que impostos têm sido afetados. Recorre-se ao índice de globalizaçào de Dreher por ser uma mediçào mais consoante com a natureza multidimensional do fenômeno. Pode ver-se que a arrecadaçào dos impostos sobre a renda pessoal e o comércio internacional se associam negativamente com o avanço da globalizaçào, mas nào acontece igual com os impostos sobre a renda empresarial, sobre o consumo ou sobre o capital, nem com a pressào tributária.

Palavras-chave: globalizaçào, tributaçào, competência tributária, preços de transferência.

JEL: F62, F68, H0, H87.

Este artículo fue recibido el 30 de mayo de 2014, ajustado el 16 de septiembre de 2014 y su publicación aprobada el 23 de septiembre de 2014.

INTRODUCCIÓN

La globalización no se refiere a un hecho unidimensional correspondiente a una mayor integración económica entre países; este fenómeno incluye otras facetas como la política y social, que, según Keohane y Nye (citado por Dreher, 2005) se caracterizan por la difusión de determinadas ideas o el seguimiento de un paradigma, por un lado, junto a la propagación de referentes, información, imágenes e incluso movilidad de personas, por el otro. Así, es difícil establecer con certeza qué efectos ha tenido la globalización en la tributación, lo que hace pertinentes los ejercicios empíricos en la materia.

La literatura previa, en general, no es concluyente con respecto a la incidencia de la globalización en la tributación. Hay muchos trabajos que validan la hipótesis de la eficiencia, que relaciona la reducción (aumento) de los impuestos sobre bases móviles (inmóviles) con el avance de la globalización, pero también otros tantos que encuentran lo contrario o que simplemente determinan que las asociaciones no son estadísticamente significativas. En el primer grupo se encuentran, Bretschger y Hettich (2005), Adam y Kammas (2007) y Devereux, Lockwood y Redoano (2008), mientras que en el segundo están Garrett (1995) y Hays (2003).

La falta de unanimidad en los resultados empíricos podría ser causada por las diversas formas en las que se mide la globalización. Las alternativas van desde la suma de las importaciones y exportaciones con relación al PIB, pese a su sesgo con respecto al tamaño de cada país (Bretschger y Hettich, 2002), hasta otras más elaboradas como la propuesta por Dreher (2005; 2006), que se adopta en este trabajo, por ser consecuente con la naturaleza multidimensional del fenómeno.

Asimismo, el problema se debe al modo como se analiza el tema tributario. Algunos trabajos toman las tasas estatutarias, efectivas o marginales, mientras que otros optan por el recaudo de cada impuesto. Dado que su dinámica es en muchos casos diferente (Simmons, 2006), es necesario tomar una posición. En esta investigación se estudian las cargas tributarias de varios impuestos, y no solo de aquellos que gravan las rentas de capital. Este aspecto es importante para determinar si la recaudación de cada fuente está efectivamente cayendo, lo que sería un motivo de alarma, en la medida que impondría restricciones a los Estados para atender las demandas de sus ciudadanos.

En este artículo no se utilizan tasas tributarias, ni siquiera tarifas efectivas o marginales, pues aunque estas últimas pueden capturar los cambios normativos de las bases gravables (caso de las reformas a las exenciones), no incorporan la lógica de la curva de Laffer. Por ejemplo, considérese una reforma tributaria que reduce las tarifas, pero que no modifica las bases, podría reducir los beneficios de la evasión y favorecer el emprendimiento de actividades productivas de los contribuyentes; así, la razón entre recaudo y base podría aumentar, en lugar de disminuir, sin que esto se explique por la eliminación o reducción de exenciones y otros beneficios.

En síntesis, en este artículo se analiza cómo la globalización ha incidido en la tributación, considerando la naturaleza multidimensional del fenómeno y la recaudación de los impuestos sobre la renta, consumo y comercio exterior; esto para establecer si los Estados han perdido la capacidad de atender las demandas de los ciudadanos y si ha existido algún tipo de compensación entre tributos. Además, este trabajo no se concentra en una sola región o grupo de países, sino que se extiende a naciones, tanto desarrolladas como en vías de desarrollo, al incluir a la Organización para la Cooperación y el Desarrollo Económicos (OCDE) y América Latina.

Se establece que los recaudos de los impuestos sobre la renta personal (ISRP) y el comercio internacional se asocian negativamente con el avance de la globalización, pero no ocurre así con los impuestos sobre la renta empresarial (ISRE), al consumo o al capital, ni con la presión tributaria (PT).

El artículo se divide en cuatro partes adicionales a esta introducción. Primero, se fundamentan algunas posibles relaciones entre tributación y globalización, al considerar los retos que la última genera para las administraciones tributarias. En la segunda sección se realiza un ejercicio econométrico, que toma la forma de un panel de datos no balanceado e incluye países de la OCDE y América Latina durante el periodo 1975-2010. En la tercera parte se analizan los resultados y en la cuarta se exponen las conclusiones.

CONTEXTUALIZACIÓN DE LA TRIBUTACIÓN INTERNACIONAL

En esta primera sección se presentan los principales retos que la globalización ha implicado en materia tributaria para los gobiernos; por ejemplo, al imponer restricciones al control fiscal y a las direcciones que podrían seguir las reformas tributarias. Asimismo, se hace hincapié en algunos cambios en la tributación internacional, con el ánimo de contextualizar el fenómeno estudiado.

Antecedentes y restricciones de la globalización para los sistemas tributarios

El sistema tributario que, en general, permanece vigente alrededor del mundo fue desarrollado en los años treinta, bajo unas circunstancias económicas muy diferentes a las de hoy (Asher y Rajan, 2001), como por ejemplo, las restricciones al comercio, el limitado flujo de capitales y movilidad de individuos, así como un rol no muy importante de las multinacionales (Tanzi, 2008). Los gobiernos, entonces, tenían el poder de perseguir diferentes bases gravables y modificar según sus intereses los tipos impositivos, sin tener que hacer excesivas concesiones en las negociaciones con otros países para alcanzar acuerdos que les permitiera mantener o incluso aumentar su PT.

Sin embargo, desde los años ochenta, se evidencia una creciente interdependencia entre las naciones en diversas esferas, entre ellas la económica. Por ejemplo, los flujos internacionales de capitales, que han aumentado notablemente, van en ambas direcciones, desde los países desarrollados hacia aquellos en vías de desarrollo, y viceversa1. A esto se suma una recomposición de dichos capitales a favor de la inversión extranjera directa, que ha ganado importancia a la par con los avances de las tecnologías de la información y la comunicación (TIC)2.

Empero, la globalización implica restricciones para cada Estado al momento de establecer y recaudar los impuestos; McLure (1997) las clasifica en cuatro tipos: primero, las restricciones inducidas por el mercado; segundo, las negociadas por los países; tercero, aquellas impuestas por la soberanía fiscal de otras naciones, y cuarto, las generadas por la respectiva administración tributaria. En relación con las limitaciones del primer tipo, no todas las bases gravables son igualmente sensibles a las decisiones de política tributaria, unas de ellas lo son más (por ejemplo, los capitales); esto genera, a su vez, la oportunidad para algunos países de atraerlas ofreciendo amplios beneficios o bajas cargas impositivas, de allí que la eventual competencia fiscal implique la llamada race to bottom3 (Bokobo, 2005).

Una posible solución a lo anterior es la coordinación entre Estados, que debería incluir un esquema estándar de alícuotas y criterios de cálculo de las bases gravables (es decir, armonización tributaria). No obstante, llegar a este tipo de acuerdos es muy difícil cuando los actores son muchos, razón por la cual el principio de residencia ha sido considerado un second best, pues un contribuyente no podría, en teoría, reducir su carga tributaria al disponer de su riqueza e ingresos en diferentes países, aunque en la práctica los altos requerimientos de información minen su eficacia (Asher y Rajan, 2001).

Por otra parte, cabe indicar que muchos gobiernos, conscientes de la probable competencia fiscal y de las relaciones económicas y políticas de sus países con el resto del mundo, han firmado convenios que brindan un trato tributario más favorable a quienes son contribuyentes en más de uno de los Estados contratantes. Sin embargo, las leyes tributarias nacionales han perdido competencia en varios casos (segundo tipo de restricciones de McLure, 1997).

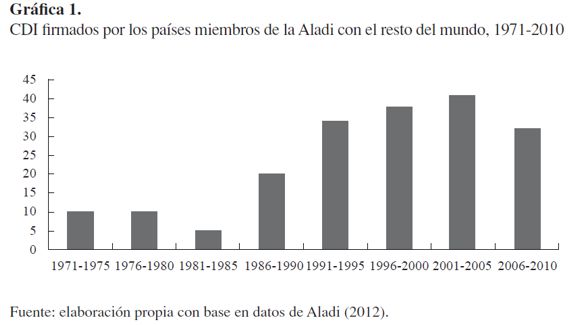

Por ejemplo, los convenios de doble imposición (CDI) se han convertido en instrumentos comunes para tratar el problema que surge cuando dos o más Estados tienen la potestad, según su normatividad tributaria, de gravar la misma renta4. La Gráfica 1 muestra el número de CDI firmados por los países miembros de la Asociación Latinoamericana de Integración (Aladi)5 con el resto del mundo, durante cada uno de los ocho lustros comprendidos entre 1971 y 2010. Se observa un aumento de este indicador desde los años noventa6; un entorno de alta movilidad internacional de capitales que supuso para los gobiernos la necesidad de generar una señal favorable ante los inversionistas internacionales (por ejemplo, que no pagaran impuestos en exceso).

Por supuesto, las negociaciones entre naciones no se dan en igualdad de condiciones; de otro modo el sistema tributario internacional sería muy complejo por el exceso de acuerdos heterogéneos sin un referente común. En la práctica prevalecen ciertas posturas o modelos, por ejemplo el relativo a la doble tributación de la OCDE, que a través de sus conceptos y estructura también acotan las alternativas en el ámbito nacional (tercer tipo de restricciones enunciadas por McLure, 1997).

Finalmente, un elemento que muchas veces se desatiende es la capacidad de las administraciones para aplicar una norma. Desde el enfoque normativo de la economía, es usual pensar en alternativas o políticas sin considerar su viabilidad, en cuanto a su aprobación como ley e implementación; no obstante, la capacidad fiscal de un Estado depende de las circunstancias bajo las que opera, incluyendo las características de la entidad encargada del recaudo, por ejemplo las competencias que se le atribuyen y la cualificación de su personal (Besley y Persson, 2009).

Dos termitas tributarias en particular: los precios de transferencia y el comercio electrónico

Las transacciones entre compañías han crecido a tal punto que explican cerca del 60% del comercio mundial (Deloitte, 2013), lo que hace de los precios de transferencia una preocupación central para las administraciones tributarias. Los vinculados económicos pueden modificar artificialmente sus rentas, aumentándolas para aquel cuya residencia sea la de menor carga tributaria; por su parte, el Estado con mayores tasas efectivas para los impuestos sobre la renta (ISR) asume el costo (a través de la erosión de sus bases gravables). En síntesis, la capacidad fiscal de cada país, en lo que a impuestos directos se refiere, ha sido acotada, aunque no necesariamente en el mismo grado (Tanzi, 2000).

En varios casos, es difícil para las administraciones tributarias controlar los precios de transferencia. Buena parte de los sectores en que intervienen empresas vinculadas incorporan tecnologías de punta, de suerte que no existe un precio de mercado para determinados insumos y no aplica el principio de libre competencia (arm's length), como ocurre en las industrias automotriz y aeronáutica. Asimismo, y pese a que hay diversos métodos de evaluación avalados por la OCDE (2011)7, lo que podría sugerir una estandarización en la forma de abordar la problemática, la calidad de la evaluación de un estudio de precios depende de la cualificación de los funcionarios a cargo, de modo que el contexto institucional es un factor que cuenta.

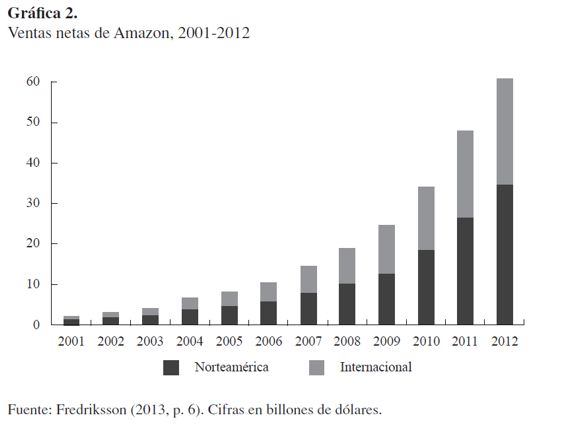

Con respecto al comercio electrónico, este ha crecido a un ritmo vertiginoso, acompañado del desarrollo de las TIC, como lo muestran las estadísticas de eMarketer y Bigcommerce. Esto también se puede evidenciar a través del comportamiento de las ventas netas de tiendas virtuales como Amazon (Gráfica 2), una de las más grandes del mundo. Por lo tanto, conceptos como el de establecimiento permanente, que en su conceptualización tradicional requiere de un nexo físico que se pueda rastrear, son difícilmente aplicables (Meharia, 2012), pues en muchos casos es imposible identificar el país de la fuente o de residencia del vendedor (a lo que se suma la existencia de figuras como el secreto bancario).

Así, no solo se puede estar dejando de recaudar impuestos al consumo, sino también ISR, pues los ingresos generados por las ventas en Internet son difícilmente rastreables por las administraciones tributarias, todavía más si no existe un sistema de información global que permita validar las declaraciones de un contribuyente con operaciones en diferentes partes del mundo. Además, el comercio electrónico incluye bienes intangibles como los descargables (obras literarias, canciones, programas de computador o estudios técnicos)8, que pese a representar un alto valor monetario no permiten ejercer controles complementarios (como, por ejemplo, los realizados en aduanas).

El desafío para los Estados es, entonces, ajustar sus sistemas tributarios a una realidad en la que las distancias geográficas se han atenuado y los conceptos tradicionales no permiten, en muchos casos, definir las actuaciones a seguir por las administraciones tributarias. Por ejemplo, una cosa es que la página web a través de la cual se realiza una operación de comercio, permita concertar la venta, recibir el pago y programar la entrega de las mercancías, y que además el servidor en que se encuentra ese portal sea propiedad del titular del dominio, lo que facilitaría su control, al configurarse un establecimiento permanente; sin embargo, si no se tiene la fortuna de que todas estas coincidencias ocurran, entonces la identificación del sujeto pasivo y la delimitación del monto del impuesto es difícil. Esto, sumado a la probable calidad de no retenedor del comprador, supone que gravar esas rentas es supremamente engorroso para los gobiernos que tuvieran el derecho de hacerlo.

Cambios estilizados de la estructura tributaria

Tras una reforma tributaria, ciertos impuestos deben compensar la reducción de otros y, si es el caso, generar un excedente, lo que, sumado a las restricciones que la globalización supone para las administraciones tributarias, podría explicar la tendencia desde los años noventa a ampliar las bases y unificar las tarifas de los impuestos al consumo interno, en contraste con el desmonte de los impuestos al comercio internacional (es decir, aranceles) y la creación de beneficios para el capital (Castañeda, 2012; Sánchez, 2006).

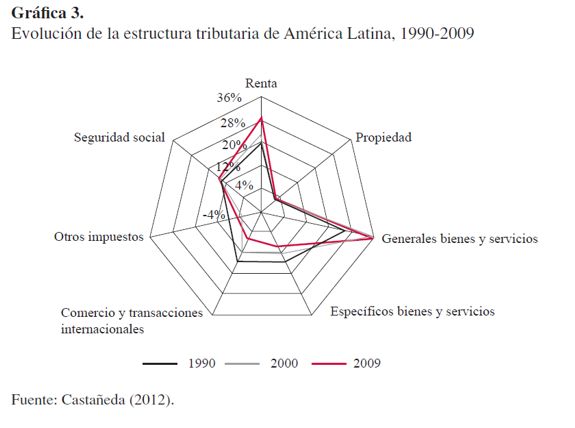

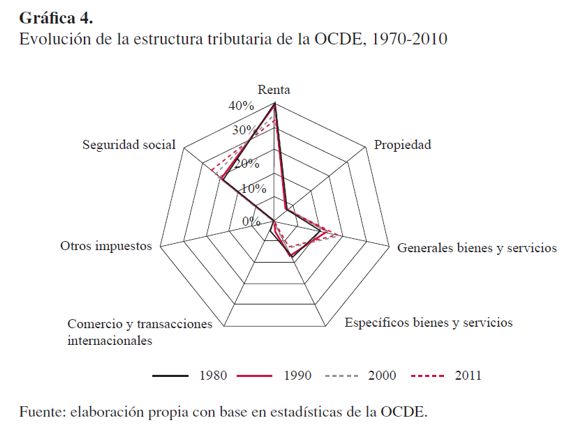

Son varios los factores que llevan a un país a modificar sus impuestos y, con ello, a alterar su estructura y su PT, entre los cuales la globalización es uno de los más importantes. No obstante, las relaciones observadas dependen en buena parte de cómo se analice el tema tributario, ya sea a través de las alícuotas o de la recaudación (idea que se profundizará en la sección empírica). Por lo pronto, las Gráficas 3 y 4 muestran para dos grupos de países, algunos de América Latina y otros de la OCDE, que efectivamente ha cambiado su tributación; ganó importancia el IVA y se redujo la dependencia del comercio exterior, mientras que para los ISR la evidencia no es concluyente.

Si bien dos casos particulares no necesariamente dan cuenta de un fenómeno general, se pueden estudiar otras regiones, por ejemplo África Subsahariana o Asia, y encontrar dinámicas comunes. Por supuesto, esto no implica que las magnitudes de los cambios sean comparables; se evidencia también que en América Latina es más notorio el aumento del IVA que en los países desarrollados.

Contrario a lo que se esperaría, los ISR no han perdido participación dentro de la PT, de acuerdo con algunos postulados de la hipótesis de la eficiencia, como la reducción de los impuestos al capital (Gráfica 3). Esto se puede explicar por el incremento de los precios de los comoditties -exportados por América Latina- en los mercados internacionales, especialmente desde mediados de los años dos mil y la condición general de declarantes de las empresas explotadoras de recursos naturales, lo que aumenta la base gravable agregada (Jiménez, Gómez-Sabaíni y Podestá, 2010).

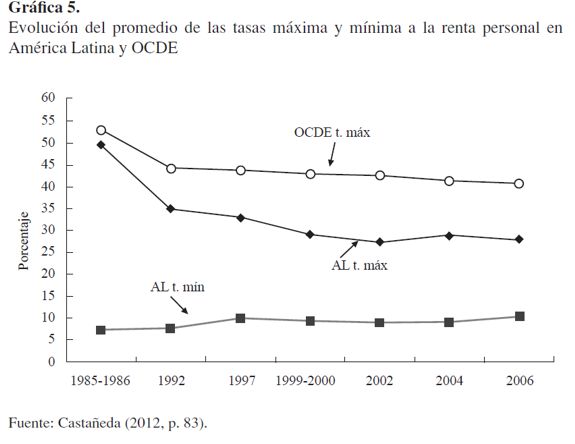

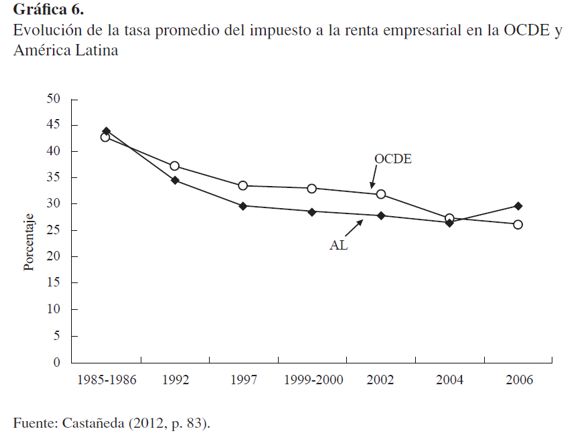

Ahora, al analizar los cambios de las alícuotas más que las participaciones de ciertos impuestos en la PT, se encuentra que han seguido de manera más clara los pronósticos de la literatura que adopta la hipótesis de la eficiencia. Las tasas generales del IVA se han incrementado (Sánchez, 2006), mientras que la brecha entre las tarifas máxima y mínima promedio del ISRP y la alícuota del ISRE se han reducido9 (Gráficas 5 y 6).

Es importante notar que la elección de tarifas estatutarias y efectivas en los estudios favorece la constatación de la hipótesis de la eficiencia (Devereux y Loretz, 2013; Simmons, 2006), que en su versión estándar sustenta una relación negativa entre la globalización y los ISR que gravan fuentes móviles. Por otro lado, el recaudo de un impuesto no solo depende de parámetros legalistas, sino también de otros que alteran las bases gravables, como el desempeño de la economía, que podría estar parcialmente asociado con las oportunidades y retos que genera la misma globalización.

Consecuentemente, si la globalización está relacionada con un aumento de las utilidades de las compañías transnacionales, este aumento podría entonces compensar el efecto de la caída de las alícuotas (Devereux y Loretz, 2013). Por lo tanto, se sugiere que cualquier ejercicio empírico en la materia incluya proxies para capturar el contexto económico, particularmente en los casos en que se acude al recaudo como variable endógena.

ANÁLISIS EMPÍRICO

En el ejercicio propuesto no se toman las tasas efectivas de tributación, por ejemplo sobre el capital, como variables dependientes; en su lugar, se prefiere analizar el comportamiento del recaudo de varios impuestos, pese a las críticas que esta práctica ha recibido (Bretschger y Hettich, 2002; Devereux y Loretz, 2013). Sin embargo, esta elección, además de proveer un mayor número de observaciones, permite determinar si la capacidad fiscal de los Estados se ha visto afectada por la globalización.

Devereux y Loretz (2013) y Bretschger y Hettich (2002; 2005), entre otros, argumentan que tomar el recaudo por impuestos al capital (en relación con el PIB o la PT) como variable dependiente introduce un sesgo, pues esta medida depende de las bases gravables, que a su vez son sensibles a cambios de parámetros diferentes a las alícuotas (por ejemplo, las tasas de rentabilidad en la economía). En efecto, no es difícil observar que la dinámica de la recaudación tiende a ser contraria a la seguida por las alícuotas estatutarias y efectivas promedio (Simmons, 2006)10.

Por otra parte, y como contraargumento a los trabajos antes citados, es poco razonable asumir que los gobiernos deciden sobre las alícuotas sin tener en cuenta el comportamiento del recaudo. Se considera que la decisión de reducir una tasa está restringida por los efectos esperados sobre el recaudo, de modo que si se anticipa una caída de los ingresos tributarios, entonces se postergará o compensará, si es posible, a través de otros recursos, pues el gasto público a financiar es relativamente inflexible en el corto plazo.

Asimismo, es fundamental comprender que la globalización es multidimensional (Dreher, 2005; Ocampo y Martin, 2003), de modo que intentar capturarla con variables como el grado de apertura comercial o el flujo de capitales (por ejemplo, el Índice de Quinn, 1997) es equivocado. La globalización no solo se relaciona con una mayor interdependencia económica, sino también con otros aspectos, como el florecimiento o restablecimiento de las relaciones políticas entre diferentes gobiernos o administraciones tributarias, junto a la generación de nuevos vínculos culturales. Consecuentemente, este trabajo opta por el Índice de Globalización de Dreher (2005; 2006), que es una ponderación de tres subíndices que dan cuenta de las dimensiones económica, política y social del fenómeno.

Se trata, entonces, de establecer si la globalización, entendida en su sentido amplio, afecta la tributación, en particular el recaudo, y si ello está en línea con lo que teóricamente se fundamenta con respecto a las alícuotas. Este interés se justifica en la medida que es factible que al menos dos de las dimensiones del fenómeno operen en sentido contrario; por ejemplo, por un lado, la mayor interdependencia económica y el interés de los países por atraer inversión suponen una reducción de las alícuotas de los IS R, de manera que caería eventualmente el recaudo si no se incrementaran en la misma proporción las bases; pero por otro, la mayor cooperación entre gobiernos (elemento político) sugiere un contexto más favorable para implementar mecanismos de control a la evasión (como por ejemplo, acuerdos de intercambio de información entre administraciones tributarias).

Así, la globalización no necesariamente conlleva una pérdida de la PT vía impuestos directos. De hecho, este es un tema abierto, en la medida que no hay consenso entre los trabajos empíricos, algunos de los cuales verifican la hipótesis de la eficiencia o de la competencia tributaria (Adam y Kammas, 2007; Bretschger y Hettich, 2002; 2005), mientras que otros la ponen en entredicho (Garrett, 1995; Hays, 2003).

Ahora bien, algo que no se ha mencionado hasta este punto, es la posible interacción estratégica entre gobiernos, que trata la incidencia en la política tributaria de un país de las decisiones tomadas al respecto por los demás. Sin embargo, la evidencia tampoco es concluyente: mientras que Overesch y Rincke (2011) establecen que la tendencia a seguir la política tributaria de los países vecinos es generalizada, Devereux et al. (2008) encuentran que ello solo se da en las naciones que han eliminado o relajado los controles a los capitales.

Pese a lo anterior, se debe indicar que la formulación de esta investigación no permite considerar la lógica tras la interacción estratégica, pues no tiene mucho sentido asumir que el recaudo de un impuesto particular en un país (como por ejemplo, el IVA) responderá a la dinámica que exhiba en otro(s). De hecho, si se encontrara alguna relación, probablemente sería causada por un shock temporal que afectaría buena parte de la muestra.

Por su parte, una explicación a la ya observada falta de unanimidad de los estudios empíricos es especialmente la medida de globalización adoptada; las opciones unidimensionales tienden a brindar evidencia de la hipótesis de la eficiencia, en contraste con las de índole multidimensional (Adam, Kammas y Lagou, 2013). Empero, no hay evidencia de que las alternativas de medición de la carga tributaria al capital afecten los resultados, lo cual constituye un punto interesante porque permite pensar en datos que se encuentran para periodos largos de tiempo e incrementan los grados de libertad de la constatación empírica por realizar.

Por último, y como motivación de la formulación del ejercicio que se plantea más adelante, es curioso que una tendencia de los estudios sea el concentrarse en los impuestos sobre el capital o la renta corporativa, desatendiendo otros componentes del sistema tributario que inciden en sus características. Si se reducen los impuestos que gravan bases móviles, es razonable que haya otras fuentes impositivas que compensen la pérdida de recaudo, de modo que se hace necesario estudiar, por ejemplo, la dinámica del IVA para identificar si sus aumentos obedecen a un avance del proceso globalizador.

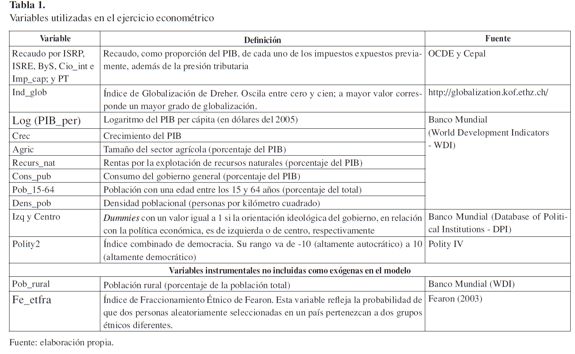

Una vez explicadas algunas de las variables introducidas en este estudio, es hora de describir los datos que se utilizan en la sección. Se construye un panel no balanceado11 con observaciones anuales que incluye países tanto desarrollados como en vías de desarrollo, pertenecientes además a dos grandes grupos, OCDE y América Latina12; se incorporan en total 49 naciones y el periodo considerado es 1970-2010. Las principales fuentes de datos fueron los repositorios de estadísticas de la OCDE, la Cepal y el Banco Mundial, junto al portal web del Instituto Federal de Tecnología de Zurich (ETHZ, por sus siglas en alemán), en lo que atañe al Índice de Globalización de Dreher.

Se incluyen como variables dependientes los recaudos, como proporción del PIB, de los ISRP e ISRE, así como de los impuestos al consumo general de bienes y servicios (ByS), al comercio internacional (Cio_int) y al capital13 (Imp_cap), además de la PT. Se toma un amplio conjunto de variables explicativas, adicionales al Índice de Globalización de Dreher (2005, 2006), siguiendo la literatura previamente citada y algunos controles propuestos por autores como Hansson y Olofsdotter (2003) para capturar aspectos del contexto que no solo inciden en las decisiones de política tributaria de un gobierno, sino que adicionalmente alteran las bases gravables. La Tabla 1 presenta las variables, junto a las descripciones y fuentes.

El considerar impuestos diferentes a los que gravan la renta empresarial o capital (tradicionalmente estudiados), además de permitir analizar la posible incidencia de la globalización en la tributación de manera amplia, al integrar diferentes instrumentos que en su conjunto capturan los cambios de la estructura y recaudo, también ayuda a establecer si ha existido una especie de efecto compensación entre fuentes14. Además, una característica de este ejercicio es la incorporación de países ricos y pobres, de modo que las estimaciones darían cuenta de tendencias no confinadas a un grupo particular y reducido.

Entre los casos que merecen una breve explicación se encuentra Log(PIB_per), que, como indicador del grado de desarrollo económico de un país, suele correlacionarse con su capacidad fiscal y la calidad de sus instituciones (Besley y Persson, 2009), de modo que un mayor PIB per cápita sugiere que el Estado cuenta con unas mejores herramientas para aplicar las normas tributarias y velar por su cumplimiento, especialmente en lo que atañe a los impuestos directos. Asimismo, el crecimiento económico, desde la teoría de la competencia tributaria, se asocia de manera negativa con la alícuota del ISRE y potencialmente con su recaudo (Hansson y Olofsdotter, 2003), pues ello flexibiliza la restricción presupuestal del gobierno; empero, la relación podría ser positiva, y no delimitada solo a los ISR, siempre y cuando la economía crezca tanto como para compensar la eventual reducción de las respectivas tarifas impositivas.

El sector agrícola, por su parte, ha sido tradicionalmente difícil de gravar, por la condición de los bienes que produce (como alimentos), su asociación con la informalidad y las oportunidades que brinda para subvalorar ingresos; en consecuencia, se espera que el signo de su coeficiente en todos los casos sea negativo. Las rentas por la explotación de recursos naturales, a su vez, forman parte inicialmente de la base gravable del ISRE y luego del ISRP, vía distribución de utilidades, aun cuando una parte por lo común esté exenta; así, es razonable que las relaciones en ambos casos sean positivas15.

El Cons_pub, por otro lado, puede amortiguar la presión de la competencia tributaria sobre las alícuotas, en la medida que debe ser financiado con impuestos y consecuentemente opere como una restricción presupuestal. De hecho, su aumento reciente probablemente obedezca a la respuesta de los gobiernos para tratar los riesgos que la apertura comercial implica para diferentes grupos sociales (Rodrik, 1997), de forma que se justifica el incremento del recaudo; a esto se le llama el efecto compensación de la globalización (Adam et al., 2013).

Ahora se comentan algunas variables demográficas. Pob_15-64 da cuenta de la proporción de la población que en general está en condiciones de trabajar y obtener ingresos, lo que favorece el incremento de la base gravable del ISRP. Adicionalmente, una mayor concentración de personas por unidad de territorio (Dens_pob) facilita la administración y recaudo de los impuestos generales cuando operan economías de escala en la administración fiscal (Dioda, 2012), lo que sugiere una relación positiva con el recaudo de los diferentes impuestos considerados.

Un factor político que conviene discutir es la ideología política del gobierno, pues si bien se suele tomar a la globalización como un fenómeno exógeno que sugiere a las autoridades ciertas medidas, finalmente el grado en que responden, así como sus decisiones, dependen de otros elementos, entre ellos, de lo que consideran bueno para sus países; así, un gobierno de izquierda o centro sería menos favorable a la política de reducir los impuestos al capital o a la renta, en relación con otro de derecha, por ser opciones que afectan la progresividad del sistema tributario16.

Por su parte, una sociedad democrática sugiere una mayor cercanía entre gobernados y gobernantes; si cada individuo tiene la misma importancia, entonces es razonable que se prefieran colectivamente aquellas fuentes tributarias con potencial redistributivo, caso de los ISR, en particular el ISRP.

Para continuar con las dos últimas variables de la Tabla 1 y comprender su incorporación, es importante explicar el método de estimación. Normalmente, en este tipo de trabajos se utilizan paneles de datos con efectos fijos, es decir, considerando interceptos individuales para cada país y periodo, y se estiman errores estándar robustos, dado el problema de heterogeneidad que suelen presentar los datos; o también se implementan errores estándar corregidos para panel, si hay evidencia de procesos autorregresivos. No obstante, esto no controla por otras características que aconsejan acudir a otras metodologías.

En primer lugar, los cambios en la recaudación de cada uno de los impuestos analizados no son bruscos; se observa cierta dependencia de la trayectoria en cada país, lo que daría lugar a considerar la naturaleza dinámica del fenómeno. También es probable que surjan problemas de endogeneidad causados por más de una variable, en particular Ind_globalización y Cons_pub; la baja recaudación, en particular de los ISR, podría atraer capitales foráneos y profundizar el proceso globalizador, del mismo modo como la recaudación al financiar el gasto público eventualmente determinará su nivel.

Así, los regresores probablemente estarán correlacionados con los términos de error; además, no se debe descartar la correlación serial, dada la naturaleza temporal de los datos, y se debe considerar que el número de grupos es mayor al de periodos disponibles. Todo esto sugiere usar el estimador propuesto por Arrellano y Bond (1991), basado en el Método Generalizado de Momentos, que emplea los rezagos y diferencias de las variables endógenas como instrumentos. La estructura general de los modelos a estimar sigue la forma de la ecuación (1), donde: Yit es la variable independiente para el panel i en el periodo t; Xit (Zit) es un vector de variables exógenas (predeterminadas o endógenas) para el grupo y momento especificados; Vi es el efecto fijo, particular a i y potencialmente correlacionado con Yit-1; y εit es el error.

| [1] |

Con base en esto, Pob_rural y Fe_etfra se incorporan además en las estimaciones como variables instrumentales de Ind_glob y Cons_pub. Una importante proporción de población rural y la alta fragmentación étnica dificultan la extensión del proceso globalizador, en la medida que la integración a los flujos de capitales y comercio internacional se reduzca y la aprehensión de referentes culturales se limite, por la dificultad de llegar a acuerdos en una sociedad heterogénea. Con respecto a las decisiones de gasto del gobierno, la diversidad étnica puede entrabar la aprobación de cualquier opción si la forma como se juzga su relevancia difiere entre agentes; asimismo, es razonable que su nivel se restrinja cuando la población rural no está acostumbrada a demandar la presencia del Estado o los gobernantes no experimenten la presión, incluso electoral, para considerar sus demandas17.

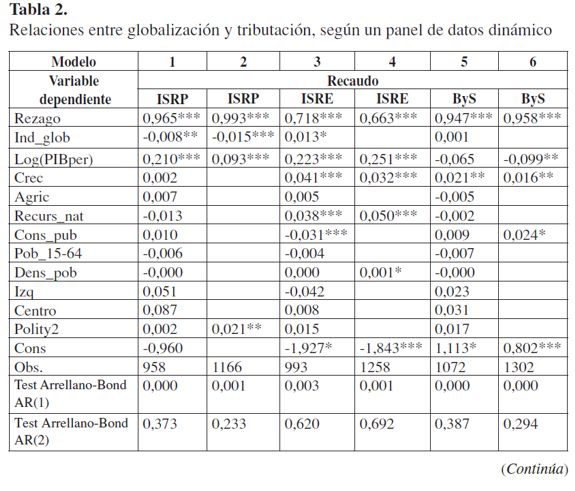

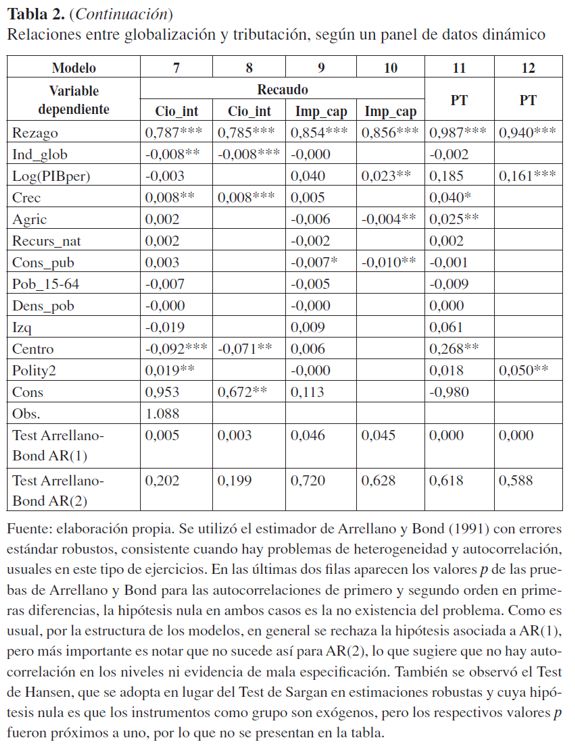

En la Tabla 2 se presentan los resultados de las respectivas especificaciones. Se tomaron dos modelos por cada variable endógena; uno en el que se toman todos los factores explicativos de la Tabla 1 y otro en el que se recurrió a un proceso iterativo para eliminar aquellos no significativos estadísticamente (al menos a un nivel de confianza del 90%).

RESULTADOS

Se evidencia que la globalización se relaciona de manera negativa con el ISRP, lo que corresponde a uno de los resultados esperados; en la medida que los países compitan tributariamente, tenderán a favorecer a los contribuyentes de los impuestos directos para evitar que opten por ubicar sus recursos en otras naciones, siempre y cuando sus bases gravables sean relativamente móviles. Cabe recordar, además, que las iniciativas de integración económica en diferentes regiones pueden exacerbar este fenómeno, como es el caso de la Unión Europea, que incorpora avances en el tema de movilidad de personas físicas, a pesar de que haya otros elementos que también importan, como las condiciones políticas, económicas y culturales (Hansson y Olofsdotter, 2003).

Se observa también una asociación negativa entre Ind_glob y la recaudación de los impuestos al comercio internacional, lo que sugiere que los gobiernos efectivamente han seguido las pautas dadas por organismos como la OMC, el Banco Mundial y el FMI para reducir las barreras arancelarias. Esto ha sido posible, además, por la legitimidad que el paradigma económico vigente le brinda al libre mercado como mecanismo de asignación por excelencia.

Por su parte, el signo del coeficiente para Ind_glob en el modelo 3 (Tabla 2) es contrario a la hipótesis de la eficiencia; aparentemente, la mayor interdependencia económica, política y social entre países ha promovido que ahora se recaude más por ISRE. No obstante, es posible que esto se dé gracias a una mayor preocupación mundial en relación con la vulnerabilidad de la PT y los consecuentes retos para financiar el gasto público, ante fenómenos como las operaciones internacionales entre vinculados (Tanzi, 2002). No en vano, los convenios de cooperación en materia de información y la regulación de los precios de transferencia han ganado importancia como medidas para controlar la evasión.

Además, si bien los ByS han ganado importancia en los últimos años, tanto en países desarrollados como en vías de desarrollo (Gráficas 3 y 4), ello no está estadísticamente relacionado con la globalización, entendida en su sentido amplio. Es más relevante el crecimiento del PIB o del gasto público, hecho interesante si se considera que el paradigma que dominó en la economía desde los años ochenta abogaba por un Estado minimalista. El mayor gasto requerido para lograr, entre otras cosas, una mayor cobertura en educación y salud (especialmente en América Latina), hizo necesario pensar en su financiamiento a través de impuestos indirectos de base amplia (es decir, el IVA), dadas las condiciones que entrababan los aumentos de los ISR y los impuestos al comercio internacional (Castañeda, 2012); ello, además, estaba favorecido por el efecto del gasto social para auspiciar la aceptación de ese tipo de reformas tributarias (Castañeda, 2014).

Los modelos 9 y 10 (Tabla 2), que toman al recaudo por impuestos al capital (Imp_cap) como variable endógena, muestran que su caída general durante el periodo 1970-2010 no se relaciona con un incremento de la globalización. La caída de estos impuestos puede obedecer, en parte, a la desatención de las administraciones tributarias en actualizar la correspondiente legislación e idear nuevos modelos de auditoría a la par de los avances de las TIC, que generaban a su vez nuevas oportunidades de evasión.

También se corrieron algunos modelos intermedios para los Imp_cap cobrados solo a las personas naturales o a las empresas (modelos que no se muestran aquí). Los signos sugieren que la globalización ha contribuido a deprimir el recaudo de los primeros, en contraste con lo ocurrido para los segundos, hecho consistente con lo encontrado en las primeras tres especificaciones. No obstante, estos resultados se deben leer con precaución, pues las correspondientes especificaciones reducen el número de observaciones y llevan a que la muestra se concentre en países de la OCDE, dada la disponibilidad de datos.

Otros hallazgos interesantes de este ejercicio, aunque no relacionados directamente con la globalización, se refieren a la tendencia de los países ricos, según su PIB per cápita, a presentar un mayor (menor) recaudo por ISR (ByS) que los países pobres (o que están en una fase inferior de desarrollo económico); este fenómeno es considerado recurrentemente en las comparaciones entre América Latina y la OCDE (Centrángolo y Gómez, 2007), y se explica a través de la economía institucional (Sokoloff y Zolt, 2007). También se corrobora que las rentas por la explotación de recursos naturales favorecen el recaudo por ISRE, como lo sugieren Jiménez et al. (2010) para América Latina.

Por último, y en relación con la PT, las únicas variables relevantes tras el proceso iterativo de eliminación de aquellas no significativas estadísticamente son: Log(PIBper) y Polity2. En el caso de la primera, su coeficiente positivo coincide con los hallazgos que tradicionalmente se han obtenido en la literatura que estudia los determinantes del recaudo (Gupta, 2007; Martín-Mayoral y Uribe, 2010), lo que insinúa que el desarrollo económico va de la mano con la capacidad fiscal de los Estados; mientras que para la segunda, otros trabajos (Acemoglu y Robinson, 2006) sostienen que la democracia es importante para redistribuir recursos (por ejemplo, a través del ISRP, según lo corrobora el modelo 2), favorece el crecimiento del Estado de bienestar y fortalece el sistema tributario, lo que es consecuente con el modelo 12 y otros trabajos empíricos (Dioda, 2012).

Para confirmar los resultados previos, se corrieron las mismas especificaciones de la Tabla 2 remplazando el Índice de Globalización de Dreher por otra medida más simple, la suma de las importaciones y exportaciones con relación al PIB; sin embargo, no se verificaron cambios de los signos o significancia de los coeficientes. Las respectivas salidas no se presentan por cuestión de espacio, pero se pueden solicitar por correo electrónico a los autores.

En síntesis, se establece que los resultados que la teoría de la competencia tributaria propone bajo la hipótesis de la eficiencia, se validan parcialmente para el recaudo del ISRP y Cio_int, pero no sucede lo mismo con el ISRE ni con los Imp_ cap. Esto plantea la duda de si realmente los gobiernos buscan atraer la inversión o, por otro lado, a las personas que obtienen altas rentas por concepto de su trabajo o participación en las utilidades de las empresas.

Varios organismos, desde tiempo atrás, han llamado la atención sobre las perturbaciones de orden macroeconómico, con graves consecuencias sociales por los demás, que generan las entradas y salidas de capitales en búsqueda de altas rentabilidades en el corto plazo (Unctad, 2013), de modo que no sería raro que los gobiernos estuvieran tomando consciencia de este hecho y buscaran alternativas para remediarlo.

No hay que olvidar que, aunque las corporaciones controlan una gran suma de recursos, finalmente sus utilidades se distribuyen entre personas físicas. Por lo tanto, para introducir parte de esos activos en su economía, un gobierno puede atraer especialmente a aquellos individuos de altos ingresos18 o, por lo menos, no darles motivos para emigrar19. Un aumento del número de individuos ricos en un país genera una mayor demanda de bienes y servicios, algunos de alto valor agregado, con lo que incentiva la inversión en los respectivos sectores productores, de suerte que se trata de una alternativa que promueve el crecimiento económico a través de choques en la demanda.

Para terminar, y a modo de nota aclaratoria, también se analizaron los países de la OCDE y América Latina (incluyendo en este último grupo a México y Chile) por separado, aunque los respectivos resultados no se mostraron en la sección anterior. En general, las regresiones fueron coherentes en ambos casos; sin embargo, en lo que respecta a los ISRP, se encontró que los coeficientes correspondientes a algunas variables perdían significancia estadística, por ejemplo, de manera que en particular su asociación con la globalización se hacía cuestionable. Sin el ánimo de dar una explicación definitiva a esta cuestión, que requerirá de estudios de caso (por ejemplo), es razonable que parte de esto se deba a que la mayoría de los países de América Latina consideraron el problema que suponía la movilidad internacional de bases gravables y las oportunidades de evasión que representaba solo hasta bien entrados los años noventa.

CONCLUSIONES

Pese a que el debate en relación con la globalización y sus potenciales efectos sobre la capacidad fiscal de los Estados se ha concentrado en la teoría de la competencia tributaria, por un lado, o de la compensación, por el otro -por lo que se asume que los gobiernos se encuentran en una especie de batalla para evitar la erosión de sus bases gravables, al mismo tiempo que las demandas sociales por gasto aumentan-, no hay evidencia sólida con respecto a este fenómeno. Los resultados parecen depender de las variables que se empleen en cada estudio.

No obstante, llama la atención que se trate de comprobar la relación negativa entre globalización e impuestos sobre bases móviles, como el capital, empleando tasas estatutarias o efectivas20. Lo importante es determinar si el recaudo de cada una de esas fuentes ha caído, pues eso sería un motivo de alarma al imponer restricciones adicionales al gasto público y a la capacidad de los Estados para atender las demandas de los ciudadanos, que tienden a aumentar en estos periodos de incertidumbre económica por la que atraviesan muchos países, como es el caso de Europa.

Al respecto, se encuentra que hay una asociación negativa entre globalización y recaudo por ISRP e impuestos al comercio internacional, lo que sugiere que las medidas de política tributaria han buscado reducir los incentivos de las personas físicas para modificar la disposición de ingresos y riqueza en un mundo, que cada vez les ofrece más oportunidades para hacerlo, especialmente a aquellas de mayores ingresos; además, se han reducido las barreras impositivas en aras de favorecer la integración económica y especialización internacional del trabajo. Sin embargo, no se verifica lo mismo para el ISRE; tampoco, que el aumento de los ByS haya sido una medida compensatoria.

Aunque el comportamiento de las tarifas estatutarias de los ISR, tanto para personas naturales como jurídicas, es acorde con la teoría de la competencia tributaria, ello no se constata para el recaudo del ISRE, lo cual podría explicarse a través de instrumentos ya bien conocidos en la literatura, como la curva de Laffer (Simmons, 2006). Si las tarifas eran muy altas en un comienzo, entonces su reducción habría alentado la actividad económica y limitado los incentivos para la evasión, de modo que ahora se contaría con una mayor base gravable, sin que ello sea necesariamente el resultado de atraer capitales de otros países, hipótesis que requiere ser contrastada en futuras investigaciones.

Además, es fácil encontrar casos particulares que parecieran en ciertos periodos de tiempo responder a lo que la teoría básica de la competencia tributaria pronostica, sin que haya contradicciones entre los resultados obtenidos cuando se considera la dinámica de las alícuotas y del recaudo de un impuesto en particular, pero es mucho más difícil identificar una tendencia generalizada entre países. Si se analiza la experiencia de un país como Irlanda, que ha sido tildado de atraer capitales dentro de la Unión Europea a través de concesiones en el ISRE, se encuentra que efectivamente su recaudo cayó entre 1975 y 1990, pero que posteriormente se recuperó, sin que otros Estados hubieran experimentado una dinámica similar.

La eficiencia ha sido el tema que ha recibido mayor atención en la literatura que trata la relación entre globalización y tributación, pero la equidad, en particular en su dimensión vertical, ha pasado relativamente inadvertida. Si bien el sistema ahora es menos progresivo, por la reducción de las brechas entre alícuotas máxima y mínima del ISRP y la caída general de su recaudo (según lo muestra el ejercicio empírico acá realizado), es necesario que se profundice en esta materia para identificar si efectivamente la globalización ha acrecentado el problema de la desigualdad en el mundo.

NOTAS AL PIE

1 Según Serven y Loaiza (2006), en 1985 las salidas de capital desde los países desarrollados hacia los que estaban en vías de desarrollo ascendieron a cerca de cien billones de dólares, mientras que el flujo en la dirección opuesta fue de casi veinte billones; para 2005, ambos valores rondaban los 450 billones de dólares.

2 Esto es coherente con el comportamiento del número de conexiones a Internet y el tráfico de llamadas internacionales, que además de crecer exponencialmente desde 1995 (Banco Mundial, 2000), son expresiones de la globalización social (Dreher, 2005).

3 Que se expresa en la caída de las alícuotas de los impuestos sobre la renta (ISR).

4 Pese a que esto puede tratarse también a través de medidas unilaterales, como los créditos tributarios y las exenciones, los CDI constituyen una garantía para los inversionistas, pues son más difíciles de modificar que las normas locales (Bokobo, 2005; Chiri, 2012).

5 Estos países son Argentina, Bolivia, Brasil, Chile, Colombia, Cuba, Ecuador, México, Panamá, Paraguay, Perú, Uruguay y Venezuela.

6 A excepción del periodo 2006-2010, debido a los numerosos CDI firmados en años anteriores, lo que sugiere un menor número de países con los cuales se podrían negociar nuevos acuerdos; por otro lado, debido a que, desde 2003 e incluso durante la crisis internacional, América Latina, por su estabilidad macroeconómica en general, fue capaz de atraer cuantiosa inversión extranjera directa, lo que coyunturalmente le restaba importancia a estos convenios (más aún, cuando suponen la renuncia a ingresos tributarios toda vez que en ellos prima el principio de residencia).

7 Dichos métodos, ordenados jerárquicamente, evalúan el precio comparable no controlado, el costo adicionado, el precio de reventa, la participación de utilidades y el margen de transacción neta.

8 A esta clase de comercio electrónico se le llama directo, mientras que cuando se trata de transacciones sobre bienes tangibles que se distribuyen y entregan por medios tradicionales, se habla del tipo indirecto.

9 Esto aplica tanto para países desarrollados como en vías de desarrollo. Adicionalmente, si se revisa la evolución de estas tarifas desde 2006, por ejemplo a través de los informes que emiten firmas como KPMG o la CIAT (Centro Interamericano de Administración Tributaria), en general se constata su estabilidad desde entonces, ello posiblemente por las dificultades para seguir financiando sus reducciones a través del IVA (Castañeda, 2012).

10 Los estudios que contradicen la hipótesis de la eficiencia generalmente toman al recaudo de los impuestos al capital como variable dependiente, y aquellos que la favorecen acuden a las alícuotas estatutarias u otras alternativas como las tasas efectivas promedio.

11 Debido a que no siempre se tienen observaciones para cada uno de los años o países.

12 OCDE: Alemania, Australia, Austria, Bélgica, Canadá, Corea del Sur, Dinamarca, Eslovaquia, Eslovenia, España, Estados Unidos, Estonia, Finlandia, Francia, Grecia, Hungría, Irlanda, Islandia, Israel, Italia, Japón, Luxemburgo, Noruega, Nueva Zelanda, Países Bajos, Polonia, Portugal, Reino Unido, República Checa, Suecia, Suiza y Turquía; México y Chile se listan en el siguiente grupo. América Latina: Argentina, Bolivia, Brasil, Chile, Colombia, Costa Rica, Ecuador, El Salvador, Guatemala, Honduras, México, Nicaragua, Paraguay, Perú, República Dominicana, Uruguay y Venezuela.

13 Cobrados a personas físicas y corporaciones.

14 Es decir, si la posible reducción de algún tributo asociado con la globalización ha presionado el incremento de otro(s).

15 Esto coincide con una de las explicaciones brindadas por Jiménez et al. (2010) para el aumento de los impuestos directos en América Latina, especialmente en la última década.

16 Sin embargo, estas proxies son imperfectas, pues un gobierno debe decidir en un campo multidimensional, de modo que no siempre sus decisiones en determinada área coincidirán con su posición ideológica, por ejemplo si existe un trade off entre objetivos. Asimismo, un político no necesariamente actúa de manera coherente con su orientación ideológica, puede sacrificarla en búsqueda de un mejor retorno económico o político, inclusive.

17 Este argumento es coherente con la Ley de Wagner, que sugiere que buena parte de los bienes y servicios provistos por el sector público son superiores, pues la población rural exhibe un menor nivel de ingresos que la urbana.

18 Por ejemplo, brindándoles recortes impositivos, lo cual da cuenta de la reducción de la progresividad en el ISRP (Gráfica 5).

19 Lo cual es en particular relevante para los países desarrollados, en que tradicionalmente se recauda más por ISRP que por ISRE. Para la OCDE, durante el 2012 se recaudó, en promedio, 8,5% y 3% del PIB por ISRP e ISRE, respectivamente.

20 Si bien las tasas efectivas tienen en cuenta los cambios en la tarifa estatutaria y la base gravable, para un gobierno sería más fácil promover su reducción si esto se acompaña, por ejemplo, de un aumento del número de contribuyentes, de modo que no necesariamente de reduciría la dependencia del impuesto en cuestión, pero sí se afectaría su grado de equidad.

REFERENCIAS

[1] Acemoglu, D., & Robinson, J. (2006). Economic origins of dictatorship and democracy. Cambridge: Cambridge University Press.

[2] Adam, A., & Kammas, P. (2007). Tax policies in a globalized world: Is it politics after all? Public Choice, 133, 321-341.

[3] Adam, A., Kammas, P., & Lagou, A. (2013). The effect of globalization on capital taxation: What have we learned after 20 years of empirical studies? Journal of Macroeconomics, 35, 199-209.

[4] Asociación Latinoamericana de Integración, Aladi. (2012). Análisis comparativo de los modelos de convenios de doble tributación en materia de comercio de servicios profesionales. Estudio 202. Recuperado de http://www.aladi.org/boletin/documentos/SEC%20Estudio%20202%20Rev1%20analisis%20comparativo.pdf.

[5] Arrellano, M., & Bond, S. (1991). Some tests of specification for panel data: Monte Carlo evidence and an application to employment equations. The Review of Economic Studies, 58, 277-297.

[6] Asher, M., & Rajan, R. (2001). Globalization and tax systems. implication for developing countries with particular reference to Southeast Asia. ASEAN Economic Bulletin, 18(1), 119-139.

[7] Banco Mundial. (2000). Global development finance. Washington: Banco Mundial.

[8] Besley, T., & Persson, T. (2009). The origins of state capacity: Property rights, taxation, and politics. The American Economic Review, 99(4), 1218-1244.

[9] Bokobo, S. (2005). La globalización y el derecho tributario: una aproximación. Anuario de la Facultad de Derecho de la Universidad Autónoma de Madrid, 9, 95-112.

[10] Bretschger, L., & Hettich, F. (2002). Globalisation, capital mobility and tax competition: Theory and evidence for OECD Countries. European Journal of Political Economy, 18, 695-716.

[11] Bretschger, L., & Hettich, F. (2005). Globalization and international tax competition: Empirical evidence based on effective tax rates. Journal of Economic Integration, 20, 530-542.

[12] Castañeda, V. (2012). Una revisión de los determinantes de la estructura y el recaudo tributario: el caso latinoamericano tras la crisis de la deuda externa. Cuadernos de Economía, 58(2), 77-112. Recuperado de http://papers.ssrn.com/sol3/papers.cfm?abstract_id=2216003.

[13] Castañeda, V. (2014). El gasto social como factor que favorece una mayor dependencia del IVA. Un análisis para el caso colombiano. Ecos de Economía, 18(38), 185-215. Recuperado de http://publicaciones.eafit.edu.co/index.php/ecos-economia/article/view/2518.

[14] Centrángolo, O., & Gómez, J. (2007). La tributación directa en América Latina y los desafíos a la imposición sobre la renta. Serie Macroeconomía del Desarrollo, 60. Recuperado de http://www.eclac.org/publicaciones/xml/2/32242/LCL2838_P.pdf.

[15] Chiri, I. (2012). La doble imposición y los convenios tributarios. Una especial referencia a la red de convenios de Panamá (Working Paper 1-2012). CIAT.

[16] Deloitte (2013). Seminario de precios de transferencia. San José, Costa Rica. Recuperado de http://www.deloitte.com/assets/Dcom-CostaRica/Local%20Assets/Eventos/2013/130423-cr-Preciosdetransferencia.pdf.

[17] Devereux, M., Lockwood, B., & Redoano, M. (2008). Do countries compete over corporate tax rates? Journal of Public Economics, 92, 1210-1235.

[18] Devereux, M., & Loretz, S. (2013). What do we know about corporate tax competition? National Tax Journal, 66(3), 745-774.

[19] Dioda, L. (2012). Structural determinants of tax revenue in Latin America and the Caribbean: 1990-2009. México: Cepal.

[20] Dreher, A. (2005). Globalization and taxation in the OECD: Evidence from a new indicator of integration. Public Finance and Management, 5(3), 400-420.

[21] Dreher, A. (2006). Does globalization affect growth? Evidence from a new index of globalization. Applied Economics, 38(10), 1091-1110.

[22] Fearon, J. (2003). Ethnic and cultural diversity by country. Journal of Economic Growth, 8, 195-222.

[23] Fredriksson, T. (2013). E-commerce and development key trends and issues. Comunicación presentada en el Workshop on E-Commerce, Development and SMEs. Ginebra: Unctad.

[24] Garrett, G. (1995). Capital mobility, trade and the domestic politics of economic policy. International Organization, 49, 657-687.

[25] Gupta, A. (2007). Determinants of tax revenue efforts in developing countries (Working Paper 07/184). Washington: FMI.

[26] Hansson, Å., & Olofsdotter, K. (2003). The effects of tax competition and new economic geography on taxation in OECD countries (Working Paper). Lund (Sweden): Lund University.

[27] Hays, J. (2003). Globalization and capital taxation in consensus and majoritarian democracies. World Politics, 56, 79-113.

[28] Jiménez, J. P., Gómez-Sabaíni, J. C., & Podestá, A. (Comps.) (2010). Evasión y equidad en América Latina. Santiago de Chile: Cepal.

[29] Martín-Mayoral, F., & Uribe, C. (2010). Determinantes económicos e institucionales del esfuerzo fiscal en América Latina. Investigación Económica, 273, 85-113.

[30] Meharia, P. (2012). E-Commerce and taxation: Past, present and future. The IUP Journal of Accounting Research & Audit Practices, 11(4), 25-33.

[31] McLure, C. (1997). Taxation of electronic commerce: Economic objetives, technological constraints, and tax laws. Tax Law Review, 52, 269-295.

[32] Ocampo, J., & Martin, J. (Eds.). (2003). Globalization and development. A Latin American and Caribbean perspective. Santiago: Cepal.

[33] OCDE. (2011). Directrices de la OCDE aplicables en materia de precios de transferencia a empresas multinacionales y administraciones tributarias. Madrid: Publidisa. Recuperado de http://www.keepeek.com/Digital-Asset-Management/oecd/taxation/directrices-de-la-ocde-aplicables-en-materia-de-precios-de-transferencia-a-empresas-multinacionales-y-administraciones-tributarias-2010_9789264202191-es#page1

[34] OMC. (2013). Estadísticas del comercio internacional, 2011. Ginebra: OMC. Recuperado de http://www.wto.org/spanish/res_s/statis_s/its2011_s/its11_charts_s.htm.

[35] Overesch, M., & Rincke, J. (2011). What drives corporate tax rates down? A reassessment of globalization, tax competition, and dynamic adjustment to shocks. The Scandinavian Journal of Economics, 113(3), 579-602.

[36] Quinn, D. (1997). The correlates of change in international financial regulation. American Political Science Review, 91, 531-551.

[37] Rodrik, D. (1997). Trade, social insurance, and the limits of globalization (Working Paper 5905). Cambridge: NBER.

[38] Sánchez, O. (2006). Tax system reform in Latin America: Domestic and international causes. Review of International Political Economy, 13(5), 772-801.

[39] Serven, L., & Loaiza, N. (2006). Flujo de capital hacia países en desarrollo: pasado y presente. Comunicación presentada en el Primer Congreso Internacional sobre Desarrollo Humano, Madrid.

[40] Simmons, R. (2006). Does recent empirical evidence support the existence of international corporate tax competition? Journal of International Accounting, Auditing and Taxation, 15, 16-31.

[41] Sokoloff, K., & Zolt, E. (2007). Inequality and the evolution of institutions of taxation: Evidence from the economic history of the americas. En Edwards, S., Esquivel, G., & Márquez, G. (Eds.). The decline of Latin American Economies: Growth, institutions, and crises (pp. 83-136). Chicago: The University of Chicago Press. Recuperado de http://www.nber.org/chapters/c10654.pdf?new_window=1.

[42] Tanzi, V. (2000). Globalization, technological developments, and the work of fiscal termites (Working Paper). Washington: FMI.

[43] Tanzi, V. (2002). Globalization and the future of social protection. Scottish Journal of Political Economy, 9, 116-127.

[44] Tanzi, V. (2008). Theory and practice of tax policy and reform in a globalizing era. Comunicación presentada el 23 de febrero en el International Symposium on Tax Reform in Globalization Era: World Trend and Japan's Choice. Tokio: Institute of Japan Business Federation. Recuperado de http://www.econ.hit-u.ac.jp/~kokyo/sympo-feb08/PDF/Tanzi-NEW%20background%20jan%2022%20%20Theory%20and%20Practice%20of%20Tax%20Policy%20and%20.pdf.

[45] Unctad. (2013). Informe sobre el comercio y el desarrollo. Nueva York: ONU. Recuperado de http://unctad.org/es/PublicationsLibrary/tdr2013overview_es.pdf.

Referencias

Acemoglu, D., & Robinson, J. (2006). Economic origins of dictatorship and democracy. Cambridge: Cambridge University Press.

Adam, A., & Kammas, P. (2007). Tax policies in a globalized world: Is it politics after all? Public Choice, 133, 321-341.

Adam, A., Kammas, P., & Lagou, A. (2013). The effect of globalization on capital taxation: What have we learned after 20 years of empirical studies? Journal of Macroeconomics, 35, 199-209.

Asociación Latinoamericana de Integración, Aladi. (2012). Análisis comparativo de los modelos de convenios de doble tributación en materia de comercio de servicios profesionales. Estudio 202. Recuperado de http://www.aladi.org/boletin/documentos/SEC%20Estudio%20202%20Rev1%20analisis%20comparativo.pdf.

Arrellano, M., & Bond, S. (1991). Some tests of specification for panel data: Monte Carlo evidence and an application to employment equations. The Review of Economic Studies, 58, 277-297.

Asher, M., & Rajan, R. (2001). Globalization and tax systems. implication for developing countries with particular reference to Southeast Asia. ASEAN Economic Bulletin, 18(1), 119-139.

Banco Mundial. (2000). Global development finance. Washington: Banco Mundial.

Besley, T., & Persson, T. (2009). The origins of state capacity: Property rights, taxation, and politics. The American Economic Review, 99(4), 1218-1244.

Bokobo, S. (2005). La globalización y el derecho tributario: una aproximación. Anuario de la Facultad de Derecho de la Universidad Autónoma de Madrid, 9, 95-112.

Bretschger, L., & Hettich, F. (2002). Globalisation, capital mobility and tax competition: Theory and evidence for OECD Countries. European Journal of Political Economy, 18, 695-716.

Bretschger, L., & Hettich, F. (2005). Globalization and international tax competition: Empirical evidence based on effective tax rates. Journal of Economic Integration, 20, 530-542.

Castañeda, V. (2012). Una revisión de los determinantes de la estructura y el recaudo tributario: el caso latinoamericano tras la crisis de la deuda externa. Cuadernos de Economía, 58(2), 77-112. Recuperado de http://papers.ssrn.com/sol3/papers.cfm?abstract_id=2216003.

Castañeda, V. (2014). El gasto social como factor que favorece una mayor dependencia del IVA. Un análisis para el caso colombiano. Ecos de Economía, 18(38), 185-215. Recuperado de http://publicaciones.eafit.edu.co/index.php/ecos-economia/article/view/2518.

Centrángolo, O., & Gómez, J. (2007). La tributación directa en América Latina y los desafíos a la imposición sobre la renta. Serie Macroeconomía del Desarrollo, 60. Recuperado de http://www.eclac.org/publicaciones/xml/2/32242/LCL2838_P.pdf.

Chiri, I. (2012). La doble imposición y los convenios tributarios. Una especial referencia a la red de convenios de Panamá (Working Paper 1-2012). CIAT.

Deloitte (2013). Seminario de precios de transferencia. San José, Costa Rica. Recuperado de http://www.deloitte.com/assets/Dcom-CostaRica/Local%20Assets/Eventos/2013/130423-cr-Preciosdetransferencia.pdf.

Devereux, M., Lockwood, B., & Redoano, M. (2008). Do countries compete over corporate tax rates? Journal of Public Economics, 92, 1210-1235.

Devereux, M., & Loretz, S. (2013). What do we know about corporate tax competition? National Tax Journal, 66(3), 745-774.

Dioda, L. (2012). Structural determinants of tax revenue in Latin America and the Caribbean: 1990-2009. México: Cepal.

Dreher, A. (2005). Globalization and taxation in the OECD: Evidence from a new indicator of integration. Public Finance and Management, 5(3), 400-420.

Dreher, A. (2006). Does globalization affect growth? Evidence from a new index of globalization. Applied Economics, 38(10), 1091-1110.

Fearon, J. (2003). Ethnic and cultural diversity by country. Journal of Economic Growth, 8, 195-222.

Fredriksson, T. (2013). E-commerce and development key trends and issues. Comunicación presentada en el Workshop on E-Commerce, Development and SMEs. Ginebra: Unctad.

Garrett, G. (1995). Capital mobility, trade and the domestic politics of economic policy. International Organization, 49, 657-687.

Gupta, A. (2007). Determinants of tax revenue efforts in developing countries (Working Paper 07/184). Washington: FMI.

Hansson, Å., & Olofsdotter, K. (2003). The effects of tax competition and new economic geography on taxation in OECD countries (Working Paper). Lund (Sweden): Lund University.

Hays, J. (2003). Globalization and capital taxation in consensus and majoritarian democracies. World Politics, 56, 79-113.

Jiménez, J. P., Gómez-Sabaíni, J. C., & Podestá, A. (Comps.) (2010). Evasión y equidad en América Latina. Santiago de Chile: Cepal.

Martín-Mayoral, F., & Uribe, C. (2010). Determinantes económicos e institucionales del esfuerzo fiscal en América Latina. Investigación Económica, 273, 85-113.

Meharia, P. (2012). E-Commerce and taxation: Past, present and future. The IUP Journal of Accounting Research & Audit Practices, 11(4), 25-33.

McLure, C. (1997). Taxation of electronic commerce: Economic objetives, technological constraints, and tax laws. Tax Law Review, 52, 269-295.

Ocampo, J., & Martin, J. (Eds.). (2003). Globalization and development. A Latin American and Caribbean perspective. Santiago: Cepal.

OCDE. (2011). Directrices de la OCDE aplicables en materia de precios de transferencia a empresas multinacionales y administraciones tributarias. Madrid: Publidisa. Recuperado de http://www.keepeek.com/Digital-Asset-Management/oecd/taxation/directrices-de-la-ocde-aplicables-en-materia-de-precios-de-transferencia-a-empresas-multinacionales-y-administraciones-tributarias-2010_9789264202191-es#page1

OMC. (2013). Estadísticas del comercio internacional, 2011. Ginebra: OMC. Recuperado de http://www.wto.org/spanish/res_s/statis_s/its2011_s/its11_charts_s.htm.

Overesch, M., & Rincke, J. (2011). What drives corporate tax rates down? A reassessment of globalization, tax competition, and dynamic adjustment to shocks. The Scandinavian Journal of Economics, 113(3), 579-602.

Quinn, D. (1997). The correlates of change in international financial regulation. American Political Science Review, 91, 531-551.

Rodrik, D. (1997). Trade, social insurance, and the limits of globalization (Working Paper 5905). Cambridge: NBER.

Sánchez, O. (2006). Tax system reform in Latin America: Domestic and international causes. Review of International Political Economy, 13(5), 772-801.

Serven, L., & Loaiza, N. (2006). Flujo de capital hacia países en desarrollo: pasado y presente. Comunicación presentada en el Primer Congreso Internacional sobre Desarrollo Humano, Madrid.

Simmons, R. (2006). Does recent empirical evidence support the existence of international corporate tax competition? Journal of International Accounting, Auditing and Taxation, 15, 16-31.

Sokoloff, K., & Zolt, E. (2007). Inequality and the evolution of institutions of taxation: Evidence from the economic history of the americas. En Edwards, S., Esquivel, G., & Márquez, G. (Eds.). The decline of Latin American Economies: Growth, institutions, and crises (pp. 83-136). Chicago: The University of Chicago Press. Recuperado de http://www.nber.org/chapters/c10654.pdf?new_window=1.

Tanzi, V. (2000). Globalization, technological developments, and the work of fiscal termites (Working Paper). Washington: FMI.

Tanzi, V. (2002). Globalization and the future of social protection. Scottish Journal of Political Economy, 9, 116-127.

Tanzi, V. (2008). Theory and practice of tax policy and reform in a globalizing era. Comunicación presentada el 23 de febrero en el International Symposium on Tax Reform in Globalization Era: World Trend and Japan's Choice. Tokio: Institute of Japan Business Federation. Recuperado de http://www.econ.hit-u.ac.jp/~kokyo/sympo-feb08/PDF/Tanzi-NEW%20background%20jan%2022%20%20Theory%20and%20Practice%20of%20Tax%20Policy%20and%20.pdf.

Unctad. (2013). Informe sobre el comercio y el desarrollo. Nueva York: ONU. Recuperado de http://unctad.org/es/PublicationsLibrary/tdr2013overview_es.pdf.

Cómo citar

APA

ACM

ACS

ABNT

Chicago

Harvard

IEEE

MLA

Turabian

Vancouver

Descargar cita

CrossRef Cited-by

1. Arturo Patricio Mosquera Arévalo, Aida Maribel Palma León, Erika Yessenia Ballesteros Ballesteros. (2023). Afectación de la Reforma tributaria a la eficiencia financiera en pymes agrícolas de la Provincia de Los Ríos-Ecuador. Religación, 9(39), p.e2401130. https://doi.org/10.46652/rgn.v9i39.1130.

2. Víctor Mauricio Castañeda Rodríguez. (2018). Tax determinants revisited. An unbalanced data panel analysis. Journal of Applied Economics, 21(1), p.1. https://doi.org/10.1080/15140326.2018.1526867.

3. Shelesthe Moreno Prieto. (2023). Cláusula de nación más favorecida con la entrada en vigor del convenio para evitar la doble imposición con el Reino Unido. Revista de Derecho Fiscal, (24), p.251. https://doi.org/10.18601/16926722.n24.12.

Dimensions

PlumX

Visitas a la página del resumen del artículo

Descargas

Licencia

Derechos de autor 2016 Cuadernos de EconomíaCuadernos de Economía a través de la División de Bibliotecas de la Universidad Nacional de Colombia promueve y garantiza el acceso abierto de todos sus contenidos. Los artículos publicados por la revista se encuentran disponibles globalmente con acceso abierto y licenciados bajo los términos de Creative Commons Atribución-No_Comercial-Sin_Derivadas 4.0 Internacional (CC BY-NC-ND 4.0), lo que implica lo siguiente: