La experiencia de Chile con el balance fiscal estructural

The Chilean experience with the structural fiscal balance

A experiência do Chile com o balanço fiscal estrutural

DOI:

https://doi.org/10.15446/cuad.econ.v35n67.52713Palabras clave:

Política fiscal, macroeconomía real, contracíclico, Chile (es)Fiscal policy, real macroeconomics, counter-cyclical, Chile (en)

Política fiscal, macroeconomia real, contracíclico, Chile (pt)

Análisis de la política de balance estructural fiscal en Chile, logros, limitaciones y propuestas para mejorar su contribución a la estabilidad macroeconómica.

La experiencia de Chile con el balance fiscal estructural

The Chilean experience with the structural fiscal balance

L'expérience du Chili avec le bilan fiscal structurel

A experiência do Chile com o balanço fiscal estrutural

Ricardo Ffrench-Davisa

a Profesor de Economía de la Universidad de Chile. Santiago, Chile. Correo electrónico: rffrench@econ.uchile.cl.

Agradezco el apoyo de CIEPLAN para la preparación de este texto, la colaboración de Simón Ballesteros, y las sugerencias de dos árbitros anónimos.

Sugerencia de citación: Ffrench-Davis, R. (2016). La experiencia de Chile con el balance fiscal estructural. Cuadernos de Economía, 35(67), 149-171. doi: 10.15446/cuad.econ.v35n67.52713.

Resumen

Análisis de la política de balance estructural fiscal en Chile, logros, limitaciones y propuestas para mejorar su contribución a la estabilidad macroeconómica.

Palabras clave: política fiscal, macroeconomía real, contracíclico, Chile.

JEL: E02, E22, E24, E60, E62.

Abstract

Analysis of the structural fiscal balance rule in Chile, achievements, shortcomings and proposals for enhancing its contribution to macroeconomic balances.

Keywords: Fiscal policy, real macroeconomics, counter-cyclical, Chile.

JEL: E02, E22, E24, E60, E62.

Résumé

Analyse de la politique de bilan structurel fiscal au Chili, résultats, limitations et propositions pour améliorer sa contribution à la stabilité macroéconomique.

Mots-clés : politique fiscale, macroéconomie réelle, contracyclique, Chili

JEL: E02, E22, E24, E60, E62.

Resumo

Análise da política de balanço estrutural fiscal no Chile, conquistas, limitações e propostas para melhorar a sua contribuição à estabilidade macroeconômica.

Palavras-chave: Política fiscal, macroeconomia real, contracíclico, Chile.

JEL: E02, E22, E24, E60, E62.

Este artículo fue recibido el 11 de noviembre de 2014, ajustado el 20 de marzo de 2015 y su publicación aprobada el 24 de marzo de 2015.

INTRODUCCIÓN

La "responsabilidad" fiscal ha sido, en general, una constante en Chile desde su retorno a la democracia en 1990. En efecto, en su primer decenio exhibió un superávit superior a 2 % del producto interno bruto (PIB), con el objetivo de servir la ingente deuda pública que heredó de la dictadura; esa deuda provenía del gasto fiscal dirigido a rescatar sectores afectados por la crisis de 1982, que le costó al Estado el equivalente a 35 % de un PIB anual. Como la macroeconomía real fue bastante estable en los noventa —con una demanda efectiva consistente con el PIB potencial y un tipo de cambio consistente con una cuenta corriente también sostenible—, los ingresos y gastos fiscales evolucionaron de manera similar. En cambio, con el contagio de la crisis asiática en 1999, la recaudación tributaria se contrajo fuertemente y la necesidad de gastos se elevó; sin embargo, subsistía en la autoridad la idea de efectuar gastos en la medida en que contaran con su correspondiente ingreso fiscal. La fuerte posición del Fondo Monetario Internacional (FMI) en esa posición reforzaba aquel enfoque de política fiscal1. El hecho es que, no obstante algunos gastos públicos reactivadores, el efecto recesivo de 1999 se prolongó en el tiempo. Tras una efímera reactivación, compartida por el conjunto de América Latina, siguió una acentuación de la brecha recesiva (brecha entre PIB potencial y PIB efectivo) en el 2001. En este año el Gobierno decidió instaurar desde el presupuesto de 2001 una política de balance fiscal estructural (BFE) que consistió en guiar su gasto efectivo según la evolución de los ingresos estructurales en vez de los efectivos de cada ejercicio presupuestario. Luego, en 2006, presentaría un proyecto al Parlamento para institucionalizar la aplicación del enfoque de BFE.

El artículo se desarrollará de la siguiente manera: la primera sección expone el concepto de BFE. La segunda recuenta los avances hacia un BFE registrados de manera informal antes de 2001, su implantación explícita por el Ministerio de Hacienda en 2001 y su culminación en la ley de responsabilidad fiscal en 2006; señala el carácter más bien neutro que contracíclico del enfoque adoptado. La tercera sección se focaliza en el episodio de 2009, que aplica un enfoque decididamente contracíclico. La sección 4 expone desviaciones procíclicas de la política fiscal en los años más recientes. La sección 5 presenta algunas conclusiones.

EL CONCEPTO DE BALANCE FISCAL ESTRUCTURAL

Las economías latinoamericanas han sufrido fuertes fluctuaciones cíclicas. El concepto del BFE reviste importancia clave dentro de un conjunto de políticas contracíclicas para enfrentar esas fluctuaciones.

Existen diversas variantes de BFE, pero el componente esencial lo constituye la cuantificación del balance a lo largo del ciclo económico. Este exige mantener una evolución del nivel de gastos permanentes consistente con la evolución del ingreso fiscal estructural; esto es, para cada ejercicio presupuestario se realiza una estimación del ingreso fiscal simulando que la economía se sitúa en un contexto de pleno empleo sostenible del capital humano y físico o PIB potencial (PIB*). Por consiguiente, cuando la economía se ha sobrecalentado, el fisco acumula ahorros, en particular en economías con sistemas tributarios dependientes del impuesto al valor agregado (IVA), que está asociado a la demanda interna antes que al PIB. En la medida en que no gasta la mayor recaudación, acumulará ahorros o reducirá pasivos. En períodos de enfriamiento, en cambio, hace uso de tales recursos o se endeuda para cubrir la merma de ingresos tributarios asociada a la menor actividad, manteniendo así estable la trayectoria del gasto. Esta norma involucra un contraste respecto de la fórmula convencional de someter el gasto a las fluctuaciones de los ciclos económicos y equilibrar cada año el presupuesto fiscal efectivo. Dada la volatilidad de los mercados internacionales comerciales y financieros, la recomendación neoliberal convencional ha demostrado ser procíclica.

Si las fluctuaciones en los términos del intercambio tienen incidencia importante sobre la recaudación fiscal, debiera estimarse la variación en el poder adquisitivo del PIB* de acuerdo con la tendencia de este o los principales productos de exportación. Como en Chile el precio del cobre tiene una significativa incidencia en los ingresos fiscales (entre 10 y 20 %), su precio tendencial, por lo menos desde los años sesenta, ha tenido un papel destacado en la política fiscal. En el nuevo enfoque de BFE tuvo un lugar explícito desde su comienzo en 2001.

Suponiendo determinada carga tributaria de una economía situada en el PIB potencial y una meta de balance estructural, al margen de gastos o ahorros extraordinarios que se decida efectuar, aquellos dos parámetros más la estimación de evolución del PIB* y del precio de las exportaciones principales deben definir la evolución del gasto público permanente o estructural. Una reforma tributaria, en cuanto eleve de manera permanente la recaudación, dada la meta del balance fiscal, implica un desplazamiento positivo de la curva de expansión del gasto fiscal y viceversa2.

La política fiscal debería formar parte de un paquete flexible de instrumentos y medidas; un antecedente cuantitativo determinante es el hecho de que en las economías emergentes el gasto fiscal es una proporción menor del PIB; en Chile ha fluctuado alrededor de un quinto de este. Por consiguiente, la política fiscal, por sí sola, suele no bastar para sostener los equilibrios macroeconómicos, que comprenden el gasto privado y su peso notablemente mayor que el fiscal en el PIB y la demanda agregada3.

Los países emergentes, con economías relativamente abiertas, son muy vulnerables a los altibajos del comercio y los mercados financieros internacionales, de modo que el exceso de confianza en una sola política macroeconómica, como la monetaria o la fiscal, puede conducir a resultados menos satisfactorios que los que cabe esperar de una combinación más equilibrada, compuesta de políticas fiscal, cambiaria y monetaria contracíclicas, complementadas por una regulación prudencial y contracíclica de los flujos de capitales y del sistema financiero interno.

EL ENFOQUE DE BFE EN CHILE

El gobierno del presidente Lagos implantó en 2001 una regla fiscal que opera con el concepto de balance estructural4. Desde el punto de vista teórico, esta metodología aísla la repercusión de las distintas fases del ciclo económico sobre las finanzas públicas, suministrando una visión de largo plazo de la situación fiscal en función de ingresos y de gastos, manteniendo una evolución del nivel de gastos permanentes determinado por una estimación de la evolución del ingreso tributario estructural o permanente5.

Es evidente que la responsabilidad fiscal no comenzó en Chile con la adopción de esta norma en 2001. En los primeros años de la dictadura, un déficit fiscal de dos dígitos en 1973 se transformó en un fuerte superávit en los años que precedieron a la gran crisis financiera de 1982; claro que con inversión en educación, salud e infraestructura notoriamente deprimidos. Luego, desde el retorno de la democracia en 1990, lo comprobaba el superávit fiscal con un promedio anual equivalente a cerca de 2 % del PIB registrado en el período 1990-19986 y con una sustantiva recuperación del gasto social con un alza real sobre 7 % anual en educación y salud: cada gasto permanente tenía de manera simultánea un ingreso permanente, norma que se logró imponer en las tramitaciones parlamentarias y en parte de la opinión pública. También se había ya consagrado el concepto de precio tendencia del cobre, hasta el punto de que el respectivo fondo de estabilización llevaba ya más de diez años de funcionamiento, reeditando así otro instrumento semejante instaurado por el Ministerio de Hacienda en cooperación con el banco central en la década del sesenta, abolido en la década siguiente, pese a su exitoso desempeño. Sin embargo, ahora fue una adopción formal, sistemática de este enfoque de estabilización, aunque sin pasar aún por el Parlamento.

La decisión se efectuó en circunstancias para las cuales resultó muy oportuna. En efecto, su puesta en vigencia ocurrió en el contexto caracterizado por una actividad productiva deprimida por el contagio en 1999 de la crisis asiática, por la necesidad macroeconómica de mantener entonces un déficit fiscal y por el triunfo electoral de un presidente militante de un partido de izquierda. El Gobierno le asignaba gran importancia al papel de las expectativas y credibilidad en la responsabilidad fiscal, en un contexto de déficit fiscal efectivo desde 1999. El mercado respondió de manera positiva y aceptó que el balance fiscal operara con un déficit efectivo, respaldado por un superávit estructural que se había fijado en 1 % del PIB*; el significativo superávit efectivo registrado entre 1990 y 1998 y la fuerte reducción de pasivos públicos en ese decenio, sin duda, contribuyeron a la credibilidad de los anuncios oficiales7. El lanzamiento ampliamente publicitado de esta regla fiscal representó un avance oportuno y eficiente, desde una perspectiva económica y política.

La aplicación de la nueva regla fiscal exige estimar algunas variables estructurales consideradas claves, entre ellas: a) la tasa de crecimiento del PIB potencial y b) el precio del cobre en el largo plazo. La cuantificación de ambas variables se realiza con insumos suministrados anualmente por dos comités independientes de expertos sobre el precio de tendencia del cobre creado en 2001 y del PIB potencial creado en 20028. Los miembros de los dos comités los nombra el Ministerio de Hacienda, con una cobertura político-técnica relativamente transversal y bastante estabilidad en su permanencia año tras año.

Luego, en 2006 —ya en circunstancias de elevado superávit fiscal, respaldado por un notablemente elevado precio del cobre— se procedió a institucionalizar de manera legal la regla estructural, cuya aplicación había estado hasta entonces supeditada a decisiones políticas y administrativas. La nueva ley, de Responsabilidad Fiscal, reforzó tanto la credibilidad como la transparencia de la política fiscal.

Esta positiva regla fiscal se acompañó, desde su comienzo en 2001, de rasgos que no le son inherentes, sino que constituyen opciones de aplicación. Mencionaremos tres: a) el nivel de un superávit de 1 % del PIB en el que se fijó la meta del balance estructural, ya mencionado; b) el grado más bien neutro antes que contracíclico de la regla y c) la forma de cálculo del PIB potencial o PIB tendencial.

Primero, una característica clave la constituyó el nivel en que se fijó el balance estructural. Durante los primeros años se estableció la meta de superávit equivalente a 1 % del PIB, con el propósito de asegurar la acumulación de activos con los cuales reducir los pasivos heredados de la crisis de la deuda de los ochenta y satisfacer los compromisos futuros del sector público, incluidas en particular las obligaciones contingentes derivadas de la garantía estatal en favor de las pensiones mínimas9. Otro argumento esgrimido para mantener el superávit estructural fue el déficit operacional que exhibía el banco central, a consecuencia de pérdidas derivadas del rescate del sistema bancario privado durante los años ochenta. Por último, como se acaba de exponer, en la dimensión política al principio le dio aceptabilidad a la prolongación de déficits efectivos mientras duraran las circunstancias recesivas.

Desde 2004, la persistencia del auge de los precios de las materias primas permitió varios años de cuantioso ahorro fiscal, hasta el punto de que el Ministerio de Hacienda pasó a constituirse en acreedor neto del mundo, con saldos crecientes en sus fondos de estabilización. Hacia el 2008 el Fondo de Estabilización Económica y Social (FEES, sucesor del Fondo de Estabilización de los Ingresos del Cobre, FEC), y el Fondo de Reserva de Pensiones (FRP) habían acumulado el equivalente al 13 % del PIB, en tanto que sustanciales amortizaciones de los pasivos fiscales los habían llevado a un monto ínfimo, gracias a las elevadas amortizaciones efectuadas con cargo a los excedentes fiscales registrados en esos años. El Cuadro 1 muestra la acumulación de los dos fondos establecidos en 2006, el FEES y el FRP y el reducido nivel de pasivos del gobierno central hacia el 2008. Su posición financiera era de acreedor neto en la suma de monedas extranjera y nacional.

El monto acumulado de fondos soberanos ya era más que suficiente para enfrentar eventuales shocks externos, en tanto que eran evidentes las insuficiencias del gasto fiscal para acelerar el desarrollo y reducir la desigualdad. La asignación a inversión pública para ese 1 % del PIB, aparte de un efecto macroeconómico estabilizador de una economía real que aún exhibía una brecha recesiva, podía contribuir a mejorar la calidad de la educación, capacitar a trabajadores y pequeños empresarios, promover la innovación, ampliar la infraestructura regional y fortalecer los incentivos para el financiamiento de largo plazo para las pequeñas y medianas empresas (pymes) y los empresarios emergentes, en una economía cuya recuperación aun transitaba por debajo de la capacidad productiva10. No obstante, las autoridades económicas decidieron durante varios años mantener la meta de superávit estructural de 1 %.

En consideración a la significativa mejora en las cuentas fiscales, y en presencia de un muy elevado precio del cobre, en 2007 el Gobierno le pidió a un grupo de expertos llevar a cabo una evaluación de la meta del balance estructural (Engel, Marcel y Meller, 2007). De ello resultó la decisión de rebajar la meta a 0,5 % del PIB en 2008, año en que se puso en marcha una importante reforma de pensiones sin una contraparte de nuevos ingresos tributarios permanentes. Ante el contagio proveniente de la crisis global, la meta de superávit estructural se redujo a cero para el 2009. Entonces, Chile se desplazó de un enfoque más bien neutral en función del ciclo económico a uno marcadamente contracíclico, como se expone en seguida.

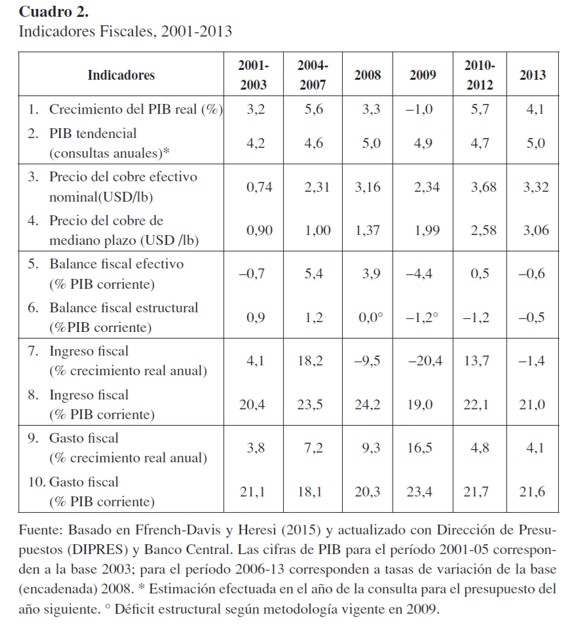

Segundo, la regla estructural permitió mantener un nivel de gasto consistente con la estimación de las tendencias del PIB en el medio plazo. Ello resultó positivo para la reducción de los desequilibrios de la economía real en el marco de la brecha recesiva imperante en el trienio 2001-2003, ante una contracción de la recaudación fiscal. El objetivo de un superávit estructural cercano a 1 % resultó consistente con el déficit efectivo de 0,7 % que se registró en esos años (Cuadro 2). En contraste con la receta neoliberal, la regla estructural permitió mantener el gasto fiscal tendencial, pese al debilitamiento de la recaudación tributaria; sin embargo, no llegó a incluir de manera formal una expansión del gasto mayor, contra-cíclica, para compensar los efectos de la recesión. Evitó que una contracción del gasto fiscal acentuara la brecha recesiva, pero no procuró compensar parte de la caída del gasto privado11. Por consiguiente, se tradujo en una política fiscal más bien neutra respecto al ciclo económico —mantener la tendencia del gasto fiscal—, insuficiente para que se considerara propiamente contracíclica. No obstante, esa estabilidad neutra en lo macro- tiende a mejorar la calidad del gasto en lo micro-, pues evitan los stop-and-go típicos de las políticas fiscales procíclicas.

Sin embargo, algún gasto contracíclico llegó a ejecutarse, sobre todo en la forma de planes ocupacionales de emergencia12. El programa específico para la absorción de la cesantía, que hasta entonces había requerido aprobación anual en el marco de la respectiva Ley de Presupuesto, se tornó permanente en virtud de la Ley de Responsabilidad Fiscal, la cual estipula los objetivos, condiciones y financiamiento de esta herramienta, disponibles en los niveles nacional, regional y comunal. Así, el programa de empleos de emergencia puede activarse cuando el promedio de la tasa nacional de desempleo en determinado trimestre móvil, medida por el INE, exceda el promedio de los cinco meses anteriores o cuando llegue a 10 % de la fuerza de trabajo.

Tercero, la definición del concepto "PIB potencial" resulta clave para aplicar un enfoque de balance fiscal estructural. Se lo puede definir como la frontera productiva o PIB* o como el PIB de tendencia (PIBt). El primero equivale al máximo nivel sostenible de producción en cada momento del tiempo, dadas las fallas estructurales que tenga entonces, pero con una demanda efectiva consistente con la capacidad productiva disponible y un tipo de cambio "de equilibrio de la cuentacorriente". En efecto, en economías caracterizadas por la inestabilidad, el PIB efectivo puede situarse de manera sustancial por debajo del PIB*, en tanto que solo de manera excepcional se posiciona por encima, lo que configura una asimetría trascendente para las políticas macroeconómicas. En cambio, el PIBt se define como el nivel de producción compatible con un uso "normal" (en términos estadísticos) de los insumos productivos; esto es, el valor tendencial es un "promedio" de los niveles efectivos, lo que supone brechas simétricas; las desviaciones positivas son iguales a las negativas.

Por tanto, el tema central consiste en establecer cuál es el concepto relevante para calcular las cuentas fiscales estructurales: ¿el máximo alcanzable o el producto tendencial? La metodología del Ministerio de Hacienda optó en forma explícita por el segundo concepto. Sus argumentos fueron, primero, que el PIBt constituía la más convencional de las metodologías de "la profesión" y que, por otra parte, la característica de simetría entre las brechas positivas y las negativas del PIBt, que es impuesta por la metodología adoptada, maximizaba la transparencia y aminoraba los riesgos de falta de credibilidad (Dipres, 2002)13.

Como es obvio, las estimaciones respecto del PIBt incluyen por lo general las intensas recesiones que ha sufrido la economía chilena. Por ende, en este caso específico el promedio del PIBt se mueve por debajo del PIB*, de manera que la información que suministra para diseñar políticas contracíclicas resulta sesgada, subestimando el potencial productivo disponible y la recaudación tributaria estructural. En consecuencia, no obstante el evidente progreso respecto a equilibrar de manera periódica el balance efectivo, la desventaja de utilizar la medición "tendencial" reside en el debilitamiento de las políticas contracíclicas. En efecto, si la política macroeconómica procura alcanzar el PIBt y se detiene en ese punto, redunda en la manutención de una brecha respecto del PIB*, en detrimento de la formación de capital y del empleo.

Ahora bien, si durante un período relativamente prolongado la economía cae por debajo de la tendencia estimada (como en todo el quinquenio 1999-2003)14, el ritmo de crecimiento tenderá a debilitarse todavía más, dando origen a una reducción espuria de la brecha productiva (por efecto "disminución de la altura de la vara") y, por ende, debilita al conjunto de las políticas contracíclicas. Así pues, cuando las políticas monetaria y fiscal se supeditan a la trayectoria del PIBt, en lugar del PIB*, el resultado es una "profecía autocumplida" que suele deprimir la futura frontera productiva. La Gráfica 1 muestra una estimación de PIB* y del PIBt para el período 1996-2006, con equilibrio macroeconómico entre demanda agregada y PIB* entre 1996 y 1998 y brecha recesiva entre 1999 y 2006.

En cada año, con los antecedentes recibidos de los dos comités asesores, el Ministerio de Hacienda reestimaba la variación del PIB tendencial del siguiente año presupuestario y el gasto fiscal estructural, pero también la serie de PIBt para años futuros y la serie histórica. La Gráfica 2 muestra con nitidez como, entre 2006 y 2009, en cada ejercicio presupuestario se reestimaba a la baja la serie temporal de PIBt cuando la economía estaba con una brecha recesiva; eso comprueba su sesgo procíclico y depresor del futuro. En la Gráfica 2 se incluyó también la serie estimada por el Ministerio en 2012, cuando la economía operaba alrededor del PIB*. Es ilustrativo que la curva de evolución del PIBt se situó claramente sobre la de 2009, reestimando al alza las cifras de años anteriores y las de los futuros.

En nuestra opinión, ello comprueba que la metodología en boga suele tener un sesgo procíclico. Dada la asimetría entre la magnitud limitada en que el PIB efectivo puede exceder el PIB* y la elevada magnitud en que puede situarse por abajo, el sesgo del PIB tendencial tiende a ser depresor del crecimiento potencial. Por el contrario, las proyecciones para los cinco años siguientes, que efectúan los miembros del comité de PIBt en cada reunión anual, cuando esta se realiza en coyunturas de auge, como en 2010-12, tienden a ser sobreoptimistas del crecimiento futuro, lo que ha más que compensado aquella causa de subestimación del PIB*. Ello ha implicado que, después del peak de 2007, entre 2010 y 2013, el crecimiento acumulado del PIB efectivo haya sido 7,6 puntos inferior a la estimación de aumento del PIBt (ver cuadro 2, comparar líneas 1 y 2)15.

Cabe relievar que, con frecuencia, en los ejercicios anuales las autoridades han introducido cambios en la metodología (Velasco et al., 2010), los cuales han aminorado las diferencias del PIBt respecto del PIB*. Además, antes y después del 2001, la aplicación práctica fue experimentando otras modificaciones y perfeccionamientos, por ejemplo, respecto al tratamiento del precio del cobre, importante fuente de ingresos fiscales. El Fondo de Estabilización del Cobre captaba solo los altibajos de los ingresos percibidos por la empresa pública Codelco. Pero las fluctuaciones de la cotización del cobre repercuten también sobre los tributos que pagan los productores privados16. En 2005, la capacidad estabilizadora del BFE se vio reforzada en lo que respecta a las repercusiones de las fluctuaciones del precio del cobre. Ahora comprendió el efecto fiscal tanto por los ingresos de Codelco como por la tributación de las diez mineras privadas principales. Lo que se estabilizó no es el ingreso de las mineras, sino el impacto de la evolución del precio sobre los ingresos fiscales (compárense, por ejemplo, Dipres, 2002 y Dipres, 2009).

En síntesis, la política fiscal en Chile ha evolucionado en las últimas dos décadas a fin de conciliar disciplina, transparencia y correcto manejo macroeconómico. La regla de BFE, no obstante la insuficiente intensidad de sus efectos contracíclicos, ha servido para eludir el sesgo convencional procíclico y para mantener estabilidad en la evolución del gasto público. A medida que el concepto de presupuesto estructural fue ganando credibilidad, se facilitó la introducción de mejoras y de espacios de discrecionalidad para, a modo de ejemplo, permitir una reacción contracíclica de una gran intensidad expansiva ante la recesión de 2009, en un contexto favorable de sustentabilidad fiscal.

LA RESPUESTA CONTRACÍCLICA ANTE EL CONTAGIO DE LA CRISIS GLOBAL EN 2008 Y 2009

Gracias a ese progreso fiscal formal y a un alza notable del precio del cobre desde 2004, la crisis global encontró a Chile con un Ministerio de Hacienda que se había convertido en acreedor neto del resto del mundo y con un cuantioso saldo líquido en sus fondos de estabilización, aspectos favorables de crucial importancia para ejecutar efectivas políticas nacionales contracíclicas.

Desde finales de 2008, la política fiscal se constituyó en la principal fuerza compensadora de los shocks externos negativos17. El Gobierno aceleró sus desembolsos en 2008, con un alza del gasto fiscal de 2 puntos porcentuales como proporción del PIB, a pesar de la caída de 9,5 % de sus ingresos; luego, en el 2009, lo elevó otros 3 puntos, para situarlo en 23,4 % del PIB. Ello, no obstante una caída adicional de 20,4 % de sus ingresos: la contracción de los ingresos fiscales la encabezó el colapso del precio del cobre: de USD 4,00 la libra a comienzo de 2008 a USD 1,4 a final de año. A pesar de que los ingresos fiscales caían, se abrió espacio para mayor gasto, con un déficit transitorio en las cuentas estructurales, gracias a la sólida posición acumulada en los últimos años. El Cuadro 2 presenta la evolución de una serie de variables fiscales. Se destaca la evolución de los fondos soberanos y su utilización contracíclica en el curso de 2009.

El Gobierno hizo amplio uso de los instrumentos que había construido de forma responsable en los años previos, para llevar a cabo una política fuertemente contracíclica, progresiva, proempleo y procrédito. En efecto, dadas las notables alzas del precio del cobre desde 2004, la regla de superávit estructural había permitido acumular un total equivalente a 27 % del PIB en superávits fiscales, reducir intensamente sus pasivos y alcanzar una elevada liquidez en sus fondos soberanos. En ese contexto de responsabilidad, durante la recesión de 2008-2009, había amplio espacio para la acción pública contracíclica mediante mayores gastos y reducciones de impuestos.

Ante los efectos recesivos en 2008 y 2009, se intensificaron esfuerzos para mejorar y extender el sistema de pensiones por medio de la reforma previsional puesta en marcha en 2008, antes que estallara la crisis18. En el ámbito laboral, se instauró un subsidio a la contratación de jóvenes de bajos recursos. En obras públicas y vivienda se aumentó de manera significativa la ejecución de proyectos en ambos años. La principal empresa estatal, la cuprera Codelco, se capitalizó en el equivalente a 0,6 % del PIB para financiar sus proyectos de inversión. Así mismo, el Gobierno elevó el capital del Banco Estado (banco estatal) en un 50 %; esta medida permitió estimular la entrega de créditos a los pequeños y medianos empresarios y a personas de sectores medios; con ello, el Banco Estado logró un desempeño contracíclico frente al típico comportamiento inicial procíclico de la banca privada frente al contagio recesivo.

En cuanto a los impuestos, la autoridad redujo de manera transitoria algunos impuestos en sectores clave, como combustibles, créditos y pymes; en particular, se eliminó de manera temporal el impuesto de hasta 1,2 % que regía para las operaciones de crédito; de esta manera se procuró disminuir los costos del crédito para las empresas durante el período recesivo. Por consiguiente, a la caída de recaudación de ingresos tributarios por la contracción que sufría la actividad económica se agregó la reducción de tasas con un efecto adicional estimado en 1,4 % del PIB.

En el curso del año 2009, de forma gradual, los efectos del fuerte shock externo negativo fueron compensados por el creciente estímulo positivo de las políticas internas enfocadas en moderar los efectos adversos en el crecimiento y los indicadores sociales. Ya en el último bimestre de 2009 predominó el impulso reactivador, con una recuperación de la actividad económica interna, que pasó de una llanura negativa de -3,1 % (en el primer semestre de 2009) a una positiva cercana al 4 %.

El déficit fiscal efectivo de 2009 se situó en 4,4 % PIB, en tanto que el balance estructural, según la medición oficial de ese año, alcanzó un déficit de 1,2 % del PIB. El Gobierno no consideró que la reducción de tasas tributarias transitorias implicara una merma de ingresos estructurales (Velasco et al., 2010). Ello nos parece correcto, coherente y eficiente, desde el punto de vista de la búsqueda de los equilibrios de la macroeconomía real. La rebaja tributaria secundó de forma eficaz el fuerte aumento del gasto fiscal en 2008 y 2009.

Sin embargo, estos ajustes tributarios contracíclicos, transitorios según la autoridad, fueron objeto de polémica. En los años precedentes, el ajuste de las cifras para los efectos de medición del balance estructural se había concentrado en ajustes contracíclicos que se fueron perfeccionando, como ya se expuso, con adición, por ejemplo, de la tributación de las diez principales empresas mineras y de las exportaciones de molibdeno, pero no se habían registrado reformas tributarias significativas. En el período 2008-2009 las rebajas transitorias fueron significativas —el mencionado 1,4 % del PIB—; por consiguiente, se trataba más bien de un presupuesto con ingresos solo ajustados por cambios cíclicos tales como variaciones de la brecha recesiva y del precio del cobre. Con ocasión de la reacción ante el contagio de la deuda, se agregaron cambios tributarios y de gastos directamente contra-cíclicos.

El nuevo gobierno, asumido en el 2010, nombró una comisión asesora para que revisara el diseño y la ejecución de la regla de balance estructural. La comisión recomendó considerar los cambios del sistema tributario y otros ajustes, efectuados con carácter transitorio por la anterior autoridad, como parte del balance estructural, con lo cual situó la estimación del déficit de 2009 en 2,9 % del PIB (Corbo et al., 2011)19; no obstante, la comisión recomendó considerar el establecimiento de cláusulas de escape para enfrentar emergencias. Un documento dirigido por el nuevo ministro de Hacienda reiteró la cifra de 2,9 % (Larraín y Costa, 2011, Anexo 2).

La brecha recesiva aún existente en el 2008 más la caída de 1 % del PIB efectivo en 2009 —menos la destrucción de PIB potencial provocada por el fuerte terremoto del 27 de febrero de 2010— implicaron un significativo espacio, aún disponible, para aumentos del PIB efectivo en base a recuperación, más allá de la generación de nueva capacidad o PIB potencial en los años siguientes (Ffrench-Davis, 2014, cap. X).

REACTIVACÓN DE LA ECONOMÍA CON DETERIORO FISCAL, 2010-2013

La reutilización de capacidad se efectuó rápidamente entre 2010 y 2012, situándose prácticamente en el techo productivo en 2012-2013. Es indudable que el tránsito persistente desde la brecha recesiva hasta una cercanía al PIB potencial refleja, de manera positiva, un equilibrio macroeconómico esencial. Pero estos equilibrios incluyen otras dimensiones cruciales: además de inflación bajo control, incluyen balances externo y fiscal sostenibles y funcionales para un crecimiento vigoroso del PIB potencial.

En consecuencia, el positivo cierre de la brecha recesiva, para no conducir a un nuevo ajuste recesivo o crisis, requiere que durante el progreso hacia el pleno empleo se logre una convergencia del conjunto de balances macroeconómicos. En ese sentido, la tasa de inflación fue notablemente moderada, reflejando una significativa estabilidad del nivel de precios, aun después de corregir por el impacto de una apreciación cambiaria excesiva. En contraste, ello no fue el caso de los balances externo y fiscal. No se cumplió con mantener balances sostenibles entre la capacidad de producción de exportables y demanda por importaciones; entre gastos fiscales permanentes e ingresos fiscales estructurales; entre evolución de la demanda agregada y PIB potencial. Se acentuaron los efectos negativos de la apreciación cambiaria, ya presentes desde 1999 y se consolidó, injustificadamente en la nueva coyuntura —dada la creciente desaparición de la brecha recesiva— un desequilibrio entre gasto fiscal permanente e ingresos públicos estructurales.

En 2013, la economía nacional se encontraba con la brecha recesiva agotada, sin el espacio que la reutilización de la capacidad productiva ofrece para ocultar o moderar los efectos del desequilibrio fiscal. El gasto fiscal contracíclico de 2008-2009, evidentemente recomendable ante el contagio de la crisis internacional, no se "normalizó" durante el curso de este cuatrienio. Es efectivo que después de un salto del gasto en 2010, plenamente justificado por el desafío de la reconstrucción postsismo y la brecha recesiva existente, los desembolsos fiscales crecieron más lento que el PIB en 2011-2013. Sin embargo, lo hicieron sobre la base elevada de 2010, con ajustes tributarios notoriamente insuficientes para financiar en forma sostenible el gasto permanente en operación. El desequilibrio estaba ocultado por el hecho de que el precio del cobre se mantenía muy elevado (Cuadro 2 ), financiando la cuenta corriente y la cuenta fiscal. No hay un cambio estructural respecto del gobierno anterior, sino una continuación del impulso reactivador, en circunstancias que la nueva coyuntura ameritaba un ajuste sustancial de la política macroeconómica. En mi opinión, no reprimiendo el nivel del gasto público, sino habiendo avanzado hacia una reforma tributaria profunda, que recaudara más y progresivamente.

Los desequilibrios los ilustra el Cuadro 3. Tomamos como año base el 2007, antes de los efectos distorsionadores del contagio de la crisis global. En el sexenio 2008- 2013, el PIB se elevó 26 %, un 3,9 % anual (fila 1), en contraste con el el 52 % de incremento del gasto fiscal, un 7,3 % anual (fila 2)20. El ingreso fiscal no cuprero creció 36 %, más que el PIB, gracias a que el gasto interno se elevó más que el PIB merced a que la recaudación del IVA (en términos simples, un impuesto al gasto) se beneficiaba del exceso del gasto por sobre la producción21.

Suponer cotizaciones del cobre permanentemente tan altas como las de 2010-2013 es extremadamente riesgoso, y las estimaciones de cotización tendencial se fueron acercando a ellas (Cuadro 2)22. En contraste, por ejemplo, el Consejo Minero había informado de un estudio con un precio del orden de USD 2,70 por libra y el Banco Central hizo ejercicios ilustrativos, uno en 2011 con USD 2,60 y otro en 2012 con USD 2,80; en un movimiento prudente, fue reduciendo sus estimaciones del precio efectivo para 2013 de USD 3,50 a USD 3,30, para 2014 de USD 3,40 a USD 3,05 y para 2015 a USD 2,90. Cabe subrayar, por su relevancia, que lo usual es que el ajuste real del precio internacional no converja asintóticamente al equilibrio, sino que rutinariamente se pase de largo a niveles deprimidos para, después de un plazo más bien extenso, recuperarse y volver a pasarse de largo en la otra dirección. Por eso es tan importante mantener un fondo de estabilización que sea más efectivamente contracíclico que el actual.

El mayor gasto fiscal y en importaciones se ha cubierto con los ingresos provenientes del cobre23. De hecho, se ha creado una peligrosa dependencia de su elevado precio. Por consiguiente, parte de nuevos gastos sociales —como un aumento del beneficio posnatal, la reducción o eliminación de un impuesto de 7 % a algunas pensiones y diversos bonos progresivos— se han financiado con ingresos transitorios como lo son parte de la recaudación proveniente de Codelco y la minería privada; evidentemente, los gastos permanentes ya en aplicación requieren una reforma tributaria sustantiva, más allá de un aumento de la recaudación para financiar nuevos gastos futuros24.

Cabe destacar que el fondo de estabilización aparecía acumulando fondos hasta el 2013 (Cuadro 2 ), a pesar de que el presupuesto fiscal registraba un déficit efectivo de 0,6 % del PIB. La aparente contradicción se resuelve al examinar qué ha sucedido con otros activos de la Tesorería Nacional y con sus pasivos. El Cuadro 2 provee la evidencia aclaratoria. La reposición de fondos soberanos en 2010-2013 tiene como contrapartida un deterioro de las otras dos partidas mencionadas; en particular, los pasivos experimentaron un alza notable, triplicándose entre el 2009 y 2013. De tal manera que después que la Tesorería fuera un acreedor neto por varios años, desde 2012 se transformó en deudor neto.

En resumen, en el 2013, la economía chilena exhibía desequilibrios macroeconómicos fiscales y comerciales, que con alta probabilidad deberían ser corregidos en los años siguientes.

REFLEXIONES FINALES

Analizada en su conjunto, la experiencia chilena revela la importancia de: a) la introducción del balance estructural como principio orientador de la política fiscal; b) el valor del aprendizaje en el diseño de políticas que prestan atención a las especificidades locales incorporando componentes efectivos contracíclicos; c) minimizar los sesgos procíclicos de las estimaciones del PIBt y del precio del cobre.

Desafíos cruciales para el futuro son el logro de una mejor comprensión de los efectos macroeconómicos de la política fiscal sobre la actividad productiva, los precios y la determinación de la tasa de cambio. Un problema específico consiste en cómo lograr que el manejo del ahorro público contribuya de manera eficiente tanto a la política macroeconómica de corto plazo como a la consecución del desarrollo incluyente en el largo plazo.

El avance en materia de política fiscal (que solo cubre algo más de un quinto de la demanda interna) debe ir de la mano de un mejoramiento de la capacidad contracíclica en la gestión del resto de la demanda agregada y del tipo de cambio; ambos se han tornado muy inestables con el cambio de enfoque macroeconómico adoptado desde 1999. Chile registró en los años noventa una exitosa experiencia en materia de regulaciones contracíclicas sobre la afluencia de capitales financieros desestabilizadores y administración de la flexibilidad cambiaria; esa política fue reemplazada, desde 1999, por la apertura de la cuenta de capitales y la liberalización del tipo de cambio, con consecuencias definidamente procíclicas para la economía real. El aprovechamiento de esas lecciones —positivas unas y negativas otras— constituye un requisito, si se pretende fortalecer una estrategia de desarrollo que concilie un crecimiento económico sostenido con una reducción de la desigualdad. La gran diversidad de resultados económicos exhibidos en distintos períodos —crecimiento del PIB efectivo de 2,9 % entre 1973 y 1989, de 7,1 % entre 1990 y 1998 y de 3,9 % entre 1999 y 2013— constituye un antecedente que no debiera ignorarse. La macroeconomía neoliberal —con cuenta de capitales abierta y tipo de cambio libre sin flexibilidad administrada— suele resultar mediocre tanto en crecimiento como en equidad.

Las características formales de la regla chilena implicaron una política fiscal neutra con respecto al ciclo económico, progreso evidente en comparación con la norma procíclica tradicional que procura equilibrar período tras período el presupuesto fiscal efectivo. Para disponer de una política fiscal macroeconómica más eficiente se requiere ir más allá de desviaciones menores respecto de la neutralidad. Es preciso avanzar con decisión hacia un enfoque contracíclico, como se hizo en el transcurso de 2009, cuando el país se vio enfrentado al contagio de la crisis global. Ello implicaría un viraje hacia gastos y tributos efectivamente contracíclicos. Las dosis de cada componente deberían asociarse a la eficacia esperada de los cambios tributarios vis-à-vis con los ajustes en el gasto y las estimaciones de insuficiencias o excesos vigentes de cada uno de ellos.

En efecto, la selección de los instrumentos fiscales para ejecutar las políticas contracíclicas, en el auge y en la contracción, debe estar presidida por el pragmatismo (Stiglitz, Ocampo, Ffrench-Davis, Nayyar y Spiegel, 2006). Durante los períodos de auge, por ejemplo, es probable que la reducción del gasto público resulte insuficiente para compensar el exceso de gasto en que, por la afluencia de capitales externos, incurra el sector privado. A su turno, el alza de los impuestos puede afectar en forma directa a los agentes que exhiben mayor propensión al gasto y propagar entonces los efectos de esta medida a los diferentes sectores productivos. En cambio, cuando la economía se encuentra en una fase de contracción, el alivio de la carga tributaria puede resultar débil o estéril en un contexto macroeconómico deprimido, en el que el sector privado se muestra renuente a consumir e invertir. En este escenario, el gasto público en el sector no transable puede erigirse en el instrumento más eficaz, por ejemplo intensificando las obras públicas en caso de que el desempleo sectorial sea alto.

Esa conclusión se refuerza al considerar la reducida carga tributaria imperante en Chile (18 % del PIB)25 y el déficit de inversión en obras públicas, educación e innovación. Por ello, también sería recomendable un tratamiento asimétrico: por ejemplo, aumentar la inversión pública y subsidios al empleo en circunstancias recesivas y elevar los impuestos sobre el gasto y el crédito en los períodos de auge.

A causa de la metodología adoptada durante años de brechas recesivas o expectativas negativas, se ejecutaba una política fiscal con un PIBt sistemáticamente menor que el PIB potencial. Ello desalentaba la formación de capital y el empleo, pero contribuyó a controlar con mayor fuerza la inflación y ha sido funcional para el enfoque dominante de metas de inflación, pero negativo para el desarrollo y su modesto 3,9 % de crecimiento promedio anual del PIB desde 1999. Tales políticas deberían reformarse de modo de llevar, de manera sostenida, la actividad económica más cerca del nivel del PIB potencial mejor estimado.

NOTAS AL PIE

1 Rondaba el fantasma de la hiperinflación de años recientes en los países vecinos de Chile, asociada a intensos déficits fiscales. En 1990 la inflación promedio de América Latina había alcanzado un 1.665 % (Cepal, 2010).

2 Hay, sin duda, muchas variantes relevantes de este recuento simplificado; véanse, por ejemplo, Perry, Servén y Suescún (2008), Marcel (2010a) y Martner, Podesta y González (2013). Nos concentramos en rasgos del grado de ciclicidad de la regla chilena para subrayar si ha contribuido al crecimiento del PIB y su estabilidad real.

3 Por ejemplo, la grave crisis de 1982, cuando el PIB de Chile se contrajo 14 %, se registró luego que el fisco tuvo un superávit significativo por varios años.

4 El anuncio inicial lo hizo el presidente de la República en 2000, para empezar su ejecución en el diseño del presupuesto fiscal de 2001. Sin embargo, recién en Marcel Tokman, Valdés y Benavides (2001), documento publicado por la Dirección de Presupuestos del Ministerio de Hacienda (Dipres), se describen las características básicas de la regla fiscal chilena. Tapia (2003) aborda las implicancias macroeconómicas de este instrumento y propone una serie de ajustes para fortalecer su potencial contracíclico. Los ajustes introducidos con posterioridad se abordan, entre otros, en Marcel (2010b), Velasco, Arenas, Rodríguez, Jorratt y Gamboni (2010), Parrado, Rodríguez y Velasco (2012) y Corbo, Caballero y Marcel (2011). Un análisis de la experiencia se desarrolla en Frankel (2013). Ffrench-Davis (2010) aborda, en particular, la insuficiente fuerza contracíclica de la regla.

5 Dado que los shocks por concepto de fluctuaciones de los términos del intercambio han sido intensos, el fondo de estabilización debería procurar estabilizar no solo el gasto público, sino también la oferta de divisas. Para la consecución de esta dupla de metas contracíclicas resulta esencial la coordinación efectiva entre el Ministerio de Hacienda y el banco central. Si bien el gasto fiscal ha exhibido una estabilidad destacable, no puede decirse lo mismo del tipo de cambio y de la demanda agregada.

6 Un 4,9 % de un PIB anual (poco más de un cuarto del superávit fiscal acumulado entre 1990 y 1998) correspondió a captación del Fondo de Estabilización del Cobre (FEC). Ello permitió prepagar deuda pública externa. Así, el Estado recuperó capacidad de endeudamiento para enfrentar eventuales caídas del precio del cobre y recesiones importadas com o la asiática. El FEC contribuyó a poner en ejecución el balance estructural.

7 El recurso a una política fiscal contracíclica supone como prerrequisito cuentas fiscales solventes previamente o su inicio en circunstancias con superávit fiscal efectivo.

8 Los dos comités consultivos entregan cada año una estimación de la trayectoria del precio del cobre e insumos (tasa de inversión bruta, variación de la fuerza de trabajo y de la productividad total de factores) para estimar el PIB potencial o de tendencia para el siguiente ejercicio presupuestario; para evitar el típico "sesgo del punto final", a los miembros del comité se les pide que entreguen proyecciones para el año en curso y los siguientes 5 años. El precio del cobre es la variable que se utiliza para estimar el ingreso fiscal "estructural" por concepto de utilidades de Codelco hasta 2005 y de Codelco más la tributación de las diez principales empresas mineras privadas después de ese año; opera como un continuador del fondo de estabilización de los ingresos del cobre. Respecto al PIB, el comité respectivo nació como Comité del PIB Potencia (Dipres, 2002). Al poco tiempo pasó a llamarse Comité del PIB Tendencial, por argumentos de que la metodología utilizada en vez de PIB* estimaba un PIB tendencial (Tapia, 2003). Es interesante que la gran mayoría de las evaluaciones no considera el significativo cambio analítico y empírico que ello implica; retomamos el tema más adelante.

9 La reforma previsional impuesta por la dictadura en 1981, que reemplazó un sistema de reparto por uno de capitalización, privatizó las contribuciones pero mantuvo el pago público de las pensiones existentes. Además, estableció un compromiso fiscal de "un bono de reconocimiento" por los años acumulados en el sistema de reparto y de "completar" una pensión mínima cuando los fondos acumulados en la cuenta privada del jubilante no resultaran suficientes. El costo fiscal neto fue del orden de 4 % del PIB entre 1981 y 2000. Véanse detalles en Uthoff (2001).

10 Un tema conexo es el de la carga tributaria y su composición. Al respecto, tres problemas que aparecen hoy como prioritarios son la necesidad de desmantelar las exenciones de claro carácter regresivo, combatir la evasión y elevar la tributación del patrimonio y el capital. Ello exige entregar nítidas señales a los contribuyentes, en el sentido de que se avanza a paso firme hacia un uso cada vez más transparente y eficiente de la recaudación tributaria.

11 La tasa de inflación permanecía en su mayor parte bajo la meta del banco central, en tanto que el desempleo y la brecha recesiva entre PIB* y PIB efectivo eran significativos y deprimían la formación de capital privado (Ffrench-Davis, 2014, cap. IX).

12 Hubo un aumento de los programas de empleos de emergencia. Este y otros gastos de carácter contracíclico explican que el superávit fiscal estructural promediara 0,9 % del PIB entre 2001 y 2003, inferior a la meta de 1 %, mientras que el déficit efectivo promedió el ya mencionado 0,7 % del PIB.

13 Cabe señalar que las metodologías modales, con filtros convencionales, como el de Hodrick-Prescott, incorporan en sus series estimaciones de varios años hacia el futuro, con objeto de evitar el sesgo asociado a los "años finales" de las series históricas. Claro, los años venideros no responden a estimaciones "puramente objetivas" y su estimación puede resultar procíclica.

14 En ese largo quinquenio el crecimiento efectivo del PIB fue de 2,6 %, después de un crecimiento sostenido de 7,1 % entre 1990 y 1998 (French-Davis, 2014). La estimación del PIB tendencial fue de 4,2 % para el período 2001-2003, según las proyecciones efectuadas en cada consulta para el presupuesto del año siguiente; la cifra se redujo a 4 % por las revisiones a la baja efectuadas cada año posterior, como lo ilustra la Gráfica 2.

15 En los recientes 15 años, la economía se habría situado cerca del PIB* solo en 2007 y 2012-13, y con intensa inestabilidad de las importaciones y del tipo de cambio real, en tanto que permaneció cerca del PIB* en todos los años1991-98.

16 El total de las utilidades de Codelco, en general, se ha transferido a la Tesorería Nacional. Este asunto ha sido materia de debate, en particular en los últimos años, en que el presupuesto fiscal ha acumulado un voluminoso excedente gracias a los recursos provenientes de las utilidades de Codelco, compañía que, al mismo tiempo, debía endeudarse en el exterior para financiar sus inversiones. En 2008 el Ministerio de Hacienda la autorizó para que retuviera una fracción de sus utilidades después de impuestos para reinvertirlo en su desarrollo productivo, retención que en 2009 se elevó a USD 1.000 millones.

17 La llegada del contagio y las respuestas de políticas contracíclicas de Chile las tratamos en Ffrench-Davis y Heresi (2015).

18 A la reforma de 1981, de reemplazo del sistema de reparto por un sistema de capitalización individual, en 2008 se le agregó un sustantivo pilar solidario. Con ello, la regresividad que implicaban las cuentas individuales que recogían la precariedad del mercado laboral se compensó en parte con el pilar solidario financiado por el Estado.

19 Dipres preparó un interesante cuadro, que la comisión reprodujo, que contiene estimaciones del balance estructural bajo la metodología vigente en cada año, en 2009 y la recomendada por la comisión (Corbo et al., 2011, p. 89, cuadro 1). En este informe y en varias otras evaluaciones no se aborda la estimación del PIB*, tema que estimamos crucial corregir. En cambio, sí hay más cobertura de diversas estimaciones de la muy relevante elasticidad ingreso de la recaudación tributaria, del tratamiento de los intereses de los fondos soberanos y de la institucionalidad de la regla fiscal.

20 A su vez, en expresión de otro desequilibrio macroeconómico, el quantum de las importaciones creció 46%.

21 Dado que el sistema tributario chileno es muy dependiente del IVA, la recaudación crece significativamente más que el PIB cuando se eleva el déficit externo (igual al PIB menos el gasto interno), como aconteció en 2010-2013; las importaciones están afectas al IVA.

22 La evolución ascendente del precio efectivo era seguida, de manera que me parece muy procíclica, por incrementos de la estimación del precio tendencial del cobre que se utiliza para medir el balance estructural. En 2013 se estimó en USD 3,06 la libra; a mediados de 2015 el precio efectivo fluctuaba alrededor de USD 2,50 , aparentemente aún lejos del piso cíclico.

23 Los ingresos tributarios provenientes del cobre dependen en mucho del precio del mineral y de los costos de producción. El resto de la recaudación depende del PIB o del gasto interno y tiene una elasticidad respecto al PIB que promediaba del orden de 1,17 (Rodríguez et al., 2009).

24 Un ajuste tributario menor se efectuó en 2012, con un rendimiento neto de cerca de un décimo del provisto por la reforma de 1990; incluyó un aumento permanente de 17% a 20% del impuesto a las utilidades de las empresas; ese aumento se había establecido transitoriamente para financiar los gastos de reconstrucción. Aproximadamente un tercio de ese aumento se le reintegra a las personas naturales al hacer su declaración anual del impuesto a la renta. Se redujo el impuesto progresivo a la renta de las personas naturales (es pagado por menos de un quinto de la fuerza laboral), se disminuyó el impuesto al crédito (menos de 2% de los deudores bancarios mantiene el 82% del stock de crédito), e introdujo un reintegro tributario en el impuesto a la renta por ciertos gastos en educación privada.

25 Incluyendo el financiamiento provisto por otros ingresos —tales como las utilidades de Codelco—, el gasto fiscal del 2013 se elevó a 21,6 % del PIB (en precios corrientes).

REFERENCIAS

[1] Comisión Económica para América Latina y el Caribe (Cepal) (2010). La hora de la igualdad: brechas por cerrar, caminos por abrir. Santiago: Naciones Unidas.

[2] Comité Técnico Interinstitucional (2010). Regla fiscal para Colombia. Bogotá: Banco de la República-Ministerio de Hacienda y Crédito Público- Departamento Nacional de Planeación.

[3] Corbo, V., Caballero, R., Marcel, M. et al. (2011). Propuestas para perfeccionar la regla fiscal. Informe final del Comité Asesor. Santiago: Ministerio de Hacienda.

[4] Dirección de Presupuestos (Dipres) (2002). Metodología de cálculo del PIB potencial. Santiago: Ministerio de Hacienda.

[5] Dipres (2009). Metodología de cálculo del PIB tendencial y Acta del Comité de PIB Tendencial. Santiago: Ministerio de Hacienda.

[6] Dipres (2014). Indicadores del balance cíclicamente ajustado, metodología y resultados 2013. Santiago: Ministerio de Hacienda.

[7] Engel, E., Marcel, M., & Meller, P. (2007). Meta de superávit estructural: elementos para su análisis (Informe). Dipres, Ministerio de Hacienda.

[8] Ffrench-Davis, R. (2014). Chile entre el neoliberalismo y el crecimiento con equidad. (5st ed.). Santiago: JCSáez Editor. Versión en inglés en Ffrench-Davis, R. (2010). Economic reforms in Chile: From dictatorship to democracy (2nd ed.) Londres-Nueva York: Palgrave Macmillan.

[9] Ffrench-Davis, R. (2010). The structural fiscal balance in Chile. Journal of Globalization and Development (Berkeley Electronic Journals), 1(1), January, 1-19.

[10] Ffrench-Davis, R., & Heresi, R. (2015). La economía chilena frente a la crisis financiera: respuestas contracíclicas y desafíos pendientes. En J. L. León (Ed.), Crisis global, respuestas nacionales. La recesión en América Latina y Asia Pacífico. Montevideo: Observatorio América Latina Asia Pacífico.

[11] Frankel, J. (2013). A solution to fiscal procyclicality: The structural budget institutions pioneered by Chile. En L. F. Céspedes & J. Galí (Eds.), Fiscal policy and macroeconomic performance (pp. 323-392). Santiago: Banco Central de Chile.

[12] Larraín, F., Costa, R., Cerda, R., Villena, M., & Tomaselli, A. (2011). Una política fiscal de balance estructural de segunda generación. Estudios de Finanzas Públicas, 18, 1-76.

[13] Marcel, M. (2010a). Structural fiscal balances: Methodological, conceptual, and practical alternatives (Discussion Paper IDB-DP-288). IDB.

[14] Marcel, M. (2010b). The structural balance rule in Chile: Ten years, ten lessons. (Discussion Paper IDB-DP-289). IDB.

[15] Marcel, M., Tokman, M., Valdés R., & Benavides P. (2001). Balance estructural del Gobierno Central, metodología y estimaciones para Chile: 1987-2000. Estudios de Finanzas Públicas, 1, 1-50.

[16] Martner, R., Podesta, A., & González, I. (2013). Política fiscal para el crecimiento y la igualdad. Serie Macroeconomía para el Desarrollo. Santiago: Cepal.

[17] Parrado, E., Rodríguez, J., & Velasco, A. (2012). Responsabilidad fiscal en Chile: propuestas para seguir avanzando. Estudios Públicos, 127, (invierno), 89-122.

[18] Perry, G., Servén, L., & Suescún, R. (Eds.) (2008). Fiscal policy, stability and growth. Washington D. C.: Banco Mundial.

[19] Rodríguez, J., Escobar, L., & Jorratt, M. (2009). Los ingresos tributarios en el contexto de la política de balance estructural. Estudios de Finanzas Públicas, 13, 1-72.

[20] Stiglitz, J., Ocampo, J. A., Ffrench-Davis, R., Nayyar, S., & Spiegel, S. (2006). Stability with growth: Macroeconomics, liberalization, and development. Nueva York: Oxford University Press-IPD.

[21] Tapia, H. (2003). Balance estructural del Gobierno Central de Chile: análisis y propuestas. Serie Macroeconomía del Desarrollo, 25, 1-69.

[22] Uthoff, A. (2001). La reforma del sistema de pensiones y su impacto en el mercado de capitales. En R. Ffrench-Davis & B. Stallings (Eds.), Reformas, crecimiento y políticas sociales en Chile desde 1973 (pp. 231-262). Santiago: LOM Ediciones-Cepal.

[23] Velasco, A., Arenas, A., Rodríguez, J., Jorratt, M., & Gamboni, C. (2010). El enfoque de balance estructural en la política fiscal en Chile. Estudios de Finanzas Públicas, 15, 1-52.

Referencias

Comisión Económica para América Latina y el Caribe (Cepal) (2010). La hora de la igualdad: brechas por cerrar, caminos por abrir. Santiago: Naciones Unidas.

Comité Técnico Interinstitucional (2010). Regla fiscal para Colombia. Bogotá: Banco de la República-Ministerio de Hacienda y Crédito Público- Departamento Nacional de Planeación.

Corbo, V., Caballero, R., Marcel, M. et al. (2011). Propuestas para perfeccionar la regla fiscal. Informe final del Comité Asesor. Santiago: Ministerio de Hacienda.

Dirección de Presupuestos (Dipres) (2002). Metodología de cálculo del PIB potencial. Santiago: Ministerio de Hacienda.

Dipres (2009). Metodología de cálculo del PIB tendencial y Acta del Comité de PIB Tendencial. Santiago: Ministerio de Hacienda.

Dipres (2014). Indicadores del balance cíclicamente ajustado, metodología y resultados 2013. Santiago: Ministerio de Hacienda.

Engel, E., Marcel, M., & Meller, P. (2007). Meta de superávit estructural: elementos para su análisis (Informe). Dipres, Ministerio de Hacienda.

Ffrench-Davis, R. (2014). Chile entre el neoliberalismo y el crecimiento con equidad. (5st ed.). Santiago: JCSáez Editor. Versión en inglés en Ffrench-Davis, R. (2010). Economic reforms in Chile: From dictatorship to democracy (2nd ed.) Londres-Nueva York: Palgrave Macmillan.

Ffrench-Davis, R. (2010). The structural fiscal balance in Chile. Journal of Globalization and Development (Berkeley Electronic Journals), 1(1), January, 1-19.

Ffrench-Davis, R., & Heresi, R. (2015). La economía chilena frente a la crisis financiera: respuestas contracíclicas y desafíos pendientes. En J. L. León (Ed.), Crisis global, respuestas nacionales. La recesión en América Latina y Asia Pacífico. Montevideo: Observatorio América Latina Asia Pacífico.

Frankel, J. (2013). A solution to fiscal procyclicality: The structural budget institutions pioneered by Chile. En L. F. Céspedes & J. Galí (Eds.), Fiscal policy and macroeconomic performance (pp. 323-392). Santiago: Banco Central de Chile.

Larraín, F., Costa, R., Cerda, R., Villena, M., & Tomaselli, A. (2011). Una política fiscal de balance estructural de segunda generación. Estudios de Finanzas Públicas, 18, 1-76.

Marcel, M. (2010a). Structural fiscal balances: Methodological, conceptual, and practical alternatives (Discussion Paper IDB-DP-288). IDB.

Marcel, M. (2010b). The structural balance rule in Chile: Ten years, ten lessons. (Discussion Paper IDB-DP-289). IDB.

Marcel, M., Tokman, M., Valdés R., & Benavides P. (2001). Balance estructural del Gobierno Central, metodología y estimaciones para Chile: 1987-2000. Estudios de Finanzas Públicas, 1, 1-50.

Martner, R., Podesta, A., & González, I. (2013). Política fiscal para el crecimiento y la igualdad. Serie Macroeconomía para el Desarrollo. Santiago: Cepal.

Parrado, E., Rodríguez, J., & Velasco, A. (2012). Responsabilidad fiscal en Chile: propuestas para seguir avanzando. Estudios Públicos, 127, (invierno), 89-122.

Perry, G., Servén, L., & Suescún, R. (Eds.) (2008). Fiscal policy, stability and growth. Washington D. C.: Banco Mundial.

Rodríguez, J., Escobar, L., & Jorratt, M. (2009). Los ingresos tributarios en el contexto de la política de balance estructural. Estudios de Finanzas Públicas, 13, 1-72.

Stiglitz, J., Ocampo, J. A., Ffrench-Davis, R., Nayyar, S., & Spiegel, S. (2006). Stability with growth: Macroeconomics, liberalization, and development. Nueva York: Oxford University Press-IPD.

Tapia, H. (2003). Balance estructural del Gobierno Central de Chile: análisis y propuestas. Serie Macroeconomía del Desarrollo, 25, 1-69.

Uthoff, A. (2001). La reforma del sistema de pensiones y su impacto en el mercado de capitales. En R. Ffrench-Davis & B. Stallings (Eds.), Reformas, crecimiento y políticas sociales en Chile desde 1973 (pp. 231-262). Santiago: LOM Ediciones-Cepal.

Velasco, A., Arenas, A., Rodríguez, J., Jorratt, M., & Gamboni, C. (2010). El enfoque de balance estructural en la política fiscal en Chile. Estudios de Finanzas Públicas, 15, 1-52.

Cómo citar

APA

ACM

ACS

ABNT

Chicago

Harvard

IEEE

MLA

Turabian

Vancouver

Descargar cita

CrossRef Cited-by

1. Xu Yi-chong, Diego Leiva. (2021). The Political Economy of Natural Resource Funds. International Political Economy Series. , p.87. https://doi.org/10.1007/978-3-030-78251-1_5.

2. Ricardo Ffrench-Davis. (2017). Challenges for the Chilean economy under cyclical shocks, 1999–2016. Journal of Post Keynesian Economics, 40(1), p.61. https://doi.org/10.1080/01603477.2016.1273072.

3. Rodrigo Caputo, Diego Saravia. (2018). The Monetary and Fiscal History of Chile: 1960-2016. SSRN Electronic Journal , https://doi.org/10.2139/ssrn.3238188.

4. Cristian Colther. (2024). El ciclo económico de Chile: análisis del período 1817-2000. Cuadernos de Economía, 43(92) https://doi.org/10.15446/cuad.econ.v43n92.100474.

5. Guillermo Rufino Matamoros Romero. (2019). El camino mexicano del lento crecimiento económico: una interpretación espuria de la metáfora del desarrollo como un rompecabezas de Albert O. Hirschman. Ensayos de Economía, 29(54), p.11. https://doi.org/10.15446/ede.v29n54.75957.

Dimensions

PlumX

Visitas a la página del resumen del artículo

Descargas

Licencia

Derechos de autor 2016 Cuadernos de EconomíaCuadernos de Economía a través de la División de Bibliotecas de la Universidad Nacional de Colombia promueve y garantiza el acceso abierto de todos sus contenidos. Los artículos publicados por la revista se encuentran disponibles globalmente con acceso abierto y licenciados bajo los términos de Creative Commons Atribución-No_Comercial-Sin_Derivadas 4.0 Internacional (CC BY-NC-ND 4.0), lo que implica lo siguiente: