Publicado

Valor contable y la crisis financiera: las entidades de crédito españolas

Palabras clave:

crisis financiera, riesgo, valor razonable, entidades de crédito (es)crédito aparece para reflejar la situación económico-financiera más ajustada a la realidad y servir

para anticipar dificultades financieras facilitando la toma de decisiones para su gestión. Sin embargo,

la reciente crisis financiera ha demostrado que la utilización del valor razonable no ha sido

suficiente para anticipar dichas dificultades. Es necesario incorporar nuevos elementos informativos

en los estados financieros de las entidades crediticias que ayuden a los usuarios a prevenir estas

situaciones. En este sentido, en el presente trabajo se propone la publicación en la memoria de las

cuentas anuales de las entidades de crédito, para cada una de las partidas del balance de situación

relacionadas con el negocio, de un detalle de los principales riesgos a que están sometidas y del

capital económico que, de acuerdo con los criterios de gestión de la entidad, sería necesario asignar

a dicha partida, con el objeto de proporcionar una mejor información a los usuarios para su utilización

en el proceso de toma de decisiones.

José Miguel Tirado-Beltrán

Doctor en Adminstración y Dirección de Empresas. Profesor titular de la Universidad Jaume I. Correo electrónico: tirado@cofin.uji.es

Recibido: diciembre de 2009 Aprobado: septiembre de 2010

Resumen:

La incorporación del valor razonable en los sistemas contables de las entidades de crédito aparece para reflejar la situación económico-financiera más ajustada a la realidad y servir para anticipar dificultades financieras facilitando la toma de decisiones para su gestión. Sin embargo, la reciente crisis financiera ha demostrado que la utilización del valor razonable no ha sido suficiente para anticipar dichas dificultades. Es necesario incorporar nuevos elementos informativos en los estados financieros de las entidades crediticias que ayuden a los usuarios a prevenir estas situaciones. En este sentido, en el presente trabajo se propone la publicación en la memoria de las cuentas anuales de las entidades de crédito, para cada una de las partidas del balance de situación relacionadas con el negocio, de un detalle de los principales riesgos a que están sometidas y del capital económico que, de acuerdo con los criterios de gestión de la entidad, sería necesario asignar a dicha partida, con el objeto de proporcionar una mejor información a los usuarios para su utilización en el proceso de toma de decisiones.

Palabras clave:

crisis financiera, riesgo, valor razonable, entidades de crédito.

Abstract:

The incorporation of reasonable value in the accounting systems of credit entities appears to reflect an economic- financial system more adjusted to reality and to help anticipate financial difficulties, thereby facilitating decisionmaking by their management. However, the recent financial crisis has shown that the use of reasonable value has not been sufficient to anticipate those difficulties. New informative elements need to be incorporated in the financial statements of credit entities to help users prevent these situations. In that regard, this work proposes the publication in the memoir of the credit entities' annual accounts of details on the main risks to which they are subject for each heading of the balance sheet on the situation associated with the business, and of the economic capital that, according to the entity's management criteria, it would be necessary to assign to that entry. The aim is to provide users with better information for the decision-making process.

Keywords:

financial crisis, risk, reasonable value, credit entities.

Résumé:

L'incorporation de la valeur raisonnable dans les systèmes comptables des entités de crédit détermine la situation économique financière la plus proche de la réalité et sert à anticiper les difficultés financières, facilitant la prise de décision pour la gestion correspondante. Cependant, la crise financière récente a démontré que le recours à la valeur raisonnable n'a pas été suffisant pour anticiper ces difficultés. Il est nécessaire d'incorporer de nouveaux éléments d'information dans les états financiers des entités de crédit pour aider les usagers à prévenir ces situations. En ce sens, le présent travail propose d'inclure dans les mémoires des comptes annuels des entités de crédit, pour chaque poste du bilan correspondant, la publication des risques principaux auxquels ils sont soumis et du capital économique qu'il faudrait leur attribuer, en rapport avec les critères de gestion de l'entité, afin de fournir une meilleure information pour les usagers dans leur processus de prise de décision.

Mots-clefs:

Crise financière, risque, valeur raisonnable, entités de crédit.

Resumo:

A incorporação do valor razoável nos sistemas contábeis das entidades de crédito aparece para refletir a situação econômico-financeira mais ajustada à realidade e servir para antecipar dificuldades financeiras facilitando a tomada de decisões para sua gestão. Sem embargo, a recente crise financeira demonstrou que a utilização do valor razoável não foi suficiente para antecipar tais dificuldades. é necessário incorporar novos elementos informativos nos estados financeiros das entidades de crédito que ajudem aos usuários a prevenir estas situações. Neste sentido, no presente trabalho propõe-se a publicação, na memória das contas anuais das entidades de crédito, para cada uma das partidas do balanço de situação relacionadas com o negócio, de um detalhe dos principais riscos a que estão submetidas e do capital econômico que, de acordo com os critérios de gestão da entidade, seria necessário designar a tal partida, com o objetivo de proporcionar uma melhor informação aos usuários para sua utilização no processo de tomada de decisões.

Palavras chave:

crise financeira, risco, valor razoável, entidades de crédito.

1. Introducción[1]

En la década de los años 1980, el sistema financiero norteamericano se vio inmerso en una crisis que supuso la quiebra de muchas instituciones financieras. Esta crisis puso en duda la utilidad de sistema de información contable basado en el criterio de coste histórico para reflejar la salud y viabilidad financiera de las instituciones financieras (Cornett et al., 1996). Según este criterio, los estados financieros de algunas entidades financieras reflejaban patrimonios netos positivos, cuando en la realidad estaban en quiebra. Este hecho generó fuertes críticas señalando que una contabilidad basada en valores razonables (fair value) permitiría reflejar anticipadamente las dificultades financieras en que estaban inmersas las instituciones financieras, y facilitaría la toma de las oportunas decisiones para gestionarlas o evitarlas. En este contexto, la Securities and Exchange Commission (SEC) estimuló la utilización del fair value como criterio de valoración y asesoró a la Financial Accounting Standards Board (FASB) en el desarrollo y la posterior promulgación de normas de contabilización de determinados instrumentos financieros a valor razonable. Este cambio de enfoque también ha sido seguido por el International Accounting Standards Board (IASB) al utilizar el fair value para contabilizar ciertos instrumentos financieros, haciéndolo extensible a otros activos no financieros.

Los defensores del fair value argumentan que es un criterio de valoración más exacto y relevante que el coste histórico para reflejar la situación económico-financiera de la empresa, describe los cambios en la situación financiera generados por fluctuaciones en los tipos de interés, tipos de cambio, etc. A pesar de la existencia de un consenso en la necesidad de utilizar el criterio de fair value en la contabilización de los instrumentos financieros y no financieros, existen voces discrepantes. Estas señalan que, para muchos activos, los precios a los que se realizan las transacciones no provienen de un mercado profundo y líquido donde exista un precio de referencia del activo negociado (por ejemplo, préstamos, derivados,...), sino más bien se negocian de una forma bilateral entre la partes implicadas (mercados OTC). En este contexto, la valoración de este tipo de activos requiere técnicas o modelos que estimen el precio hipotético donde cada activo tiene características diferentes al resto. En estos casos se necesitará la utilización de modelos, muchas veces basados en expectativas y proyecciones, cuya subjetividad resta valor a las estimaciones realizadas.

En este campo, la investigación empírica se ha centrado, hasta la fecha, en estudiar la utilidad de la información del fair value en el mercado de capitales. Los resultados apoyan la idea de que la presentación de valoración mediante fair value es más relevante que la realizada a precios de adquisición, en la valoración de préstamos y acciones (Barth et al., 1996; Eccher et al., 1996; Nelson, 1996; Park et al., 1999; Beaver y Venkatachalam, 2000) y también para los derivados (Venkatachalam, 1996)[2].

La incorporación del valor razonable en la valoración de ciertos instrumentos financieros en las entidades crediticias ha permitido que los estados financieros reflejen una valoración más ajustada a la realidad de sus elementos patrimoniales que la que se ofrecía con la utilización del criterio de coste histórico. En este sentido, los estudios enfocados al mercado de capitales evidencian el mayor grado de utilidad de la información en valor razonable frente al coste histórico (Barth et al., 1996; Eccher et al., 1996; Nelson, 1996; Park et al., 1999). No obstante esta mayor utilidad, en la última crisis financiera se han dado casos de importantes empresas financieras (como por ejemplo Lehman Brothers, Citigroup y Bank of America) en las que a pesar de haber presentado estados financieros que mostraban situaciones solventes, en pocos meses pasaron a encontrarse en quiebra. En estas circunstancias habría que preguntarse si los estados financieros, en los que la gran mayoría de sus elementos patrimoniales están valorados a valor razonable, recogen la situación real del patrimonio de las empresas.

Más allá de la discusión sobre la utilidad del valor razonable a la hora de prevenir crisis bancarias, el objetivo del presente trabajo es analizar si la información contenida en los estados financieros de las entidades de crédito es adecuada para el proceso de toma de decisiones de sus usuarios. Una información adecuada debería anticipar problemas de solvencia a corto plazo de las entidades, que son los que han estado en el origen de la crisis financiera iniciada en el verano de 2007. El resto del trabajo se estructura de la siguiente manera: en la sección 2 se analiza la normativa bancaria básica a la que se encuentran sometidas las entidades de crédito españolas y que está armonizada con el resto de países de la Unión Europea; en la sección 3, se analizan las diferentes partidas que componen el balance de una entidad de crédito y se reflexiona sobre su valoración y los riesgos a que están expuestos. En la cuarta sección se propone la publicación de una cuantificación de riesgos para las partidas del balance que ayude al proceso de toma de decisiones. En la última se sintetizan las principales conclusiones del trabajo.

2. Normativa básica de las entidades de crédito españolas

La legislación bancaria española, en la medida en que el país forma parte de la Unión Europea, se encuentra armonizada con lo establecido con las directivas de la Unión, y por tanto, con la normativa del resto de países europeos. Existen muchas normas que afectan a las entidades de crédito. No obstante, las principales son aquellas que hacen referencia a aspectos contables y de divulgación de información, y aquellas que tratan temas de solvencia.

La normativa contable que regula las entidades de crédito es la Circular 4/2004, de 22 de diciembre, sobre Normas de Información Financiera Pública y Reservada y Modelos de Estados Financieros. Esta circular nace con el objeto de adaptar la regulación contable al nuevo entorno derivado de la adopción por parte de la Unión Europea del Reglamento 1606/2002, del Parlamento Europeo y del Consejo, de 19 de julio de 2002, en el que se establece la aplicación de manera obligatoria, a partir de enero de 2005, de las Normas Internacionales de Contabilidad.

Una de las principales novedades de esta norma fue la incorporación del valor razonable como criterio de valoración para determinados elementos patrimoniales de las entidades crediticias. La Circular 4/2004 define el valor razonable como la cantidad por la que un activo podría ser entregado, o un pasivo liquidado, entre partes interesadas debidamente informadas, en una transacción realizada en condiciones de independencia mutua. De este modo, la mejor representación del valor razonable estaría reflejada en los precios fijados por mercados activos y profundos, en el que se negociarán los activos o pasivos financieros por valorar. Por consiguiente, en estas condiciones los precios de mercado se ajustan o reflejan el valor razonable.

Ante la ausencia de un precio de referencia en un mercado activo del instrumento financiero por estimar a valor razonable, la norma establece la posibilidad de calcular dicho valor. Para ello, la circular propone la utilización de modelos de valoración. Aunque no establece ninguna técnica en concreto, sí indica qué características deben cumplir los modelos utilizados para proporcionar un precio ajustado al valor razonable. En este sentido, se indica que las transacciones recientes de otros instrumentos que son sustancialmente iguales el descuento de los flujos de efectivo y los modelos de mercado para valorar opciones, son metodologías consistentes para estimar el valor razonable, empleándose aquellas técnicas que habitualmente utilizan los participantes en los mercados para valorar estos instrumentos.

La introducción del valor razonable en el modelo contable ha permitido corregir el sesgo que incorpora el coste histórico en la valoración de los elementos patrimoniales. El criterio de coste histórico valora los elementos patrimoniales a su precio de adquisición, que en muchas ocasiones está alejado de la realidad y representa patrimonios netos que no reflejan la verdadera situación económica de la empresa.

En las entidades de crédito, junto a las contables, recogidas dentro de la Circular 4/2004, son las normas sobre solvencia aquellas que tienen una mayor importancia, dada la trascendencia que cualquier problema de solvencia en el sector financiero tiene para el conjunto de la economía. Las normas básicas sobre este tema se encuentran recogidas en la Circular 3/2008 (Banco de España, 2008a). Con esta circular se culminó el proceso de adaptación de la legislación española a las directivas comunitarias 2006/48/CE y 2006/49/CE. Estas directivas introdujeron en la legislación de la Unión las normas de Basilea II (Basel Committee on Banking Supervision, 2006).

La finalidad última de esta nueva legislación, que sustituye a la anterior basada en el Acuerdo de Basilea de 1988 (Basel Committee on Banking Supervision, 1988) es reforzar la solvencia de las entidades de crédito a través de la exigencia de unos recursos propios mínimos más acordes con el nivel de riesgo asumido por cada entidad, reforzando sobre todo las exigencias en capital y reservas (core capital). Las principales novedades que recoge la Circular 3/2008 se centran en los siguientes puntos: se amplía el elenco de técnicas admitidas para reducir riesgos; se establece una regulación específica y minuciosa en relación con los requisitos de recursos propios para las operaciones de titulización de activos; se introducen por primera vez requerimientos de recursos propios mínimos por exposición al riesgo operacional; se abre la posibilidad de que las entidades utilicen calificaciones y modelos internos para el cálculo de los requerimientos de capital, y se aprovecha la regulación específica de los pilares 2 y 3 del Acuerdo de Basilea II (supervisión y disciplina de mercado) para exigir a las entidades la emisión de sendos informes: uno de carácter público (asociado al pilar 3), denominado informe de relevancia prudencial, y otro de carácter confidencial (asociado al pilar 2), dirigido al supervisor, denominado informe de autoevaluación del capital.

Frente a otras alternativas utilizadas antes del Acuerdo de 1988 (como es el establecimiento de límites a los niveles de exposición), la piedra angular de la legislación sobre solvencia en las entidades de crédito es la exigencia de un nivel de recursos propios que garantice la supervivencia de la entidad. Estos recursos propios conforman lo que se denomina capital regulatorio, que debe calcularse de conformidad con lo establecido en las normas legales. El informe de relevancia prudencial, que se publica anualmente desde el año 2009, detalla los principales ítems y resultados de los cálculos del capital regulatorio realizados por las entidades de crédito para las distintas categorías de riesgo contempladas en la normativa.

Esta normativa sobre solvencia ha abierto la posibilidad de que las entidades utilicen sus modelos internos para el cálculo de los recursos propios, tratando de hacer que estos dependan de los diferentes niveles de riesgo asumidos. Ahora bien, esa posibilidad tiene límites ya que los modelos utilizados deben cumplir una serie de requisitos, y sólo son susceptibles de utilización en aspectos concretos y no de un modo universal. Así, si bien es cierto que el capital regulatorio tras Basilea II depende del riesgo de la entidad en mayor medida que con las normas de 1988, no pueden asimilarse los recursos propios mínimos exigidos a lo que se denomina capital económico, esto es, el que internamente utilizan las entidades para gestionar sus riesgos y asignar, con base en estos, recursos a las distintas divisiones.

Según Kupiec (2007), el proceso de cuantificación del importe de fondos propios en la estructura de capital se denomina asignación de capital. La literatura sobre este tema (asignación de capital) a menudo recomienda un importe de capital económico que iguale la pérdida inesperada. De hecho, Turnbull (2000) define el capital económico como aquel que un banco necesita para mantener, durante un periodo especificado, la probabilidad de quiebra por debajo de un nivel preestablecido. Laeven y Goovaerts (2004), por capital económico -al que algunos autores denominan capital riesgo-, entienden el montante de capital que un conglomerado financiero debería tener (típicamente invertido en activos no arriesgados) para ser utilizado como colchón con el fin de evitar la insolvencia. Por su parte, Jorion y Zhang (2009) asimilan el capital económico al importe de los fondos propios que una entidad debe mantener para absorber una gran pérdida a lo largo de un horizonte temporal especificado con un elevado nivel de confianza.

En resumen, y siguiendo a Doff (2008), se puede afirmar que el capital económico es la mejor metodología para la medición de riesgo en la práctica usada por la industria financiera, que relaciona el concepto de riesgo con la peor situación de pérdidas que puede acaecer ligada a dicho riesgo. Esta peor situación se asocia a un determinado nivel de fiabilidad estadística. La ventaja de esta medida radica en que diferentes tipos de riesgo se mesuran del mismo modo, lo cual permite realizar fácilmente comparaciones entre diversas modalidades de riesgo. Adicionalmente, al proporcionar una medida cuantitativa, se pueden realizar análisis riesgo beneficio.

Todas las entidades de crédito, con un mayor o menor grado de sofisticación, cuantifican su capital económico. De hecho, el informe ligado al pilar 2 (informe de autoevaluación del capital)[3] al que se ha aludido anteriormente, va encaminado a que las entidades de crédito comparen los recursos propios mínimos exigidos por la normativa, con aquellos que, de acuerdo con sus modelos de gestión, serían necesarios, esto es, con el capital económico. Este informe no es público, sino que está dirigido al supervisor que trata de controlar de este modo la distancia entre las estimaciones de fondos realizadas por las entidades para fines de gestión y los recursos exigidos por las normas de solvencia.

3. Análisis de la exposición de riesgos de las partidas de balance en las entidades de crédito

Las empresas en general y las entidades bancarias en particular están expuestas a toda una serie de riesgos tanto financieros como no financieros. Los riesgos financieros son aquellos que, caso de materializarse, tendrían un impacto directo sobre los flujos de caja de la entidad. Por su parte los no financieros, tendrían un impacto a más largo plazo. Debido a que el análisis se centra en proporcionar información que dé pistas sobre la solvencia de la empresa a corto plazo, en el presente apartado se analizan exclusivamente los riesgos financieros que afectan a este tipo de entidades. El análisis se centra en aquellas partidas que forman parte del negocio de las entidades, omitiéndose las que afectan a sus elementos de activo fijo material e inmaterial.

A continuación se enumeran las distintas partidas que componen el balance de una entidad de crédito, y se determinan el o los riesgos financieros que resultan más relevantes dentro de cada una de ellas[4].

- Caja y depósitos en bancos centrales: incluye las monedas y los billetes propiedad de la entidad y los saldos deudores con el Banco de España y demás bancos centrales. Estos activos están fundamentalmente expuestos al riesgo de tipo de cambio.

- Cartera de negociación: está compuesta por activos financieros gestionados conjuntamente para obtener una ganancia a corto plazo. Estos activos son valorados a valor razonable. Se incluyen los depósitos en entidades de crédito, créditos a corto plazo, valores representativos de deuda e instrumentos de capital y derivados de negociación. Estos activos están expuestos principalmente a los riesgos de crédito y mercado.

- Otros activos financieros a valor razonable con cambios en pérdidas y ganancias: está compuesta por aquellos activos financieros híbridos no incluidos en la cartera de negociación, y se gestionan conjuntamente con pasivos por contrato de seguros o derivados financieros para reducir su exposición al riesgo a variaciones del valor razonable y riesgo de tipo de interés. Estos activos están expuestos a los riesgos de crédito y mercado.

- Activos financieros disponibles para la venta: se incluyen los valores representativos de deuda no calificados como inversión a vencimiento o a valor razonable con cambios en pérdidas y ganancias, y los instrumentos de capital que no sean dependientes, asociadas o multigrupo de la entidad no incluidos en la categoría de a valor razonable con cambios en pérdidas y ganancias. Estos activos se valoran a valor razonable. Los principales factores de riesgos a que están sometidos estos activos son los surgidos por variaciones en las condiciones de mercado, como fluctuación de tipos de interés, de precio y de tipo de cambio, además del riesgo de crédito como consecuencia de posibles impagos de dichos activos por motivos de insolvencia.

- Inversiones crediticias: se incluye la inversión procedente de la actividad típica del crédito y los valores representativos de deudas no cotizadas. Representa una parte muy importante de los activos que tiene la empresa. Estos activos son valorados a coste amortizado. Dichos activos principalmente están sujetos a riesgo de crédito como consecuencia de posibles impagos de los créditos concedidos a la cartera de clientes, a riesgo de concentración debido a la posibilidad de grandes cuantías de crédito en pocos clientes, y a riesgo de variación de tipo de interés de balance. Este último se encontraría mitigado por la estructura de los pasivos de la entidad, fundamente de aquellos incluidos en "Pasivos financieros a coste amortizado".

- Cartera de inversión a vencimiento: recoge los valores representativos de deuda con vencimiento fijo y flujos de efectivo de importe determinados y cuya finalidad, por parte de la entidad, es mantener hasta su vencimiento. Estos instrumentos se valoran a coste amortizado. El principal riesgo que afecta a esta partida es el riesgo de crédito.

- Derivados de cobertura: incluye el valor razonable a favor de la entidad de aquellos derivados clasificados como de cobertura. Estos derivados están expuestos a riesgos de mercado y de crédito. El riesgo de mercado está mitigado por el asociado al elemento cubierto.

- Activos no corrientes en venta: aquellos activos, cualquiera que sea su naturaleza, con un plazo de realización superior al año y cuya venta se considera como altamente probable. Estos activos se valoran a coste de adquisición. Dichos activos están expuestos a un pérdida de valor, o bien, por condiciones de mercado como consecuencia de una baja de su cotización o de tipo de interés (riesgo de mercado).

- Participaciones: incluye los instrumentos de capital emitidos por entidades que sean entidades del grupo, multigrupo o asociadas. Estos activos se valoran a coste de adquisición corregido por pérdidas de deterioro experimentadas. Las particiones en capital en otras empresas asociadas o que forman parte del grupo están expuestas a variaciones negativas en su cotización o precio estimado para aquellos títulos no cotizados. De esta manera el principal riesgo a que se ven sometidos estos activos es al riesgo de mercado.

- Activos fiscales: comprende el importe de todos los activos de naturaleza fiscal. Se valora a coste de adquisición. El principal riesgo que afecta a estos activos es el operacional.

Pasivo

- Cartera de negociación: está compuesta por pasivos financieros que cumplan con alguna de las siguientes características: a) se han emitido con la intención de readquirirlos en un futuro próximo; b) son posiciones cortas de valores; c) forman parte de una cartera de instrumentos financieros gestionados conjuntamente para obtener ganancias a corto plazo, y d) derivados de pasivo que no sean de cobertura. Estos instrumentos se valoran a valor razonable y están expuestos al riesgo de mercado.

- Otros pasivos financieros a valor razonable con cambios en pérdidas y ganancias: incluye todos los pasivos financieros híbridos, que no forman parte de la cartera de negociación, cuando los activos financieros a los que se encuentren ligados también se valoren a valor razonable. Estos pasivos están expuestos al riesgo de mercado.

- Pasivos financieros a valor razonable con cambios en el patrimonio neto: abarca los pasivos financieros asociados con activos financieros disponibles para la venta que se tengan que valorar por su valor razonable con cambios en el patrimonio neto. Su principal riesgo es el de mercado, mitigado por el asociado a los activos financieros a valor razonable con cambios en patrimonio neto.

- Pasivos financieros a coste amortizado: incluye los depósitos pasivos en bancos y entidades de crédito, depósitos de los clientes, deuda emitida en valores negociables, pasivos subordinados y otros pasivos, que no se incluyen en el resto del pasivo. Su valoración se realiza a coste amortizado. Estos pasivos suponen la principal fuente de financiación externa. El principal riesgo a que está expuesta esta partida es a cualquier fluctuación en los tipos de interés (riesgo de interés de mercado que estará mitigado por la estructura de los activos de la entidad, sobre todo aquellos incluidos en "Inversiones crediticias").

- Derivados de cobertura: comprende el valor razonable en contra de la entidad de aquellos derivados clasificados como de cobertura. Estos derivados están expuestos a riesgos de mercado. Este riesgo está mitigado por el asociado al elemento cubierto.

- Pasivos asociados con activos no corrientes en venta: incluye los pasivos directamente asociados con los activos clasificados como activos no corrientes en venta y están expuestos al riesgo de mercado.

- Pasivos fiscales: contiene el importe de todos los pasivos de naturaleza fiscal. Se valora a coste de adquisición. Estos pasivos están expuestos principalmente al riesgo operacional.

En la tabla 1 se resumen los principales riesgos a los que están sometidas las diferentes partidas del balance.

4. Propuesta

Tal y como se expuso anteriormente, la utilización del valor razonable en la elaboración de estados financieros es una consecuencia directa de la crisis bancaria de los años ochenta. Se buscaba que las distintas masas patrimoniales de los estados financieros de las entidades bancarias mostrasen un valor acorde con las circunstancias y características correspondientes al tiempo de la publicación, y no un valor relacionado con el momento en que los activos o pasivos fueron incorporados a la empresa. Se pensó que uno de los motivos de la crisis era el desfase existente en las valoraciones.

Sin cuestionar que la imagen que ofrecen unos estados financieros -como los que actualmente elaboran las entidades de crédito, preparados con base en principios y criterios contables generalmente aceptados, que incluyen la utilización del valor razonable para unas partidas y coste histórico para otras- es mejor que la que ofrecían en el pasado las cuentas anuales en las que se utilizaba mayoritariamente el coste histórico, es cierto que el cambio en los criterios no ha sido suficiente para que a través de la información contable pudiesen intuirse señales de la crisis financiera iniciada en 2007. En efecto, entidades bancarias que publicaban estados financieros auditados, con opiniones limpias, y que ofrecían una imagen saneada de la situación patrimonial y financiera, sólo unos meses después necesitaban el auxilio urgente de sus gobiernos o directamente se declaraban en quiebra.

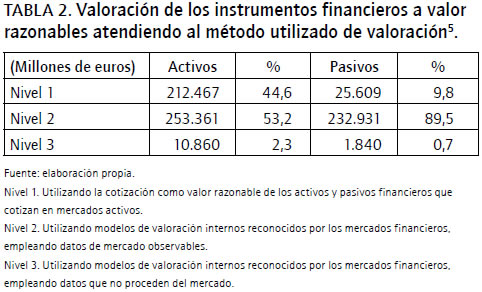

De hecho la utilización del valor razonable para determinadas partidas del activo o del pasivo del balance de las entidades de crédito no siempre resulta sencilla. Cuando existe un mercado para el activo o pasivo en cuestión, la determinación de su valor razonable es inmediata. Sin embargo, cuando este mercado no existe, es necesario recurrir a un mercado en el que se negocie un bien similar, o utilizar un modelo de valoración. En ambos casos, la introducción del componente subjetivo es imprescindible. En la tabla 2 se detallan los activos y pasivos agregados de las mayores entidades de crédito españolas, valorados a valor razonable, diferenciándose los valorados a cotizaciones de mercado (nivel 1) de los valorados utilizando modelos internos (niveles 2 y 3).

Tal y como se puede apreciar en la tabla 2,[5] las entidades utilizan modelos internos para estimar el valor razonable en término medio del 90% de los pasivos y del 55% de los activos, con el componente subjetivo que anteriormente se ha aludido.

Quizá pueda argumentarse que lo anterior constituye una limitación del valor razonable, y que en ella radica su poca utilidad a la hora de anticipar señales de alerta a través de los estados financieros de entidades que han entrado en crisis. Sin embargo, la cuestión clave no es tanto la utilización de uno u otro criterio sino el carácter determinista de los resultados que ambos ofrecen.

En efecto, las distintas partidas de los estados financieros de las entidades de crédito reflejan un valor, cuyo fin último es informar sobre el importe por el que se realizará o será exigible, respectivamente, el activo o pasivo en cuestión. No cabe duda de que la realización o exigibilidad del activo o pasivo está sometida a incertidumbre, por lo que un único valor (determinista) no es probablemente la mejor de las alternativas para recogerlas.

Resulta necesario, por tanto, que la información ofrecida actualmente en los estados financieros se complemente con algún tipo de dato que ilustre sobre la incertidumbre ligada a los valores mostrados. Existen en este punto varias posibilidades, y para elegir entre ellas es necesario determinar el nivel de detalle al que se pretende llegar y la factibilidad de la medida.

Una primera cuestión que debe analizarse es si la cuantificación del grado de incertidumbre al que se encuentran sometidos los datos publicados se debe realizar a nivel global de la entidad o a un nivel más desagregado. La ventaja de la primera opción radica en que en un único dato queda resumido el nivel de incertidumbre de la entidad considerada como un todo, por lo que a partir del mismo resultaría sencillo establecer comparaciones con otras entidades. Por el contrario, la agregación tiene el inconveniente de la pérdida de información sobre el riesgo de las distintas partidas de los estados financieros. Esta información puede resultar clave para los usuarios de los mismos en la medida en que permite apreciar aquellos puntos en los que la entidad en cuestión resulta más vulnerable. En definitiva, sin renunciar a la posibilidad de realizar comparaciones entre entidades, sí sería deseable que la medida utilizada se desagregase a un nivel suficiente para permitir identificar, dentro de cada entidad, los niveles de incertidumbre asociados a las diversas partidas.

En segundo lugar, dado que la incertidumbre proviene de la exposición a diferentes tipos de riesgo, debe determinarse si la medida de esta incertidumbre debe realizarse de un modo desagregado para cada uno de los riesgos, o si por el contrario resulta más conveniente un cierto nivel de agregación. El usuario de la información contable, en su proceso de toma de decisiones, necesita conocer los distintos riesgos a que se encuentra sometida una entidad, por lo que un nivel de desagregación por riegos parece necesario. Ahora bien, en ocasiones los efectos de los distintos riesgos ante una misma contingencia pueden compensarse, por lo que un excesivo grado de desagregación en este punto podría mostrar una imagen no nítida de la situación real de la entidad. Una solución intermedia pasaría por mostrar una información cuantitativa a nivel agregado y cualitativa sobre los riesgos que generan las incertidumbres asociadas a la partida en cuestión.

Finalmente, quizá el punto más importante sea la elección del método o modelo que se va a seguir para cuantificar la incertidumbre asociada a cada una de las partidas. La estimación de una distribución probabilística para cada uno de los valores sobre cuya incertidumbre se va a informar constituye probablemente la alternativa más ortodoxa (por ejemplo, informar sobre la desviación típica del valor de la cartera de créditos de una entidad bancaria). Sin embargo, la utilización aislada de parámetros de la distribución probabilística, como son la media y la desviación típica, no ofrece una información suficiente de la incertidumbre de la partida. En este sentido, sería necesario utilizar modelos matemáticos (que pueden estar basados o no en una distribución probabilística) que permitan ofrecer una medida cuantitativa del grado de incertidumbre de la partida por informar, en los mismos términos en los que está expresada en los estados financieros, en términos monetarios.

En conclusión, es necesario complementar la información que actualmente se ofrece en los estados financieros con alguna medida que cuantifique el grado de incertidumbre al que la misma se encuentra sometida. Esta cuantificación debe realizarse a un nivel desagregado, para las distintas partidas, y dentro de cada una de ellas agregado para los diferentes riesgos que le afecten. La medida debe cuantificar el riesgo en términos monetarios. Tal y como se ha visto, el capital económico proporciona una cuantificación del riesgo en términos monetarios, siendo al mismo tiempo una herramienta usada por todas las entidades en su gestión de riesgos, y sobre la que ya se está reportando, eso sí, a nivel agregado, al supervisor bancario. El capital económico calculado para distintas partidas de los estados financieros se perfila, por tanto, como una alternativa factible para mostrar información sobre el riesgo, y de este modo mejorar la utilidad de la información contable en el proceso de toma de decisiones de sus usuarios.

Sería preciso incluir en la memoria de las cuentas anuales de las entidades de crédito, para cada una de las partidas del balance de situación relacionadas con el negocio de la entidad (ver tabla 1), un detalle de los principales riesgos a que están sometidas y el capital económico que de acuerdo con los criterios de gestión de la entidad sería necesario asignar a dicha partida. En caso de aquellas partidas cuyos riesgos se mitiguen mutuamente, la cifra de capital económico aportado debería ser la que en términos netos correspondiese. Adicionalmente, la memoria debería ofrecer un detalle de los fundamentos teóricos y de las hipótesis utilizadas por la entidad para la determinación de las cifras de capital económico.

La anterior información no sería alternativa, sino que completaría la ofrecida por el informe de relevancia prudencial que su publica desde 2009 junto con las cuentas anuales. Este último se prepara desde un enfoque de solvencia con base en unos criterios inspirados por el supervisor bancario (capital regulatorio), mientras que la propuesta realizada en el presente trabajo lo que busca es una medida basada en criterios de gestión (capital económico) que ayude a los usuarios de la información contable en su proceso de toma de decisiones.

5. Conclusiones

La introducción del valor razonable en los estados financieros surge como consecuencia de la crisis bancaria que se produjo en los años 1980 en Estados Unidos, y que llevó a la quiebra a varias entidades de crédito. Se pensó que una contabilidad basada en valores razonables (fair value) permitiría reflejar anticipadamente las dificultades financieras en que estaban inmersas las instituciones financieras, y facilitaría la toma de las oportunas decisiones para gestionarlas o evitarlas. Sin embargo, la reciente crisis financiera mundial que tuvo su inicio en año 2007 ha demostrado que la utilización de este valor razonable no ha sido suficiente para anticipar posible situaciones de insolvencia en las entidades bancarias.

La utilización del valor razonable se ha cuestionado debido al grado de subjetividad que es necesario introducir cuando se utilizan modelos para su estimación, en aquellos casos en los que no existe un mercado específico para el bien por valorar. A pesar de ello, la no anticipación de una situación de insolvencia en los estados financieros de las entidades de crédito no puede achacarse a la utilización del valor razonable, sino al carácter determinista de la información que se publica en los estados contables. Dicha información está sujeta a una incertidumbre que no recogen las cuentas anuales de las entidades de crédito.

De acuerdo con el IASB (2001), la información suministrada en los estados financieros debe permitir evaluar la situación actual de la empresa y las perspectivas futuras de la misma. El modelo contable actual se caracteriza por proporcionar información elaborada con base en datos históricos. Sin embargo, un gran número de usuarios utiliza esta información para realizar predicciones que les ayuden en su proceso de toma de decisiones. Tomar directamente hechos pasados como proyecciones de futuros acontecimientos, en un entorno como el actual de una elevada inestabilidad, resulta, cuanto menos, arriesgado. En este sentido, el tomar la información que aparece en los estados financieros como una buena estimación del futuro de la empresa no resulta adecuado. Surge, por tanto, la necesidad de incorporar a los actuales estados financieros información relativa al riesgo.

En el presente trabajo se propone la publicación en la memoria de las cuentas anuales de las entidades de crédito, para cada una de las partidas del balance de situación relacionadas con el negocio, de un detalle de los principales riesgos que están sometidas y del capital económico que de acuerdo con los criterios de gestión de la entidad sería necesario asignar a dicha partida. Este detalle complementaría los datos recogidos en el informe de relevancia prudencial, preparado desde un enfoque de supervisión, con información elaborada con base en parámetros de gestión interna de la propia entidad. La introducción de medidas de riesgo permitiría a los usuarios de la información contable aproximarse a los modelos de decisión de la teoría financiera, los cuales, combinando datos pasados (rendimientos) con información sobre riesgo (datos con una mirada hacia el futuro), permiten establecer el mapa de preferencias de los inversores.

Pie de página

[1] Este artículo fue financiado por la Generalitat Valenciana a través del proyecto GV/2009/057.

[2] Estos trabajos hacen referencia a empresas financieras. Otros trabajos, como los de Simko (1999) y Barth y Clinch (1998) abordan la relevancia de las medidas de fair value para empresas industriales.

[3] Sobre el contenido de este informe puede consultarse Banco de España (2008b).

[4] El criterio seguido ha sido destacar en cada partida el o los riesgos característicos y específicos de la misma. En todo caso, no debe perderse de vista que existen determinados riesgos, como es el caso del operacional, que afectan a la entidad en su conjunto y, por tanto, a todas las partidas del balance.

[5] La tabla se elaboró a partir de los datos de las cuentas anuales de 2008 de las siguientes entidades de crédito españolas: BBVA , Santander, Banesto, Popular, Bankinter, La Caixa y Caja Madrid.

Referencias bibliográficas

Banco de España (2004). Circular 4/2004, de 22 de diciembre, a entidades de crédito, sobre normas de información financiera pública y reservada, y modelo de estados financieros. Boletín Oficial del Estado de 30 de diciembre. Corrección de errores, Boletín Oficial del Estado de 28 de junio de 2006.

Banco de España (2008a). Circular 3/2008, de 22 de mayo, del Banco de España a entidades de crédito, sobre determinación y control de los recursos propios mínimos. Boletín Oficial del Estado de 10 de junio de 2008.

Banco de España (2008b). Guía del Proceso de Autoevaluación del Capital de las Entidades de Crédito (PAC).

Barth, M. E. & Clinch, G. (1998). Revalued financial, tangible, and intangible assets: associations with share prices and non-marketbased value estimates. Journal of Accounting Research, 36(Suppl.), 199-233.

Barth, M. E., Beaver, W. H. & Landsman, W. R. (1996). Value-relevance of banks' fair value disclosures under SFAS No. 107. Accounting Review, 71(4), 513-537.

Basel Committee on Banking Supervision. (1988). International convergence of capital measurement and capital standards. Bank for International Settlements, July.

Basel Committee on Banking Supervision. (2006). International Convergence of Capital Measurement and Capital Standards: a Revised Framework. Comprehensive version. Bank for International Settlements, June.

Beaver, W. H. & Venkatachalam, M. (2000). Differential pricing of components of bank loan fair values. Journal of Accounting, Auditing and Finance, 15(1), 41-67.

Cornett, M., Rezaee, Z. & Tehranian, H. (1996). An investigation of capital market reactions to pronouncements on fair value accounting. Journal of Accounting and Economics, 22, 119-154.

Directiva 2006/48/CE del Parlamento Europeo y del Consejo, de 14 de junio de 2006, relativa al acceso a la actividad de las entidades de crédito y a su ejercicio.

Directiva 2006/49/CE del Parlamento Europeo y del Consejo de 14 de junio de 2006 sobre la adecuación del capital de las empresas de inversión y las entidades de crédito.

Doff, R. (2008). Defining and measuring business risk in an economic- capital framework. The Journal of Risk Finance, 9(4), 317-333.

Eccher, E. A., Ramesh, K. & Thiagarajan, S. R. (1996). Fair value disclosures by bank holding companies. Journal of Accounting and Economics, 22, 79-117. Disponible en: http://www.bankofspain.org/regulacion/funciones/Guia_PAC.pdf

International Accounting Standards Board. (2001). Framework for the Preparation and Presentation of Financial Statements. London.

Jorion, P. & Zhang, G. (2009). Credit Contagion from Counterparty Risk. Journal of Finance, 64(5), 2053-2087.

Kupiec, P. H. (2007). Capital Allocation for Portfolio Credit Risk. Journal of Financial Services Research, 32(1-2), 103-122.

Laeven, R. J. A. & Goovaerts, M. J. (2004). An optimization approach to the dynamic allocation of economic capital. Insurance: Mathematics and Economics, 35(2), 299-319.

Nelson, K. K. (1996). Fair value accounting for commercial banks: an empirical analysis of SFAS No. 107. Accounting Review, 71(2), 161-182.

Park, M., Park, T. & Ro, B. (1999). Fair value disclosures for investment securities and bank equity: evidence from SFAS No. 115. Journal of Accounting, Auditing, and Finance, 14(3), 347-370.

Reglamento 1606/2002/CE del Parlamento Europeo y del Consejo, de 19 de julio de 2002, relativo a la aplicación de las normas internacionales de contabilidad.

Simko, P. J. (1999). Financial instruments fair values and nonfinancial firms. Journal of Accounting, Auditing and Finance, 14(3), 247-274.

Turnbull, S. M. (2000). Capital allocation and risk performance measurement in a financial institution. Financial Markets, Institutions & Instruments, 9(5), 325-357.

Venkatachalam, M. (1996). Value-relevance of banks' derivatives disclosures. Journal of Accounting and Economics, 22, 327-355.

Cómo citar

APA

ACM

ACS

ABNT

Chicago

Harvard

IEEE

MLA

Turabian

Vancouver

Descargar cita

Visitas a la página del resumen del artículo

Descargas

Licencia

Derechos de autor 2011 Innovar

Esta obra está bajo una licencia internacional Creative Commons Reconocimiento-NoComercial-CompartirIgual 3.0.

Todos los artículos publicados por Innovar se encuentran disponibles globalmente con acceso abierto y licenciados bajo los términos de Creative Commons Atribución-No_Comercial-Sin_Derivadas 4.0 Internacional (CC BY-NC-ND 4.0).

Una vez seleccionados los artículos para un número, y antes de iniciar la etapa de cuidado y producción editorial, los autores deben firmar una cesión de derechos patrimoniales de su obra. Innovar se ciñe a las normas colombianas en materia de derechos de autor.

El material de esta revista puede ser reproducido o citado con carácter académico, citando la fuente.

Esta obra está bajo una Licencia Creative Commons: